|

|

|

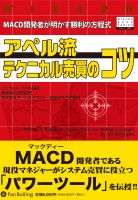

『アペル流テクニカル売買のコツ

『アペル流テクニカル売買のコツ

2006年5月12日発売

ISBN4-7759-7069-0 C2033

定価本体5,800円+税

A5判 上製本 366頁

著 者 ジェラルド・アペル

監修者 長尾慎太郎

訳 者 株式会社オーバルネクスト 翻訳グループ

ジェラルド・アペル |

本書が既存の大半のテクニカル分析本と異なる点のひとつに、ステップ・バイ・ステップで構成されていることが挙げられる。そのため、プロの投資家だけでなく、初心者でも現在の高ボラティリティのマーケットで大きな成功を収める可能性を提供してくれているわけだ!

アペル氏は広範な戦略やタイミングモデルを詳細に分かりやすく解説し、また多くの独自のテクニカル分析も本書で初めて公開している。短期、中期、長期投資家、それぞれに向けたテクニカル分析の指針も提示しており、さらにはミューチュアルファンド投資家にも有効なアプローチを提示する。

テクニカル分析に革命を起こし、人気の高いオシレーターであるMACDに基づく戦略やモデルの紹介は、アペル氏自身が開発したこともあって、その洞察は深く、示唆に富み、他の追随を許さない冴えわたったものとなっている。リアルトレードで利益を向上させようと思っている人ならば、本書は必携の書であろう。

「現実との衝突を少しでも避けたいと考える初心者にも、大いに役立つ。本書がもっと早く出版されていればと残念に思うほどだ」

「現実との衝突を少しでも避けたいと考える初心者にも、大いに役立つ。本書がもっと早く出版されていればと残念に思うほどだ」

「29年前、アペルと私は株式市場の本を共同で刊行した。アペルは今もその道で精力的に仕事をしており、再び株で大儲けができる本をこの世に出してくれた。私はアペルのマーケットレターを1970年代初めから読んでいるが、彼はリスクを最小限に抑えながら、素晴らしい仕事を成し遂げている。それは彼の“実際の”投資成績からも明らかだ。的確なリスク調整で、かなりの利益を上げている。本気で書かれたこの本を強くお勧めする」

「29年前、アペルと私は株式市場の本を共同で刊行した。アペルは今もその道で精力的に仕事をしており、再び株で大儲けができる本をこの世に出してくれた。私はアペルのマーケットレターを1970年代初めから読んでいるが、彼はリスクを最小限に抑えながら、素晴らしい仕事を成し遂げている。それは彼の“実際の”投資成績からも明らかだ。的確なリスク調整で、かなりの利益を上げている。本気で書かれたこの本を強くお勧めする」

――マーティン・ツバイク、『ツバイク ウォール街を行く』著者、マネーマネジャー

「テクニカル分析の“実践”という意味で、ジェラルド・アペルに並ぶ者はいない。アペルは分析の分野で画期的な貢献をしただけでなく、その売買手法を使ってウォール街屈指のマネーマネジャーとなったのだ。この素晴らしい書には、この分野のトップとしての30年以上のキャリアに裏打ちされた秘蔵のタイミング指標や戦略が披露されている」

「テクニカル分析の“実践”という意味で、ジェラルド・アペルに並ぶ者はいない。アペルは分析の分野で画期的な貢献をしただけでなく、その売買手法を使ってウォール街屈指のマネーマネジャーとなったのだ。この素晴らしい書には、この分野のトップとしての30年以上のキャリアに裏打ちされた秘蔵のタイミング指標や戦略が披露されている」

――ネルソン・フリーバーグ、フォーミュラ・リサーチ編集長、「DVDネルソン・フリーバーグのシステム売買」

「ベテラン投資家も初心者もこの本は必携だ。アペル氏は精力的なマネーマネジャー、そして高く評価されているニュースレター「システム・アンド・フォーキャスト」の発行人として、30年以上の経験を踏まえて本書を執筆した。どんなに強く推薦しても、足りないぐらいだ」

――ダン・サリバン、ザ・チャーチストの出版者兼編集者

「MACDの発明者であるジェラルド・アペル氏は、本書で市場のタイミングと勝利の方法についての短期集中講座を提供している。そして、自身のあらゆる手段を披露し、投資家に自分のポートフォリオをプロのように管理する技を教えている。ここには彼の発明した、間違いなく最も信頼できる市場タイミング指標のひとつと言えるMACDに関する包括的な章も含まれている。MACDのタイミング手法を使った場合、われわれの“最高の6カ月間”のスイッチ戦略の収益は3倍に膨れ上がった。自分で売買をしているなら、その規模の大小を問わず、すべての投資家とトレーダーが読むべき本だ」

――ジェフリー・A・ヒルシュ、ストック・トレーダーズ・アルマナック編集長

「長い年月の間に、何人もの“達人”が現れては消えていくのを見てきた。しかし、ジェラルド・アペル氏は30年間不動の地位にいる。本書には、マーケットを真剣に学ぼうとしている人たちのために、利益を獲得し損失を削減するための有用かつ実践的なパワーツールが記されている」

――ネッド・デイビス、ネッド・デイビス・リサーチ

関連ウエブサイト : http://www.TechnicalAnalysisByGeraldAppel.com/

■監修者/長尾慎太郎(ながお・しんたろう)

東京大学工学部原子力工学科卒。日米の銀行、投資顧問会社などを経て、現在はヘッジファンドマネジャー。訳書に『魔術師リンダ・ラリーの短期売買入門』『タートルズの秘密』『新マーケットの魔術師』『マーケットの魔術師【株式編】』『デマークのチャート分析テクニック』(いずれもパンローリング、共訳)、監修に『ワイルダーのテクニカル分析入門』『ゲイリー・スミスの短期売買入門』『ロスフックトレーディング』『間違いだらけの投資法選び』『私は株で200万ドル儲けた』『バーンスタインのデイトレード入門』『究極のトレーディングガイド』『投資苑2』『投資苑2 Q&A』『ワイルダーのアダムセオリー』『マーケットのテクニカル秘録』『マーケットのテクニカル百科 入門編・実践編』『市場間分析入門』『投資家のためのリスクマネジメント』『投資家のためのマネーマネジメント』(いずれもパンローリング)など多数。

■訳者/株式会社オーバルネクスト 翻訳グループ

商品先物・金融分野の相場・市況・分析を提供し、また商品取引員向けのバックオフィスなどのシステム開発も行う総合情報ベンダー。1981年設立。東京(本社)、ニューヨーク、シカゴ、福岡に拠点。翻訳グループは、専門分野の知識を生かしての通信社の市況翻訳や、外部依頼の翻訳などを担当する翻訳専門部門。

〒103-0026 東京都中央区日本橋兜町13-2 兜町偕成ビル8F

TEL:03-3665-2441 FAX:03-5641-5781

ウエブサイト http://www.ovalnext.co.jp/

■トレード1■投資苑シリーズ

権利行使価格が36ドルのQQQQのLEAP2005年1月限のコールを買う 2004年3月25日 3.16ドルで購入 2004年4月 2日 3.95ドルで半分売る 2004年4月12日 4.00ドルで半分売る 損益 1枚あたり0.815ドルの利益 ポジション全体では18.2%の利益 ■トレード2

権利行使価格が36ドルのQQQQのLEAP2005年1月限のコールを買う 2004年 8月30日 2.90ドルで購入 2004年 8月31日 3.05ドルで半分売る 2004年10月22日 1.70ドルで半分売る 損益 1枚あたり0.525ドルの損失 ポジション全体では18.2%の利益

投資苑 |

投資苑がわかる203問 |

投資苑2 |  投資苑2 Q&A |

投資苑3 |

投資苑3スタディガイド |

日本語版への序文

はしがき アレクサンダー・エルダー

序章第1章 余分な飾りのない投資戦略

パート1――適切な投資対象の選択 リスク――ボラティリティの大きい株式ミューチュアル・ポートフォリオとボラティリティの 小さい株式ミューチュアル・ポートフォリオの報酬比較 損益レシオ ドローダウン――最大リスクの大きさ 最終結果――ボラティリティの低いほうが利益率は高い レース中に賭け馬の変更 レラティブストレングス投資 レラティブストレングス投資戦略テスト――レラティブストレングス投資の14年間の実績 四半期ごとリバランスでの投資結果(1990/6〜2003/10) バイ・アンド・ホールドでの投資結果――S&P500指数指標 リスクの拡大――よりアグレッシブなミューチュアルファンドのポートフォリオ維持 所見 資金の上乗せ――ボラティリティがより大きいミューチュアルファンドへのレラティブ ストレングス選択のコンセプトを適用した効果 総合的な所見 レラティブストレングス投資に関する簡単なおさらい 本章の要約第2章 お手軽で迅速な2つの株式市場ムード指標

ハイリスク・ローリスクの投資環境を認識する ナスダックとニューヨーク証券取引所株価指数のレラティブストレングス指標 ナスダック・NYSE株価指数のレラティブストレングス指標の維持と解説 所見 中期の金融フィルターを用いて市場のムードを測定する 金融モデル 構成要因 中期の金融フィルターの算出と規則 所見 2つの指標を組み合わせる ポイントとカウンターポイント 所見 最終的な長期にわたる統計値 本章の要約第3章 移動平均線と変化率――トレンドとモメンタムの追跡

移動平均線の目的 中期の移動平均線 長期的な200日移動平均線 長期の週足移動平均の使用 移動平均線と超長期移動平均線 移動平均線――その神話と誤解 移動平均で市場のサイクルの四段階を見極める 第一段階 第一段階の移動平均線のパターン 第二段階 第二段階の上昇期の移動平均線のパターン 第三段階 第三段階のディストリビューション時期の移動平均線のパターン 第四段階 変化率――株式市場のモメンタム測定およびその分析法 変化率のコンセプトとそのメンテナンス 変化率の算出方法 強気相場と弱気相場の変化率のパターン 市場トレンドに対する買われ過ぎと売られ過ぎの変化率水準調整 変化率の水準に関するより詳細な検討 トリプルモメンタム・ナスダック指数売買モデル 算出方法 調査構造に関する注記 変化率パターンと株式市場サイクルでの4つの段階第4章 美しい図形以上のもの――パワーツールのチャートパターン

シナジーというコンセプト パワフルチャートフォーメーション 例1 例2 例3 ウエッジ――株の買い時期と株の売り時期 ウエッジ 下降ウエッジ 適切な戦略 チャートパターンのシナジー ヘッド・アンド・ショルダーズ ヘッド・アンド・ショルダーズのフォーメーションで下値目標価格を設定する 底で形成される逆ヘッド・アンド・ショルダーズ マーケットモメンタム指標による確認 株価が下落していたなら、出来高急増は強力な強気サイン セリングクライマックス 支持線と抵抗線 支持価格帯 支持価格帯 抵抗価格帯 例――1999〜2003年の株式市況(チャート4.4) 相場の下降トレンド メジャートレンドシナジーの実践 トレンドラインの特徴 逆転するトレンドラインの支持帯と抵抗帯 支持線と抵抗線によるチャネル チャネルパターンによる早期の警告 拡大したチャネル支持線 抵抗価格帯の上昇 ダマシの上放れと下放れ――主要な相場パターン 重要な売りシグナル 重要な買いシグナル カギとなる事柄第5章 政治、季節、時間のサイクル――市場の波動に乗る

株式市場のカレンダーベースのサイクル 日 祝日前のパターン 最高の月と最悪の月 最高の6カ月間と最悪の6カ月間 表の評価 大統領選挙と株式市場サイクル コメント 時間サイクル――4日から4年 市場サイクルの例――53日市場サイクル 市場サイクルのセグメント セグメント化の重要性 強気のサイクルパターンと弱気のサイクルパターンの区別 相乗効果のコンセプトを忘れないために…… 市場サイクルの長さ 非常に重要かつ安定している4年市場サイクル 中期の市場サイクルと確認指標 確認指標はどのように株価推移の理由づけを行うのか 8〜9月サイクル 10〜11月サイクル 11月〜1月初めの市場サイクル 1〜3月サイクル 18カ月市場サイクルと変化率による確認 変化率とサイクルパターン間の相乗効果 変化率の指標を記入 将来の読者のために デイトレーディングと短期サイクル Tフォーメーション――究極のサイクルパワーツールか? Tフォーメーションの形成 エリア1 エリア2 エリア3 エリア4 相乗効果の応用を含むTフォーメーションの例 Tフォーメーションと株価のミラーパターン Tフォーメーションと長期タイムフレーム 補足指標 Tフォーメーションに関する最後の説明 まとめ 株式市場へのシーズナル的な影響と暦の影響 タイムサイクル Tフォーメーション第6章 大底拾い、天井確認、トレンドフォロー――モメンタムオシレーターと 市場の幅の指標を組み合わせたパワーツールで売買のタイミングを改善

これまでに学んだことの簡単な復習 「外部的」ではなく「内部的」な株式市場 市場の幅の計測 新高値と新安値 株式市場の価格トレンドにおける新高値・新安値の確認 強気と弱気の確認(1995〜2004年) 株式市場が底値圏を形成している局面での新安値 株式投資家の勝算が非常に高いときに、新高値・新安値の指標を作成して株式投資を継続する 解釈方法 新高値÷(新高値+新安値)レシオをナスダック総合指数に適用 弱気の前の市場の比較 NYSEの騰落ライン 騰落の幅のデータに関して 概説 チャート6.4――2002年から2004年にかけての騰落ライン 騰落ラインの21日間の変化率 買われ過ぎの水準 売られ過ぎの水準 強気市場の高値局面での市場の幅のパターン 1997〜2000年――市場の幅の移動期 基調転換 続いて起こった市場の幅の弱気のダイバージェンス 若干より敏感な騰落ラインの変化率の指標を使用する 10日変化率の指標 週間のインパルス(衝撃)継続シグナル まずは指数平滑移動平均線の説明 指数平滑移動平均線の平滑定数 例1 例2 例3 指数平均の安定化 指数平滑移動平均線に固有の特質 週間インパルス(衝撃)シグナル 毎週必要とされるデータ項目 買いと売りのシグナル 週間の市場の幅のインパルスシグナルの基本コンセプト 最後のコメント 日次ベースの市場の幅のインパルスシグナル 日次ベースの市場の幅のインパルスシグナルの構築と維持 日次の市場の幅インパルスシグナルのパフォーマンス記録 ナスダック総合指数の取引に対する日次ベースの市場の幅のインパルスシグナルの適用 注意第7章 出来高の極限、ボラティリティ、ボラティリティ指数(VIX) ――クライマックスの水準や、相場の底値での買いのチャンスを認識する

天井――嵐の前の静けさ、大底――静けさの前の嵐 TRIN――多目的型の市場ムード指標 TRINの計算に必要なデータ TRINの計算 TRINの値の解釈 底値模索ツールとしてのTRIN ボラティリティ指数(VIX)と重要な株価の買いゾーン ボラティリティ指数 オプションの理論値 インプライドボラティリティ VIXのレンジ VIXから生じる強気ムード まとめ メジャーリバーサル・ボラティリティモデル メジャーリバーサル・ボラティリティモデルの計算方法 メジャーマーケット・リバーサルの買いシグナル 1970〜1979年の10年間 1979〜1989年の10年間 1989〜1999年の10年間 1999年以降――結果はばらばら 理想のシナリオ第8章 高度なMACD――究極の市場タイミング指標なのか?

解説の範囲 MACDの基本組成 基本コンセプト トレンドの確認 シグナルライン 重要な補足の売買ルール 補足ルールの論理的根拠 ダイバージェンスを利用して、最も信頼できるシグナルを認識する 追加の例 売買のために異なるMACDの組み合わせを使用してMACDシグナルを改善する 2つのMACDの組み合わせはしばしば一つよりも有効 強い上昇トレンドのときのMACD 下落トレンドのときのMACD 強気相場からの最大限の利益を確保するためのMACDルールの修正 チャート8.9の確認 強気のダイバージェンスが買い参入を裏づけ 移動平均線とMACDパターンが上昇を確認 最初の売りシグナルは弱気のダイバージェンスにより裏付けられていない 第二の売りシグナルは弱気のダイバージェンスによって確認される 移動平均線をバックアップのストップシグナルとして活用する 取引が不成功ならストップロス 相乗効果――ほかのテクニカルツールでMACDを確認する サイクル分析によるMACDパターンの確認 MACDが最もタイムリーなシグナルを出さないケース MACD(やほかの指標)で資金管理 売りシグナルをより活発に出すMACDの構造 長年にわたるMACD――長期、短期、イントラデイ 強気市場の始まり MACDストップロスシグナルの発動の例 デイトレーディングの目的で使用されるMACD MACDと主要市場トレンド 株価急落後の主要安値ポイントを確認するMACDの驚くべき威力 MACDのパターンと主要な相場の底 年初からの相場上昇 一時的下落とタイムリーな市場への再参入 上昇そして天井の形成 急落、そして底打ちのプロセス 最後のふるい落としと相場回復 MACDと4つのステージのマーケットサイクル MACD指標に関連したルールと手続きの復習 MACD指標の作成と維持 買いシグナル 前提条件 売りシグナル 日々の市場の幅のスラストモデルを中期的な買い参入に変換する 買いシグナル 売りシグナル 以下の前提条件で 結果のまとめ ナスダック総合指数に適用されたMACDのフィルターを使用した市場の幅のスラスト第9章 移動平均トレーディングチャネル――前日の値動きから明日の転換を予測する

移動平均トレーディングチャネルの基本要素 チャネルの作成 どれぐらいの幅を補正値として使用すべきか? 機能している移動平均トレーディングチャネル エリアA――チャートは市場の下降トレンドの時点で開始 エリアB――最初の修正高 エリアX――テクニカル見通しの改善 エリアD――トレーディングチャネル上限に到達 エリアE――価格がチャネル中心まで下落 エリアF――市場モメンタムの改善を確認 強気指標 エリアG――移動平均トレーディングチャネルのセンターライン エリアH――警戒信号 エリアIからJへ――最後の試みも失敗 基本コンセプト 移動平均トレーディングチャネル内での局面展開 主要な強気相場に終止符を打つ典型的な天井形成 チャート9.2――構成要素 2000年1月――ナスダック総合指数の強気相場が着実に進行 エリアE――強気市場の楽しい取引の終焉 エリアF――トレンドの転換が確認され完了する 底値形成の展開 移動平均チャネルとメジャートレンド 1996〜1998年――力強い強気の上昇スラスト 最初の修正安はチャネルのセンターラインで歯止め 再度の上昇 テクニカル要因の警告が出される 天井形成が進む メジャーな下降トレンドが本格的に始まる チャートのパターンは買いポジションの段階的な縮小を示す 顕著な下落が確認される 価格と移動平均の差のオシレーター構築方法 移動平均トレーディングチャネル取引に関する主な原則のまとめ第10章 すべてを統合する――あなたの取引戦略を構築

第一ステップ――株式市場のメジャートレンドと主要期間サイクルを判断しよう 第二ステップ――市場のセンチメント指標と季節サイクルを確認しよう 第三ステップ――現行の中期トレンドの方向と強さを確認し、次の中期的な基調転換が起きる時期と価格水準を予測してみよう 第四ステップ――あなたの中期的分析を、短期の日単位――もしくは時間単位――の市場データに基づく分析で微調整しよう お気に入りのミューチュアルファンド選択戦略を忘れないこと! 私が40年間のトレーダー人生で学んだ教訓について お薦めの文献と情報源 チャート情報源 調査情報源 テクニカル分析に関連する書籍 投資ニュースレター 最後に一言

当時の日本の習慣――今もあるのかどうかは知らないが――では、若い聴衆たちは私の講演の合間や直後には、何の質問もしなかった。私はこの習慣について、日本人は講演者が答えられないような質問を発したり、講義が説明不足であったことをほのめかして、講演者に恥をかかせるのを避けているのだ、と理解していた(これは素晴らしい習慣であり、その後、私は米国での講演のたびにこの習慣を教えた)。

しかし、私の講義が終わるやいなや、出席者らは数グループに分かれてパソコンの前に集まり、日本の株価や商品相場のチャートを表示して、MACDに関する私の説明が日本の市場にも適用できるのかどうか試し始めた。聴衆が喜び、私が安心したのは、MACDはまさに日本の市場にも当てはまり、活発な取引に適用可能だったことだ。

2004年のフィジーでも同様の経験があった。ここでも、オーストラリアやニュージーランドからの来た株式トレーダーを対象に、テクニカル分析の講義を行った。またまた、米国でのヒストリカルな株価変動に基づいて開発された指標や取引戦略がほかの国の株式市場にも当てはまるのかどうか、いくつかの質問が出された。そして再び、私自身が使用している取引手法をオーストラリアの株価に当てはめた結果、株価変動についての一定の基本原則、すなわち、モメンタム、時間、出来高、収束と分散などについての理解や応用に関する基本原則は万国共通であり、多くの種類の投資や、世界の多くの地域を通じて、適用可能なことに気づいた。

米国人の多くが「ローソク足」を米国の株価や債券市場に適用してみて、有益なツールになると気づいたように、本書の読んだ日本の読者も、ここで学ぶテクニカルツールや分析テクニックの多くが、日本の市場に適用して有効であることを確認してもらえると信じている。

1990年当時に、日本の株価が大天井を付けてしまったことに気づいていた人は少なかった。それ以降の日本の株価が横ばいから弱気に推移し、そのときの株価の高値が再び突破されるのに15年もかかることを予測した人は少なかった。本書が執筆された1990〜2005年の期間は、皆ではないものの、多くのバイ・アンド・ホールドを主要な戦略とする日本の投資家にとって、総じて失望的な15年間となった。

日本の株式も次第に安定した勝利の道に復帰すると見られるものの、それまでは、トレンドのない長い相場環境は、あまり積極的ではない投資家にとって意欲を失わせるものとなろう。ただ、そうした市場環境のなかでの相場の上げ下げは、積極的な株式投資家、すなわち成功する市場タイミングで使用するテクニックやツール、予測の方法、それに基づく行動、株価の変動からの利益の獲得などを学んだ投資家には、有利な機会となろう。 本書は、読者に対して、そうしたテクニックやツールを身につけさせるために執筆したものである。私は可能なかぎり、使用した解説や例を明確かつ簡潔にするように努力したものの、それでも本書は複雑となり、私の言葉でいうと、充実した内容、そして詳細多岐にわたったものとなった。これらの習得には、ある程度の時間と労力がかかるものの、私は、読者の皆様がその努力が報われるものであることに気づかれると期待し、かつ自信を持っている。 私の分析に関心を持っていただいた読者全員に感謝し、皆様の将来の投資の成功を祈ります。

――――ジェラルド・アペル

ジェリー(ジェラルド・アペル)は、世界でトップのパフォーマンスを誇るマネーマネジャーのひとりで、彼の頭は多くの人々が一生かかっても出せないような新しいアイデアを、1カ月のうちに生み出してしまうのである。ジェリーは1973年以降、自らの会社シグナラート・コーポレーションが発行するテクニカルニュースレター『システム・アンド・フォーキャスト(Systems and Forecasts)』の編集長を務めるほか、重要なマネーマネジャーでもあり、多くの著書も出版してきた。彼は、コンピューターを用いたテクニカル分析の時代に、MACD(移動平均収束拡散法)の開発者として名を上げた。MACDは、現在では大半の売買プログラムのなかに組み込まれている。

本書は、一生をかけた調査と資金運用の成果を伝授するものである。ジェリーはハイリスクとローリスクの投資環境を明確にするため、市場ムードの目安となる複数の指標を提示し、それらを利益・損失率をまじえて裏づけしている。彼は、移動平均線や変化の度合いの指標を用いて、非常に有力なシグナルを生み出している。また、テクニカル分析で最もあいまいな分野のひとつ――すなわちチャートリーディング――を取り上げて、明解で分かりやすいルールを導き出している。

トレーダーや投資家はだれでも価格変動については研究しているが、時間に注目しているのは、このなかで最高の者だけである。ジェリーは、市場サイクルに乗る方法を教え、それにパワフルなTフォーメーションの分析も追加している。彼はまた、市場の実態が「新高値・新安値指数」に示されるような市場の幅のなかに反映されていると信じるに足る理由についても説明している。

出来高とボラティリティに関する章は、なぜ市場の天井が「嵐の前の静けさ」であり、市場の底が「静けさの前の嵐」なのかをはっきりさせている。こうした内容のほか、単純でありながら意味深いその他のコンセプトは、読者の取引方法を変えるだろう。 MACDと移動平均線によるトレーディングバンドを説明した章では、この偉大な達人の取引手法の奥義に触れることができる。私は1990年ごろに初めて、これら手法に関するジェリーの説明を聞いたが、これらのアイデアは今日に至るまで私のトレーディングに影響を与え続けている。ジェリーは、市場に関する自分の幅広い専門知識を洗練させ、自らが称する「パワーツール」に仕立て上げている。

私は最近ジェリーに会って、本書を著した動機を尋ねてみた。彼は笑って、「本のカバーに私の顔写真があるのを見たいからだ……自分のアイデアを書籍にして世に出すのは気持ちがいいものだ。自分のアイデアを伝授することによって失うものは何もない。人々が有益だと判断してくれるなら、私はハッピーだ」と答えた。

本書を読むときに読者が用意するべきものがひとつある。それは、市場でのトレーディングに対するコミットメントである。成功の鍵は、ここ、目の前のテーブルの上にある。読者のうちの何人がこの知識を実際に習得し、実際に活用して、成功したトレーダーや投資家になるのか知りたいものである。

2005年1月

アレキサンダー・エルダー博士(ドミニカ共和国のハシエンダス・エル・チョコにて)

株式市場は、投資家に間違ったときに間違った判断をさせる傾向がある。例えば1920年代末の株式市場の暴騰によって、投資家は株価が上昇の一途をたどると確信したほか、当時活用できたマージンレバレージが高水準であったにもかかわらず、株価の上昇見通しが無期限に正当化されると確信してしまった。

投資家は投資したものの、株式市場は暴落した。大衆投資家は、その後20年間にわたって株式投資を敬遠することになった。ただ、株式市場が実際に安値を付けたのは、1931〜1932年のことだった。1990年台半ばにはS&P500指数が国王となり、インデックス・ミューチュアルファンドが国王に忠実な指南役になった。1996〜1998年には、バンガード社がスポンサーとなったものも含めて、S&P500指数をベースにしたミューチュアルファンドに巨額の資金が流入した。ところが資金が大量に流入した直後の1998年半ばには、株価は中期的な大幅下落をしてしまった。この下落のあとの株式市場の上昇はS&P500指数ではなく、投機色の強いナスダック総合指数が先導役になった。IT銘柄(インターネット関連企業など)は、これら企業の多くがまだ何の利益も上げていないのに、1株数百ドルで売買されているものもあった。そうこうしているうちに2000年3月に株価は暴落した。結果的にナスダック総合指数は77%以上も下落した。

そこで投資家は、トータルリターン、企業価値、収益、配当といった神聖な領域に戻った。こうした戦略は、2000年と2002年の弱気市場では、特に悪い戦略ではなかったものの、2003年春の新たな強気市場の局面では、明らかに最善の戦略となることもなかった。IT銘柄への人気が再び高まり、株価の成長が注目され、トータルリターンは注目されなくなった(しかし2004年初めの9カ月間、IT銘柄は価値重視、収益重視の銘柄に対して市場の主導権を失った)。

もちろん、ここでの要点は、典型的な投資家というのはトレンドに追随するものでトレンドを先導するものではないこと、そして、先走りするのでなく後追いをすること、さらに、一匹狼であるよりも大衆と行動を共にするといったことである。金融サービス調査会社ダルバーによれば、1984〜2000年の期間に、S&P500指数は年平均で16.3%上昇したが、平均的な株式ファンドへの投資家の得た年利回りは5.32%にとどまった。しかも2003年7月まで期間を延ばすと、状況はさらに悪くなる。1984〜2003年にはS&P500指数の利回りが年平均12.2%だったのに対し、平均的な投資家の得た利回りは年平均わずか2.6%だった。

本書は、投資家らが平均を上回るパフォーマンスを達成することを目的に書かれている。平均よりも大幅に良いパフォーマンスとなるものと信じている。

本書の構成は、熟練した株式市場の投資家や初心者の投資家の両方に対して、知識や取引のツールを提供するのが狙いであり、これらの一部はただちに実践に応用することができるものである。最初にミューチュアルファンドとETF(株価指数連動型投資信託受益証券)を選択するときに使う私のお気に入りのテクニックを披露する(ETFは、株式市場で取引される受益証券であり、指数型のミューチュアルファンドに似たような値動きするが、投資面でより柔軟性がある。管理手数料は割安であるものの、最初にある程度の手数料がかかる。ただ、この手数料に関しては、ミューチュアルファンドも同様である)。

その次には、株式市場のテクニカルアナリストが市場の動きを予測するのに使う基本的なツールの一部について説明する。これから学ぶ「実践的パワーツール」の一部を使用するときには、ある程度の統計計算が必要になるが、けっして複雑なものではない。「実践的パワーツール」の「実践的」の部分を強く強調したい。本書は、私の能力の許すかぎり、全編にわたってKISS(Keep It Simple, Stupid=愚直なまでにシンプルに)の方針を貫いている。

例えば第1章の「余分な飾りのない投資戦略」では、毎週継続する――そう、毎日ではなく毎週である――両方で合計5分か10分程度時間をかけるだけで済む2つの指標を紹介する。これらの指標は、投資家が市場環境の良しあしを区別するのを助けるうえで、長期の実績を示しているものである。もちろん、株式市場では将来が保証されるものなどまったくないものの、読者はこれらの2つのシンプルな指標が、株式市場の過去30年以上の歴史のなかで極めてパワフルなものであり、投資先の判断するにあたり、明快で驚くほど効果的な市場タイミング戦略を提供してくれることを理解するだろう。

第1章だけでも、投資成績を向上させるうえで役に立ついくつかのツールはすでに習得したことになる。ただ、ここまで来れば読者は、過去10数年に私が自ら投資決定を下すろきに大いに役に立つと発見した、より高度な追加のテクニカルツールも習得できる状況になっているはずだ。例えばTフォーメーションもその一つで、これは特別な時間ベースの価格変動パターンであり、市場の転換点の発生の可能性をしばしば前もって暗示させるものである。また、それに続くあとの章では移動平均線のトレーディングチャネルの応用や、過去の変動の一定のパターンから将来ありそうなパターンを予測するテクニックについても学べる。

最後にはMACD(移動平均収束拡散法)についての私の分析方法を紹介する。MACDは1970年代末に私が開発した指標であり、それ以降、この指標は市場を予測するツールとして、個人やプロやテクニカルアナリストの間で最も多用されている指標のひとつになっている。MACD指標を維持する方法や、デイトレーディングでの15分間から長期の数年にわたる時間枠で、この指標をどう判断するかについて学ぶ。

もし読者が、規律のある方針決定、より高いリターン、より低いリスクのために、自分の取引戦略のさまざまな要素を組み合わせるための手法を開発するならば、これらの指標はどれも、それぞれが非常にパワフルなものになるのである。相乗効果がこの目的を助けるのである。本書ではこの相乗効果を達成するための多くの方法を示している。

いわば、本書は、私が約40年間において株式市場について研究し、取引し、そして執筆することで学んだ株式市場のタイミングツールの最高傑作と言えるだろう。これらは本物のツールであり、かつ実践的なツールである。私のスタッフや私自身が株式市場の動きを追い、自己資金や顧客の資金を投資するときに常に使用しているものである。これらは読者自身がすぐにでも使えるツールである。 本書のなかには、ここで説明しなかった面白そうな寄り道や観光先などもあるが、旅程についての説明はこのあたりで終わりとしたい。さあわれわれの旅を始めよう。

投資家のための投資信託入門 |

ボリンジャーバンドとMACDによるデイトレード |

DVD 移動平均線大循環分析 帯を使って大循環MACDを極める |

DVD 移動平均線大循環分析 第四巻 [応用編 大循環MACDへ] |