|

|

|

|

『マーケットの魔術師』 オーディオブック版

|

定価 本体 2,800円+税

四六判 上製本 622頁

ISBN4-7759-7023-2 C2033/2003年8月29日発売

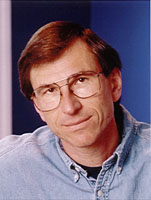

著者 J.D.シュワッガー(Jack D. Schwager)

監訳 増沢浩一

| マーケットの魔術師シリーズ | ||

マーケットの魔術師 |

.jpg) 新マーケットの魔術師 |

続マーケットの魔術師 |

著者 ジャック・シュワッガー | ||

こういう疑問に答えるべく、インタビューの名手ジャック・シュワッガーが『マーケットの魔術師【株式編】』に登場したウィザードたちに詳細なフォローアップインタビューをした。新世代の株式ウィザードにとっては、だれもがこの下げ相場は初体験だが、真のウィザードたちにとってはマーケットが上げようが、下げようが関係ないようだ。

一方、困難に陥っているウィザード、リターンの振幅が大きく一貫性のなくなったウィザード、ベンチマークは大きく上回っているがほとんどリターンを上げられなくなったウィザード、下げ相場では空売りが反対にしにくくなったウィザードなど、必死に現在の相場に対応しようとするウィザードたちの新しい面も垣間見える。しかし、ここに登場するウィザードたちの2000年春以降の相場観は驚くべきほど酷似している。この相場観を知るだけで、われわれの得るものは大きいだろう。

だれもが知りたかった「その後のウィザードたちのホントはどうなの?」に、すべて答えた『マーケットの魔術師【株式編】』増補版!

今でも本当のウィザードはだれだったのか?

【海外版】

原書『Stock Market Wizards : Interviews with America's Top Stock Traders』 |

England版 『STOCK MARKET WIZARD 』 |

ドイツ語版 『Stick Market Wizards』 |

本書に収められたインタビューは、1999年半ばから2000年の初めにかけて行われたものだ。つまりは、株式市場がまさに大天井に達する(2000年3月)直前だったわけである。その後、S&P500は値をおよそ半分に下げ、ナスダックにいたっては時価総額がピーク時の4分の1近くまで下落している(2002年9月末現在)。

よって、読者の皆さんはこんな疑問を抱かれているに違いない。「彼らが素晴らしいのは分かった。でも今もうまくやっているの?」。もっともな質問である。 その質問に答えるべく、各トレーダーが長引く弱気相場に一体どう対処しているのかについて、詳細なフォローアップインタビューを試みた。この増補版ではそれらすべてを網羅している。

ジャック・シュワッガー

初版のご案内

『マーケットの魔術師』シリーズ第3弾は、株式市場での成功者だけに的を絞り、過去最大となったアメリカの強気相場の中で、とてつもなく成功した15人のトレーダーのプロフィールと役立つトレーディング戦略にあふれている。この10年で、市場環境は著しく変化した。しかし、ここに登場するトレーダーたちは、市場の周期的な退潮をかわしつつ、1990年代の株式市場で打ち立てられた記録を、軽々としのいでいる者たちばかりである。普通の投資家や大多数のプロのファンド・マネジャーと、15人のトレーダーたちとの大きな違いはいったいなんなのだろうか? そして並みのトレーダーや投資家は、これら例外的に“優秀な”トレーダーたちから何か教訓を得ることができるだろうか? その答えはこの『マーケットの魔術師 株式編』の中にある。

ベストセラーとなったマーケット・ウィザード・シリーズの著者でもあるジャック・シュワッガーが、今をときめく株式トレーダーと投資家たちのインタビュー集をたずさえて、われわれのもとに戻ってきた。 株式市場での成功者だけに的を絞り、アメリカにおける過去最大の強気相場で目の覚めるような成功を収めた15人のトレーダーと投資家たちの、プロフィールとトレーディング戦略という役立つ情報を届けてくれた。 この10年で、インターネットの普及や価格破壊、世界最大規模のヘッジファンドの崩壊など、市場環境が著しく変化した。これらのトレーダーたちは、市場の周期的な退潮をかわしつつ、1990年代の株式市場が達成した桁外れの成長率を、いかにして軽々としのぐことができたのだろうか? 普通の投資家のみでなくプロのファンド・マネジャーの大多数と比較しても彼らには決定的な違いがあるが、それは一体なぜなのだろう? そして並みのトレーダーや投資家は、これら例外的なトレーダーたちからどんな教訓を得ることができるだろうか? その答えを、驚くべき成功を収めたトレーダーからシュワッガーが聞き出している。

日本語版への序文――ジャック・シュワッガー魔術師たちの金言65か条

監訳者まえがき

謝辞

プロローグ――不幸な始まり・スチュアート・ウォールトン(Stuart Walton)New

「すでに買われている優良銘柄」買いで、年複利平均115%を達成する孤高のトレーダー・スティーブ・ワトソン(Steve Watson)New

札束のために企業に電話をかけまくり、最大ドローダウンを4%に抑えた小型株専門のCFOキラー・ダナ・ギャラント(Dana Galante)New

ブル相場の流れに逆らい、年15%の収益を達成する空売り専門トレーダー・マーク・D・クック(Mark D.Cook)New

オハイオの片田舎で年1422%もの収益を記録する買い専門のオプショントレーダー・アルフォンス・“バディー”・フレッチャー・ジュニア(Alphonse"Buddy"Fletcher Jr.)New

ノーリスクで年複利45%のウィン―ウィン投資法を考え出した達人・アーメット・オクマス(Ahmet Okumus)New

徹底した調査で健全な割安株を買い、年複利107%をはじき出すウォール街のブル・マーク・ミネルヴィニ(Mark Minervini)New

肺炎になってもトレードに明け暮れ、年複利平均220%をたたき出す中学中退の元ミュージシャン・スティーブ・レスカルボー(Steve Lescarbeau)New

究極のシステムを改良し続け、年複利平均70%のリターンを上げる投信リアクター・マイケル・マスターズ(Michael Masters)New

マーケットに全身全霊を集中し、年複利86%を成し遂げる元全米大学代表スイマー・ジョン・ベンダー(John Bender)New

「ブラック・ショールズ」の反対をして、年複利187%の収益を上げる科学的懐疑論者・デビッド・ショー(David Shaw)New

定量分析のテクニックを組み合わせ、年複利22%を稼ぎ出すエリート科学者・スティーブ・コーエン(Steve Cohen)New

「直感」で仕掛けて、反射的に損切りをして、年平均90%を達成する伝説的感覚派トレーダー・アリ・キエフ博士(Ari Kiev, M.D.)New

自らを信じ、達成不可能な目標を設定し、それを公言することによってトレードで勝つ心構えができる

※New…フォローアップインタビューが掲載されたウィザード

全米トップトレーダー トニ・ターナー女史もオススメ!

トニ・ターナー女史もオススメ!

1999年6月、1億5000万ドルの運用資産を顧客に償還し、スチュアート・ウォールトンはマーケットを去った。それまでの8年間、彼のパフォーマンスは驚くべき水準を保ち、ウォールトンはこのときトレーダーとして最高潮の時期を迎えていたのに、である。抱えていた離婚問題によってトレーディングに全神経を集中できなくなっており、「100%のエネルギーと情熱」を傾けられるようになるまで、顧客の資金を運用すべきではない、とウォールトンは感じたのだ。それまでのパフォーマンスは複利計算で年間平均115%(手数料を差し引いた顧客ベースのリターンは92%)と、驚くべきレベルに達していた。6月までの運用となった99年を除く、単年ベースでの最高は274%、最低でも63%という数字をたたき出していた。

トレーダーとしてのウォールトンは、矛盾とパラドックスの産物であった。芸術家か作家を志望していたのにトレーダーになり、即物的なマーケットを軽蔑する学術肌だったのに、マーケットを職場としていたのである。トレーディングに耐えられなくなり、ある朝、突然の辞職を決意したこともある。ところがその数年後、彼が情熱を傾けて上達のための努力を惜しまなくなるものまた、トレーディングなのである。株式トレーディングの世界に迷い込んでしまったウォールトンは、一時、破産寸前まで追い込まれる。だが結果的には、年ごとに資産を倍以上に増やすレベルまで、トレーディングに熟練することになる。

カナダ人のウォールトンに会ったのは、サンフランシスコのダウンタウンにある彼のオフィスでだった。9桁に及ぶ運用資産を抱えながら、このオフィスにはアシスタントも、バックオフィスのスタッフも、マーケティングのスタッフも、プログラマーも、果てはフルタイムの秘書さえいなかった。レインディア・キャピタルは、ウォールトン一人っきりのオフィスだったのだ。他人のアドバイスや意見に惑わされて失敗した経験から、トレーディング中はだれにも邪魔されないこの孤独な環境を、彼は進んで選んだのである。

ウォールトンはリラックスしていて社交的だった。休むことなく、五時間続けて語り合ったが、時間は思ったよりも早く過ぎ去っていった。

率直に言って、マイケル・ラウアーには、当初このインタビューを受けるつもりはなかった。私が嫌われていたというわけではない。実際、私の前著(『マーケットの魔術師』と『新マーケットの魔術師』)は愛読書である、と彼自身が認めている。ラウアーは、「魔術師=ウィザード」と呼ばれるにはまだ早い、と思っているのである。「10年間、今の仕事を続ければ、多分そのころには……」と言う。

確かに、ラウアーがファンドの運用を始めてまだ10年には満たないが、7年余りにわたる運用期間において、彼がリスクを限定しながら実現した一流のパフォーマンスに対抗できるトレーダーは、ほとんどいない。1993年1月にスタートしたラウアーの旗艦ファンドは、複利計算で年間平均72%(手数料差し引き後)のパフォーマンスをたたき出しているのである(報告書を基に試算したグロス・ベースでのリターンは97%。一方で、ラウアーの投資対象銘柄を最も数多くカバーしている、ラッセル2000株価指数のこの間の成長率は13%、S&P500は同20%となっている。創設時点でラウアーのファンドに100万ドル投資していれば、約7年後には、手数料などを差し引いた手取りベースで5170万ドルまで膨れ上がったことになる。一方、ラッセル指数では240万ドル、S&Pでは370万ドル、という計算だ)。

こんな並外れたリターンを上げているのであれば、ラウアーはとてつもないリスクをとっていたに違いないと思うかもしれない。しかし驚くべきことに、この桁外れのリターンは、リスクを小額かつ短期間に抑えながら達成されたものだ。ラウアーの旗艦ファンドのドローダウン(収益の山からそれに続く大底までの下落率)は、最大でも8・7%、さらに、ドローダウン後に次の山を形成するまでに、四カ月以上かかったことはないのである。

また、ラウアーが上げる収益の90%はロング(買い)・ポジションから発生しているものの、彼のパフォーマンスはマーケットの下落局面でも驚くほど素晴らしい。およそ5年前にさかのぼる、ラウアーが運用するランサー・オフショア・ファンドの設定以降、S&Pは下落月が16回、その間の累積損失は60%となっている。一方、そのS&Pの下落月におけるラウアーのパフォーマンスは、累積収益66%となっているのである。

実績が短いことを気にするラウアーだが、自己勘定でのトレード経験は、ファンド設立の10年以上前までさかのぼる。自己勘定で上げた平均収益は、ファンドのそれを大きく上回ることを認めたものの、レバレッジを使っていたことや資産規模が小さかったことを理由に、そのトラックレコードはあまり意味がない、と彼は言う。

旗艦ファンドの運用資産は、現在、7億ドルを超えている。放っておけば運用資産はますます膨らんでいくだろうが、彼は新規の顧客を取っておらず、さらには自分が考える最適な資産規模を超えそうなときは収益を返還することさえある。ラウアーは常に少数の主要銘柄を取引の中心にしているため(その理由についてはインタビューを参照)、保有する銘柄数を増やすなどの方法で、運用資産を拡大するのは可能なはずである。しかし、「現在の状態に満足している」と彼は言う。二人のトレーダー、二人のアナリスト、7人のアシスタントたちにサポートされる現在のこぢんまりした状況に居心地の良さを感じているラウアーは、ファンドを大きくすることは考えていないのである。

学生時代、夜番のタクシー運転手として働いたラウアーは、キャンパスで学んだことよりもこの経験がその後の成功に役立ったと言う。1979年に国際関係学部を卒業した彼は、その後、MBA(経営学修士)を取得する。複数の難解な言語に堪能なラウアーは、政府の情報機関でしばらく仕事をしたこともある。ただ、守秘義務の関係から、この件については語らない。

1980年、ラウアーが尊敬し、家族ぐるみで付き合いをしていた人から、金融の世界へ進むことを勧められる。彼に世話されたオッペンハイマー証券の面接を経て、ラウアーは証券調査部へと配属された。最終的に、多角化企業とテクノロジー・セクター担当の証券アナリストになる。ラウアーは計三つの証券会社(オッペンハイマー、サイラス・J・ローレンス、キダー・ピーボディ)でアナリストとして働き、機関投資家オールスター・アナリストに7年連続で選ばれている。この記録は、彼がファンド・マネジャーになった1993年まで続いた。

このインタビューは、ラウアーの会社の、窓もない殺風景な会議室で行われた。投資に対する彼の情熱と、自分の方法論に対する自信は、このインタビューに余すところなく表れている。「私たちが保有するすべての銘柄について、なぜ保有しているのか説明できますし、それらがいかに素晴らしい投資であるかを納得していただけると思います」と彼は言う。ラウアーはまた、他のファンド・マネジャーたちが下す「愚かな」投資判断について、驚くほど辛辣であった。

インタビューは、ラウアーが自身のトラックレコードに、1982年(ファンド設立の11年前)までさかのぼったアナリスト時代の推薦銘柄を含めていない理由についての話から始まった。

スティーブ・ワトソンは危険を恐れない。彼は、子どものころにいとこと一緒にオザーク山地でヘビを捕まえた夏の日々を、穏やかな面持ちで回想している。11歳のとき、それまで毒なしのヘビを捕まえていた彼らは、毒ヘビを捕まえたら「面白い」だろうと思った。二匹の大きなヌママムシを見つけた彼らはそれを長い枝に巻き付け、頭のすぐ下をぎゅっとつかむと、1マイル川下の小屋までその獲物を持ち帰って父親たちに自慢しようと決めた。彼らは小川の中をじゃぶじゃぶと半マイルほど歩いた。その間ヘビは腕に巻きつき、頭が動かないように強く握り続けていた少年らの手は痛くなってきた。そこで彼らは思い直し、「これって、そんなに面白くないな」ということで一致した。ついに握力も限界に達し、彼らはヘビを川に放り投げ、逆方向に向かって全力疾走した。これに比べれば、株の売買などひどく単調なことに思えてくる。

ワトソンは仕事においても進んでリスクをとる。ブローカーになって二年後、自分のやっている仕事が株をトレードするという所期の目的にはつながらないという思いが日増しに強くなり、彼は職を捨ててニューヨークへと旅立った。コネもツテも大した経歴もまったくなしに。実際、彼の決意を除いては、スティーブ・ワトソンが目的を達成できるというまともな理由は何もなかった。数年後、彼は大手ファンドでの安定した職を捨て、自身のヘッジファンドを立ち上げた。オフィスを借りる資金すらままならない状態で、新しいビジネスに乗り出したのだ。

しかしトレーディングに関しては、あえてリスクを負っても危険を冒すことはない。ワトソンいわく「ある程度のリスクは進んで負わないと、引き金を引くチャンスはないのです」。しかし彼は厳しいリスク管理を信条としている。通常彼の買い持ちポジションは全資産の50%以下で、しばしばそれを大きく下回る。四年半前に自らのファンドを始めて以降、総資産のピークからその直後の最大ドローダウンは、たったの4%以下であり、それは手数料を差し引いた後の彼の月平均収益と同水準である。対リスク利益でいえば、彼のパフォーマンスは最高レベルのファンド・マネジャー以上である。

『マーケットの魔術師』執筆のためのインタビューを通じて私が学んだ大きな教訓の一つは、成功したトレーダーは例外なく、最終的に自分の性格に合った方法論を持っているということだ。ワトソンは、他人とコミュニケーションをして、そこから情報を得ることに最大の重点を置くという方法を選んだ。これは、彼のおおらかな人柄に合ったスタイルである。赤の他人をつかまえて時間を割いて話してもらうのは難しくないのかという問いに、ワトソンはこう答えた。「父ほど感じの良い人はそういません。彼はよく私に『だれにでも親友と同じように接しなさい』と言っていました。このような態度で人に接すれば、多くの場合、力を貸してもらえます」

私がワトソンに会ったのは、彼の会社のマンハッタン・オフィスだ。そこの会議室で私を迎えてくれた彼は、アーカンソーなまりの親切な口調でざっくばらんに話をしてくれた。

川の上流と下流に1マイル離れて二人のスイマーが立っている。彼らは相手のスタート地点に向かって泳ぐ競争をする。流れは急だ。下流に向かって泳いだ方が勝つ。彼女の泳ぎがうまいからか? バカげた質問だ。激流なら、オリンピック選手ですら初心者に負ける。

さて、ここに二人のマネー・マネジャーがいる。一人は株の買いが専門で、年平均収益率は25%。もう一人は売り専門で、同じ期間における年平均収益率は10%である。トレーダーとして優れているのはどちらだろう? これまたバカげた質問だ。答えはマーケットの流れの方向と強さ、つまりトレンド次第だからだ。その期間に株式市場が年平均30%上昇していたとすれば、収益率25%のマネジャーのダーツ投げ戦略は平均以下の成績だったことになるが、売り専門のマネジャーは極めて厳しい状況下で2桁の収益を達成したことになるからである。

1994年から99年の間、ダナ・ギャラントは平均で15%の年間複利収益を記録した。さしたる印象を与える数字ではないと思うかもしれない。だがギャラントが純粋な空売り専門トレーダーであることを考慮に入れなければならない。典型的なマネー・マネジャーとは反対に、ギャラントは自らのポートフォリオの株が下落したときに利益を得て、上昇すると損をする。ギャラントが15%の収益を達成したのは、代表的な株価指数であるナスダック(これは彼女のトレードの約80%を占める)が、じつに年平均32%も上昇した期間であった。逆から見れば、ギャラントの実績は年平均32%下落している株式市場で年平均15%の収益を得るミューチュアル・ファンドのマネジャーに比肩する。どちらにしても、株式相場全体の力強いトレンドに逆らってそれに打ち勝つためには、非凡な株式選択能力が求められる。

マーケットが高騰している中で、株の空売りによって15%の収益を上げることは確かに立派かもしれないが、なぜわざわざ空売りをするのか? 1990年代、株式市場は空前の成長を遂げたが、もっと大きな流れでとらえれば、実は株式市場はその初めから長期の上昇傾向にある。数百年単位ではないにしても、数十年単位のトレンドに逆らうのはなぜなのか? それは、空売りは通常それ単独ではなく、買いポジション(空売りとは逆方向の投資)と組み合わせ、ポートフォリオ全体で対リスク収益率を向上させるための投資手法であるからである。すべてとは言わないまでも、ギャラントに投資している多くの投資家たちは、彼女のファンドを利用して株式のロング(買い持ち)・ポジションとのバランスをとっている。ギャラントの生み出す相対的パフォーマンスはすでに多くの投資家に評価されているようで、彼女のファンドであるミラマー・アセット・マネジメントは新規投資を受け付けていない。

ほとんどの人はあまり気づいていないが、借株コスト以上の収益を生む空売り戦略は、インデックス・ファンドや株価指数先物などのパッシブ投資と組み合わせることによって、インデックス以上の高い収益とリスク軽減の両方を実現した投資が可能である。これは、空売りによる収益がインデックス単体の収益よりずっと低かったとしても可能だ。例えばナスダック指数ベースの投資とギャラントのファンド(二重投資をするために必要な追加資金を借りる)でバランスをとった投資家は、インデックスの収益(借株コストを差し引き後)を上回り、かつリスクも劇的に減らすことができただろう。リスク面に関して見てみると、この二つを組み合わせたポートフォリオの1994年から1999年にかけて見せた最悪の減少幅は5〜10%だったが、それに対してインデックスでは同13〜20%であった。

ギャラントは金融界での職歴を、投資会社の事務職からスタートさせた。やがて彼女はトレーディングをする職へと昇進した。ギャラントが株式選択の経験がまったくないままファンド・マネジャーとしての仕事を始めたことは驚嘆に値する。幸いギャラントは上司選びよりも株選びに長けていた。1997年に自ら会社を興すまで、ギャラントは14年間に及ぶ会社生活において悪い上司に悩まされ続けた。

ギャラントは市場のトレーディングが好きで、彼女は自分が空売りする株を買い持ちしている機関投資家の逆手をとることで利益を得るという挑戦を楽しんでいる。しかしマーケットは彼女の副業であり、全身全霊を費やすものではない。彼女は会社を出るとき、すべてをマーケットから家庭へと切り替える。毎日同じ時間に会社を出て子どもを学校へ迎えに行き(これは彼女が西海岸側に住んでいるため東海岸との時差で可能となっている日課だ)、家ではリサーチやトレーディングを一切しない。

インタビューはサンフランシスコの街を背景にした眺めのいい会議室で行われた。その日は晴天で、トランスアメリカのビル、テレグラフ・ヒル、サンフランシスコ湾、そしてアルカトラズ島がわれわれの目の前にまっすぐ広がっていた。この絶景を見て、つい私は二冊の前著『マーケットの魔術師』(日本経済新聞社)と『新マーケットの魔術師』(パンローリング)でのインタビューで、まるでセットのような豪華な邸宅に行ったことがあると口にした。するとギャラントはこう言った。「あなたがもし私の家にみえれば、インタビューのときの背景は裏庭のジャングルジムだったと描写するでしょうね」

|

マーク・D・クックは、オハイオ州イーストスパルタの郊外にある父親の農場を見下ろす丘に軽トラックを走らせている。季節外れの暖かさで、晩冬だというのにまるで晩春のようだ。われわれの眼前には茶色でグラデーションされたなだらかな丘陵が広がっている。「あなたにこの光景を見せたかったんです」と彼は言う。「春がきて緑一色に染まると、この世のものとは思えないほどの美しさですよ」

私は心のキャンバスに、この土地が新緑に包まれた素晴らしい光景を思い描く。だがクックのようにこの光景を畏敬の念をもって見ようとしたら、その土地で働く者の目で、その土地を恵みの大地として、そして代々受け継がれてきたものとしてとらえなければならない。

「父が60年ほど前に買ったとき、この土地はとても痩せていて、ブタクサもまともに育たないほどでした。トレーディングがうまくいかなかったりストレスを感じたりすると、ここに来ます。困難を乗り越え、必死の作業によって作られてきたこの土地を見ると、心が落ち着くんです」。クックはトレーディングに情熱を持っているが、彼にとってマーケットの仕事に対する愛着は、家族、土地の次にくるものである。

マーク・D・クックを初めて見たのは、彼があるコンファレンスでスピーチをしたときだったが、彼は話す前から強い印象を放っていた。彼はオーバーオールを着て演壇に上がったのである。自分の生い立ちを示すためであったが、それは単なるパフォーマンスではなく、その服装には実体が伴っていた。彼はトレーディングで何百万ドルもの利益を出しながら、今なお農業を続けている。経済的観点から見ると、彼の肉体労働は正当化し難い。クックは週50〜60時間ほどトレーダーとして働く時間に加えてパートタイムで農業をやっていることを、ワーカホリックという言葉で説明する。確かにそれは事実だが、81歳になる父親がフルタイムで農作業をしているそばで、「単に」トレーダーとして働くことにクックがかすかな罪の意識を感じているからだ、と私は思う。

クックはわれわれを父親の農場にも案内してくれた。車で走りながら、クックはそこかしこの土地を年号で言いながら指差した。「ここは1997年」と彼が言う土地は、クックが1997年の収益で買った農地だ。しばらくすると「ここは1995年」と言い、そういう土地が他にもいくつかあった。つまり利益を出した年が何年もあるということだ。クックはトレーディングの収益で不動産を買うことに情熱を燃やしていて、彼にとって農地は究極の現物資産なのである。

ツアー最大の見せ場は、クックのトレーディングによる収益のもう一つの使い道と関係があった。希少価値のある農業用トラクターである。クックと父親はアンティークのトラクター収集という情熱を共有していて、その共通の趣味がこうじて「クック・トラクター博物館」ができ上がった。しかしクックの自宅兼トレーディングオフィスに隣接するこの博物館は、ガイドブックには載っていない。博物館の展示品は金属フレームでできた小屋に陳列されているが、それは急増したトラクターのコレクションを収納するため、1996年に建てられたものである。

クックは父親のマーヴィンを呼び、彼に博物館のガイド役を頼んだ。マーヴィン・クックは寡黙な農夫の典型のような人物だったが、金属製の小屋に入るなりベテランのツアーガイドに変身した。彼はそこにあるトラクターを一台ずつ、その特徴や、すでにアメリカから姿を消した製造業者の歴史とともに説明した。博物館にある珍品といわれるものの中には、生産ラインがフル操業する前に倒産したオハイオ州の会社が作った、たった5台しかないアメリカン・トラクターのうち二台があった(現存するのは他一台だけである)。

次にクックは私を1994年のトレーディング収益で買った農地に連れて行ってくれた。クックは最近、その土地を石炭採掘のために人に貸していた。われわれはなだらかな丘陵を上り、小石だらけの斜面をそろりそろりと下って露天掘りの採掘場を見に行った。この土地を買ったことにクックがとりわけ満足したのは、ここが1890年に彼の曾祖父がこの地で農業を始めて以来、ずっと購入を考えていた土地だったからである。

クックへのインタビューはその前の晩、創業85年になる家族経営のレストラン、トッツィーズで始まった。ここはオハイオ州マグノリアで最高のレストランである。といっても人口1000人のマグノリアで唯一のレストランであるが。だが競争がないことがマイナスに働いてはいなかった。料理は美味で、サービスも行き届いていた。二時間かけた夕食の後、クックはようやく自らの過去を語り出した。インタビューの続きはクックのオフィスで行われた。それは125年も前に建てられた農家を改造したもので、濃い色のウォルナットの羽目板に囲まれた、牛の絵が飾られただけの簡素な部屋だ(クックの妻テリは芸術家である)。午前一時を回っても話は尽きなかった。私はクックが翌朝も早いことが分かっていたので、残りは翌日に持ち越すことにした。われわれは翌日の朝食でもインタビューを続け、その日、空港の駐車場に停めたクックの軽トラックの中でインタビューはやっと終わった。

クックはトレーディングを始めたころ、何度も失敗している。しかし彼は決してあきらめなかった。失敗するたびにより一生懸命働いた。彼は長年注意深く株式市場を観察し、何冊もの相場日記を書き続け、過去のトレードをすべて記録・分析し、ついにはトレーディングで一貫して利益を上げられるまでになった。

クックはトレーディングに自信をつけると、いくつかのマーケットコンテストに参加し、1989年の4カ月間の競技で89%の利益を記録し、1992年に始まった年間競技において二年連続で563%、322%という利益を打ち出した。その後6年間の彼の年間収益は、30%から果ては1422%という天文学的数字にまで上る。これらの数字は、年間収益を年初資金で割って計算した収益率だ。だがこれはクックの本来の実績より控えめである。彼は自分のアカウントから頻繁に収益を引き出すし、新たに資金を注ぎ込むことは決してしないからだ。例えば収益が相対的に低い年も、彼は年初資金を超える額を引き出している。クックは過去4年間の取引明細を見せてくれた。その間、彼は全トレーディング日数の87%で収益を上げており、3分の1の月では1セントも負けたことがない。

投資の専門家であればだれもが、大きなリスクを負わずして年平均40%とか50%という高い収益を上げることなど不可能だと知っている。どうやら、今までこの基本的な概念をアルフォンス・フレッチャー・ジュニアに教えてやろうとした者はいなかったようだ。彼がそれを知っていれば、ほとんど損失を出す月なしに、一貫して高い利益を生み出そうなどというバカげた考えを抱かないだけの分別はあったはずだ。だが彼は、初めてトレードした13年前から、現実にこれをやり遂げてきているのである。

フレッチャーはベア・スターンズのリサーチャー兼トレーダーとして、金融界に足を踏み入れた。そこで二年間働いて大きな成功を収めた彼は、キダー・ピーボディに移って同様の職に就いた(注 フレッチャーのキダー・ピーボディに関連する事柄は、公判記録および1994年10月24日付ビジネス・ウィーク誌、1996年4月29日と5月6日付ニューヨーカー誌、1999年7月5日付フォーチュン誌に掲載された記事に基づいている)。ベア・スターンズでの仕事は気に入っていたので本当は辞めたくなかったのであるが、キダーが提示した条件には抗しがいほどの魅力があった。サラリーに加え、キダーはフレッチャーに対してトレード利益の20〜25%のボーナスを支給することを約束したのである。

キダーでの最初の年、フレッチャーが会社にもたらした利益は2500万ドル以上に上った。だが、500万ドルの賞与が得られると考えていたフレッチャーにキダーが支払ったのは170万ドルで、キダー側はその後数年で金利を上乗せして分割で支払うと言った。会社の契約違反にフレッチャーが抗議すると、「黒人男性のなかでは群を抜いた高給取り」なのだから文句を言うなと言われた。キダーのある役員は、キダー側がフレッチャーに請求された賞与は「若い黒人男性に支払うにはあまりにも大きすぎる金額」であるとコメントしたという。これらの言葉は、前の雇用主に対してフレッチャーが起こした訴訟の公判記録として掲載された記事からの引用である(フレッチャー自身は事の展開をつまびらかにしたくはなかったようだ)。フレッチャーは最終的に、仲裁委員会の審判によって追加の126万ドルを勝ち取った。キダーを辞めた後、彼は自身の運用会社、フレッチャー・アセット・マネジメントを設立した。

私がフレッチャーをニューヨークに訪ねたのは、ひどく蒸し暑い夏の午後だった。私はいつもなら街なかではタクシーや地下鉄などをあまり利用せず、なるべく徒歩で移動するようにしている。しかしこの日は、フレッチャーとのインタビュー予定時刻に遅れそうだったので、タクシーに飛び乗った。ミッドタウンの交通量はすさまじい。二つの短いブロックを越えるのに5分もかかった(いつものスピードで歩けば二分もかからない距離だ)。私はドライバーに5ドル札を手渡して車から飛び出した。目的地はまだ二キロ以上先だった。

フレッチャー・アセット・マネジメントに到着した私は、傍目にはにわか雨の中を走ってきたかのように見えたに違いない。オフィスはアッパー・イーストサイドに位置する石灰岩でできた築120年のタウンハウスにある。大きくて重たい木製のドアを通り抜けると、暑さと都市の喧騒が消え、涼しく静かで優雅な空間が広がっていた。通路を進むと吹き抜けになった大きな円形のレセプションエリアへと続いており、そこには4階のオフィスまで続く木製のらせん階段があった。暖色系の補色で塗られた壁や、高い天井、アンティーク調の家具のどれもが、1999年のニューヨークにいることを忘れさせた。例えば私が映画監督で、数千万ドルとか数億ドルの資産を有する顧客を抱えたスイスの歴史ある投資会社のシーンを撮影するなら、ここをセットにしたいと考えるだろう。

待合室になっている図書室に案内されると、受付係が冷たい水の入った大きなグラスを出してくれた。彼女が去るなり私はグラスの水を一気に飲み干した。約10分後、私は係に案内されながら、フレッチャーのオフィスへ続く階段を上った。

フレッチャーが、よくあるマンハッタンの近代的オフィスとは対照的な環境を意図的に作り出したことは明らかだ。その試みは大きな効果を発揮し、都会の狂乱の中に穏やかな聖域を作り出していた。投資家は「ここに預ければ、あなたの資金は安全ですよ」という目に見えないメッセージを感じ取るはずである。

だが、フレッチャーには投資家を引き付けるための立派なオフィスなど必要ない。彼のパフォーマンスには信じがたいものがある。彼が最高の収益を上げていると言っているのではない。だが、収益しか見ない人々はあまりにもうぶというものである。重要なのは収益ではなく、リスクとの比較でみたリターンなのだ。ここでフレッチャーの輝きが増す。1995年9月に設立された彼の旗艦ファンドであるフレッチャー・ファンドの平均年間複利収益率は45%。これだけでも十分に立派な数字であるが、さらに驚くべきことがある。彼はこの成績を、損失を出した月がたったの4カ月、しかも最大損失でさえわずかマイナス1・5%という状態で達成したのである。

このファンドを立ち上げる以前のフレッチャーの実績は、さらに驚くべきものである。1991年に創立したフレッチャーの会社は最初の4年間、自社のアカウントでトレードしていた。このアカウントは彼のファンドよりもずっと高いレバレッジで運用され、その4年間で380%という驚くべき平均年間複利収益率を達成した(これは彼の自己アカウントであったため、これらの数値は公表されていないが、その数字は会計監査済みである)。

私が最初にフレッチャーの実績を見たとき、このような素晴らしい収益を実質的にノーリスクで、いかにして達成できたのか、想像すらできなかった。彼はインタビューで、その方法を正確に説明してくれた。もちろん、この章を読めばあなたもそれを知ることができる。ただし、誤った期待を抱かせないよう最初に断わっておくが、彼の方法は普通の投資家ではまねできない。だとしても、彼はなぜ自分の方法を人に教えてしまうのだろう? その答えはインタビューのなかにある。

アーメット・オクマスは16歳のとき、当時開設されたばかりのイスタンブール株式取引所の立ち会い場を訪れ、魅了された。イスタンブール株式取引所でのトレーディングとは、投資よりはるかに投機に近かったのである。彼の強い興味が強迫観念に変わるまでに長くはかからなかった。そして彼は何度も授業をサボり、株を売買するため、取引所に足しげく通うようになったのである。

オクマスはマネー・マネジャーになりたいと思い、自分の目標を達成できる可能性が最も高い国はアメリカであることを悟った。1989年、アメリカに移住する。大学入学が表向きの理由だったが、人生の真の目的へと向かう一つの足掛かりにすぎないという強い信念があった。母親がくれた1万5000ドルを元手に、オクマスは1992年にアメリカ株の売買を始めた。この最初の投資が、2000年初めまでに600万ドル以上に膨れ上がっており、年間平均の複利収益率は107%(総収益)である。1997年には、彼にとって最初のへッジファンドであるオクマス・オポチューニティ・ファンドを立ち上げた。

私がオクマスにインタビューしたのは、マンハッタンにある彼のオフィスだった。そこはいかにもパッとしない空間であった。エレベーターを降りると、明らかにそのフロアの全テナントを受け持つ、オクマスに雇われたのではない受付係が対応してくれた。オクマスのオフィスは狭く、あちらこちらペンキがはげている上、置いてある家具も醜悪であった。たった一つしかない窓に目をやっても近くの建物の側面が見えるばかりで、目を休めるどころかほとんど閉所恐怖症になりそうだ。しかしそのオフィスにも一カ所だけ長所があった。賃貸料が安い――実のところ無料(彼の顧客であるビルオーナーの好意)なのである。オクマスはこのことを非常に誇りに思っている。オフィスから会計士に至るまで、なぜこれほど安い買い物ができたのかを尋ねると、彼は「それは生まれつきです。私は割安で買うのが好きなのです。物の価値どおりには払いませんよ」と言う。彼のトレーディング哲学とまったく合致したコメントである。

インタビューのとき、この狭いオフィスには、マーケティングやさまざまな管理の仕事をするために誘い入れた大学時代の仲間、テッド・コークリー三世もいた(度重なるスタッフ増員と、必要に迫られ、その後もう少し広い場所に引っ越した)。コークリーのオクマスに対する信頼は、個人的な経験に基づいている。大学時代、彼はオクマスにとって最初の投資家で、1000ドル(500ドル2回の分割で)を投資した。それは7年で12万ドル以上に膨れ上がっている。

1997年までにおけるオクマスの最悪の成績は年61%のリターン(総収益)であったが、S&Pが28%の上昇をみせた1998年、彼は5%という非常に小さい利益しか上げられなかった。1999年の半ばに行ったこのインタビューは、珍しくパッとしない1年であった1998年の成績について尋ねることから始まった。

|

ミネルヴィニはほんの少しうぬぼれ屋である。それは、彼がマーケットを意のままに操っていると自負しているからではない。実際彼のトレーディング哲学の根底をなしているのは、彼自身のマーケットに対する敬意と、自分が過ちを犯しやすいという自己認識である。彼をうぬぼれ屋と形容するのは、自分が他のほとんどのトレーダーたちよりも優れていると考えているからである。そして実のところ、過去5年間に彼が打ち立てた桁外れのパフォーマンスを、今後何年にもわたって上げ続けられるとすれば、この自負もあながち的外れではないと言えるだろう。彼は、学校を(なんと中学校を!)自主退学して独学の道を選んだ自分が、マーケットに勝つためのシステムの設計に取り組んでいる博士号を持っている者たちのほとんどに圧勝していると考えることに、特に快感を感じているようであった。

学校をやめた後、ミネルヴィニはドラマーとして生計を立てていた。ミュージシャンになったころの経験について語ってもらおうとしたが、その努力はまったく報われなかった。トレーダーへのインタビューを素晴らしいものにするためには、その人の過去に関して詳細に尋ねることが絶対に必要なのだと私は彼に何度も懇願したが、彼はドラマーとしてのキャリアについての詳細は一切語らないつもりのようであった。まるで目に見えない広報担当者が、彼の言動をコントロールしているような印象を強く感じた。その手の話題になるたび、ごく一般論的な返答でお茶を濁したり、あるいは話題をそらして、株式市場の話に戻ろうとした。例えば、ほとほとうんざりしながら尋ねたときのやり取りはこんな具合だ――「ミュージシャンとしての経験をお持ちになられていることと関連して、何かあなたに他の人と異なる点があればお話しいただけませんか?」「自由が好きだったから音楽に魅力を感じた。株式市場にひかれたのも同じ理由ですよ」。かなりしつこく質問攻めにしてようやく、いくつかのバンドに所属していたこと、レコードを出したこと、MTVに出演したこと、スタジオミュージシャンとして活動していたこと、さらに自身のスタジオも所有していたことなどを聞き出した。しかし、それがすべてだった。

ミネルヴィニが株式市場に興味を持ち始めたのは、彼がまだティーンエージャーだった1980年代初めである。最初はちょっとかじってみようという程度の興味だったのが、次第にすべての時間を費やすほどのめり込むことになる。彼はスタジオを売り、そのおカネをトレーディングの元手にした。ほどなく彼はすべてを失った(この経験について、インタビューの中で語ってくれている)。最大の過ちは他人のアドバイスに頼っていたことだと気づいた彼は、相場を研究・調査する独自の集中プログラムを開始した。

およそ10年間にわたり調査と株式売買の経験を積み、ミネルヴィニは非常に明瞭なトレーディング方法論を開発した。1994年の中ごろになると、投資戦略にも十分に磨きがかかったという自信がつき、投資実績も着実に上向いて、それに意を強めたミネルヴィニは、分散していた複数の口座を一本化し、単一口座で自分の売買実績を管理する形にした(それ以前は、異なる戦略による成績を容易に比較できるという理由もあって、いくつかの口座を使い分けていた)。この口座を開設してからの5年半、ミネルヴィニは驚くべき実績を上げている。この間に彼は、220%という素晴らしい平均年間複利収益率を達成しており、この記録には、1997年に年間収益率155%で全米トレーダー選手権に優勝したときの記録も含まれている。この期間におけるミネルヴィニの最低の年間収益率は128%であったが、これはほとんどの投資家やマネー・マネジャーたちにとっては、最高実績としても喜ばしい数字だろう。だが収益のすごさは、彼の実力の半分しか表現できていない。驚くべきことに彼は、リスクを非常に低く抑えながらこの素晴らしい利益を達成しているのである。彼が損失を出した4半期はたった一度、しかも1%のマイナスにすぎないのである。

ミネルヴィニは2000年に自らのヘッジファンド、クワンテック・ファンドを設立した。また彼は、独自の銘柄選択体系に基づいた投資銘柄情報を提供する、機関投資家向け調査会社クワンテック・リサーチ・グループの社長でもある。ミネルヴィニは、日中はマネー・マネジメントをこなし、そして夜はコンピューターを操って企業のファンダメンタルズを調査するという日々を送っている。

彼へのインタビューはマンハッタンの中心部にある彼のオフィスで行われた。インタビューは二日間の午後を割いて行われた。ミネルヴィニは38度もの高熱があったため、明らかに体調が悪そうであった。にもかかわらず、彼は約束をキャンセルすることはなかった。というのは――彼自身が認めているように――マーケット・ウィザード・ブックのインタビューを受けるというのは、彼の人生の目標の一つだったからである。生涯の目的の一つである重要な案件を、風邪のウイルスによって延期するなど、ミネルヴィニにとっては考えられないことだったのだ。

翌日付のウォール・ストリート・ジャーナル紙を毎日購読することを除けば、スティーブ・レスカルボーのシステムは最高に優れたものである。彼が投資するのはミューチュアル・ファンドだ。目標は、投資したミューチュアル・ファンドが成長している間はそれを保持し、下り坂のときはMMF(マネー・マーケット・ファンド)で資金を運用する。こうした資産移動を的確なタイミングで行うことによって下落期の大半を巧みに回避し、投資したファンドの3倍以上の年間平均収益率を上げているのである。

運用開始から5年間でレスカルボーが実現した年間平均の複利収益率は70%強。このこと自体も目を見張るものであるが、彼の実績に関して特筆すべき点は、この高収益率を驚くべきリスク管理をもって成し遂げていることである。月間の天井から翌月の大底までの下落率でいうと、過去の最悪記録がたったの3%。また彼の一貫性にも驚嘆するばかりである。これまで91%の月で収益を実現し、そして毎年50%を超える年間収益率を上げているのである。

レスカルボーはこのインタビューで話したことによって、自分の売買システムの詳細が何かしら明るみになることを、かなり警戒していた。彼は運用資金を募ることにも関心がない。それでもなお、このインタビューにレスカルボーが応じたのはなぜか? 一つには、出版前にレスカルボー自身がこの章を読んで承諾する機会があることを、私が保証したからである。そしてもう一つは――これは私の推測にすぎないが――本人の説明によれば、彼の最初の投資技法が、私の著書![]() 『新マーケットの魔術師』(パンローリング刊)で取り上げたギル・ブレイクとのインタビューに触発されたものであったためだろう。おそらくこのインタビューを承諾してくれたのは、この本が間接的に彼自身の成功に役立ったことに対する感謝の気持ちの表れであったのだ。

『新マーケットの魔術師』(パンローリング刊)で取り上げたギル・ブレイクとのインタビューに触発されたものであったためだろう。おそらくこのインタビューを承諾してくれたのは、この本が間接的に彼自身の成功に役立ったことに対する感謝の気持ちの表れであったのだ。

レスカルボーは手抜きをしない。いくつかの信じられないほど有効なトレーディング・システムをすでに構築しているにもかかわらず、さらに優れたシステムを見いだそうと研究を重ねている。この積極性は、マーケットだけに限ったことではない。営業マン時代、彼は社内で常にトップの成績を上げていた。余暇さえも、激しさをもって取り組んでいる。自転車で出かけるのであれば、160キロも遠出する。160キロ走らないときも、過度にペダルを漕いでひざが動かなくなるまで徹底的にやる。筋力トレーニングでは、体力の限界にマシンの負荷を設定している。

レスカルボーは、ニューヨーク州オルバニー郊外の小さな田舎町にある自宅で、一人で働いている。インタビューの初めと終わりの部分は、レスカルボーの自宅オフィスで行われた。この角部屋のオフィスの壁は濃い色の木でできており、天井から床までの本棚があり、窓からは自宅の芝生を見渡すことができる。インタビューは途中地元のイタリア料理店に場所を移し、ビュッフェランチをとりながら行われた。客はわれわれ二人だけであった(これは昼食に出る時間が遅かったためで、料理の質によるものではない)。

5年前、マイケル・マスターズは会社をクビになった元証券マンであった。だが今やアメリカ最高の株式トレーダーの一人であり、アトランタに本拠を置くファンド・マネジャーである。マスターズは、業界での第一歩を証券営業マンとしてスタートしたが、どうしてもその仕事が好きになれなかった。5年を経て欲求不満が募ったマスターズは、実質、自発的に解雇される道を選んだ。願望と自信以外には何の資質も持たなかったにもかかわらず、マスターズは自分のファンド創設を決意する。新会社の持ち分1%当たり7000ドルで10口売ることによって、創業資本を調達したのである(これは草創期の出資者には驚異的幸運の投資となった)。

1995年、マスターズはマーリン・ファンドを設立。マーリン(カジキマグロ)は、彼が愛してやまないスポーツ・フィッシングにちなんだ名である。ヘッジファンドを運用した5年間、マスターズは高い収益率と低リスクの両方を同時に成し遂げている。年間平均の複利収益率は86%、マイナスを出した月はたった三回だけで、そのうち最悪の月でさえたった3%の落ち込みだ。2000年4月現在、運用資産は15億ドル以上にまで膨れ上がっている。これは、非常に高い収益率と絶えず押し寄せてきた新規投資家の流入によるものだ。そのままなら資産総額はさらに大きくなっただろうが、マスターズは自分のファンドへの新規投資をすでに断わりだしていた。運用資産が過度に増加することで、パフォーマンスがマイナスの影響を受けることを懸念したのである。

その15億ドル強の運用資産を基準にすると、マスターズ・キャピタル・マネジメントは大きめのヘッジファンドとみなされるが、その数字ではマスターズのファンドの売買活動をかなり控えめにしか表せない。彼のファンドはポジション回転率が非常に高く、その速さも業界平均をはるかに上回っている。そのため売買の度合いで言えば、アメリカ最大規模のヘッジファンドやミューチュアル・ファンドと肩を並べる。

取引時間中、マスターズは全身全霊をマーケットに集中させている。いかなる邪魔も雑念もシャットアウトすべく、相棒のトレーダー、トム・ペイルとともにトレーディング・ルームに閉じこもってしまう。ただし調査アナリストたちはコンピューター錠の番号を知っていて、火急のマーケット情報があれば入ることができる。まず例外なく、マスターズが取引時間中に電話に出ることはない。ペイルはマスターズについてこう語る――「彼はマーケットの観察に完全に心を奪われているので、大切な電話がかかってきても、受話器を取らせるまでには何度も大声で叫ぶことになります。『紫色の龍が出たぁ!』のようなとんでもない言葉でも叫ばないかぎり気づきませんよ」。

マスターズは彼のスタッフから、「ザ・ビッグ・スロッピー(ずぼらな巨人)」という愛称で呼ばれている。これは彼の身長が二メートル近くあり、そして机の上にどっさりと食べ物を置き、食べかすと汚れた皿をほったらかしにしていることからきている。また、マスターズの特異な点といえば、コンピューターの画面をキーボードで操作することにあまりにも慣れすぎていることだ。DOSが全盛を極めていた時代からの癖で、彼は絶対に必要なとき以外はいまだにマウスを使おうとしない。ペイルいわく「マイクのキーボードをカタカタと叩く音が、一日中部屋に響いています。お迎えがきたら彼をキーボードと一緒に埋葬しないといけないと、みんなで冗談を言ってますよ」。

マスターズの癖をからかうものの、ペイルが彼を心底尊敬しているというのは非常に強く伝わってくる。ペイルは証券会社の株式部門で働いていたベテラン・トレーダーだ。引退後に自分の口座で売買を楽しんでいたころ、マスターズと出会った。彼はマスターズの個性と才能に釘づけとなり、現役に復帰。トレーダーとして彼のファンドに参加することになった。マスターズのどこがそれほど印象的だったのかとペイルに尋ねると、彼は三つの要素を挙げたが、そのうち二つは誠実さにかかわることである――「一に正直さ、二に道徳性、そして三に成功への意気込みです」。

マスターズの信心深さはだれの目にも明らかだ。対談中にも、生活全般、特にトレーディングにおいて、神への信仰心の重要性について語った。「強い力があると信じることで、損に対処する強さが備わります。損はこのビジネスには付き物です。例えば今日、私は何百万ドルも損しましたが、あの状況に対処するにはそれ以外に方法はなかったでしょう」。マスターズ自身は口にしなかったが、彼は自分の収入の一部を教会に寄付しているという。また彼は、キリスト教系慈善団体の手伝いもしている。

私がアトランタに到着したのは夕方で、翌朝には乗り継ぎの便が決まっていた。そこでマスターズと私は、ディナーをとりながらインタビューを決行することにした。マスターズはお気に入りのレストラン「バカナリア」を提案した。そこの料理はとびきり上等で、アトランタに訪れたときはみなさんにもぜひお勧めする。ただし忠告が一つ、タクシーの運転手が見つけにくい場所にあることだ。空港で拾ったタクシーでは道に迷い、帰りにレストランが私のために呼び出した初めの二台は、いまだにアトランタの町をさまよっているはずだ。

ジョン・ベンダーがオプション(オプションになじみのない読者には本章の前に付録を読むことをお勧めする)について語っていることが正しいなら――そして彼のパフォーマンスを見れば、彼の言葉は正しいと信ずるだけの理由があるが――実質的に彼以外は全員が間違っていることになる。ベンダーは、世界中のトレーダーが用いるほぼすべてのオプション価格算出モデルの基になっている、ノーベル賞経済学者が開発したオプション価格決定理論には、根本的な欠陥があると言う。この主張は単なる机上の空論ではない。ベンダーの手法はすべて、既存のオプション・モデルが算出する値とは反対に賭けるという考えに基づいている。実際ベンダーが仕掛けるトレードは、標準的なオプション価格算出モデルを密に反映している「一般的なオプション価格」によって予想される価格変動の確率よりも、自分のモデルが予想する価格変動の確率の方が正確な場合に利益となるトレードである。

ベンダーは、自分が運用している資金量や優れたパフォーマンスとは裏腹に、まったく名前が知られていない。彼のファンドについては、私が調べた業界のいかなるデータベースにも載っていなかった。この本のインタビューの相手の大半および前出の二人もそうであるように、私はベンダーについては業界の知人を通して知ったのである。

ベンダーは、1988年にペンシルベニア大学を優秀な成績で卒業している。専攻は生物物理学だった。学生時代は夏休みのたびに、科学に関係する仕事をいくつか経験した。その中には、リバモア研究所やウッズホールにある海洋生物学研究所での仕事が含まれている。科学は好きだったが、彼は科学に対する興味を失っていく。その理由は、彼が見る限り職業人としての科学者は、自分の時間の多くを、リサーチよりむしろ補助金を得るために費やすことを余儀なくされていたからである。同時に、彼はマーケットに興味を覚え、そこが自分の分析能力を応用できる、やり甲斐のある仕事を探せる場所に思えた。

大学卒業後、彼は自己資金でトレードを始めたが、リスクにさらすことができる資金はわずか数千ドルしかなかった。だが1年後、8万ドルの資金を調達することができた。彼はこの資金で、1989年8月から1995年3月までトレードし、年平均複利で187%の収益を上げている。しかも、その間に損したのは34半期のみで、最大損失は11%である。

長期休暇を取った後、ベンダーは1996年8月に自分自身のファンドを立ち上げた。その後の三年半の年平均収益率は33%であった。この運用成績はなおも素晴らしいものであるが、それまでの成績に比べて、収益率が急激に落ちているのはなぜかと疑問に思うかもしれない。その理由はきわめて単純――レバレッジである。ファンドに関しては、ベンダーはレバレッジを約4分の1に落とす(このため、毎月の複利計算によって年ベースの利回りはかなり低くなる)ことで、リスク管理に重点を置いていたからである。今日まで、ファンドの最大の落ち込みは、わずか6%だ。自身のファンドで何百万ドルも運用しているのに加え、彼は非公式にクォンタム・ファンドからの資金も運用(通貨オプション)しているのである。

マーケットの魔術師たちが、トレードで稼いだ資金を自分の好きなチャリティなどに寄付するというのはよく見られることである。ベンダーが稼いだ資金の使途の一つについてここで述べていることは、その独自性、長期にわたる影響、そして行動をとるチャンスが失われる前に問題を解決する手を打つという意味において、特に注目する価値があると私は思う。彼は、開発業者による破壊から守るために、何千エーカーものコスタリカの熱帯雨林を買い上げているのである。

本書の別のインタビューでニューヨークへ発つ前日に、私はベンダーが同時期にニューヨークに行く予定があることを知った。彼はバージニアに住んでおり、そこは私がインタビューを計画している他のどのトレーダーがいる場所よりも遠いので、たまたま同時期に訪れることになっているニューヨークで会うのが好都合に思われた。唯一の問題は、私のスケジュールがすでにタイトなことだった。私たちは夕食の時間を遅らせて会うことにした。交通の面倒を避けるため、ベンダーは私と同じホテルに部屋を予約した。

われわれは、夕食に出る前にホテルのロビーで落ち合った。かなり暑い夏の夕刻だった。ベンダーはネクタイにスーツ姿だったが、一方の私は夕食の服装としてはジーンズの代わりにドッカーズをはいていけば十分だと考えていた。レストランの予約をしてくれていたベンダーは、私の服装がレストランのドレス・コードに引っ掛からないかを懸念し、電話で確かめるように勧めた。カジュアルな服装によって問題になったことは一度もないと私は断言した。彼は、それが本当ならばがっかりだ、という表情を浮かべた。夕食の時間が近づくにつれ、ベンダーはスーツとネクタイを身に着けているために、目に見えて窮屈そうだった。それは彼にとって明らかに着慣れた服装ではなかった。そして私が普段着でいるのを少しばかりうらやんでいた。彼の立派な体格が、カッチリした服で締めつけられているように見えた。

インタビューは、寿司バーで素晴らしい盛り合わせコースを楽しみながら行われた。約4時間後、夜中の12時少し前にそこを出た。最後の客であるわれわれが早く店を出ないかと、店員がイライラしながらあたりを動き回っていることに突然気がついたからである。ホテルに戻ると少し休憩を取り、その間に私はニューヨークまでついてきてくれたが一人取り残された妻の様子を見に部屋に行き、ベンダーは、自分の会社が大きく売買を行っている日本株のトレードをチェックしに部屋に戻った。15分後にホテルのロビーで落ち合うと、ベンダーはショートパンツとTシャツに着替えており、スーツとネクタイから解放されてホッとしているのが分かった。インタビューは、三時間テープの二本目が終わったところで、午前3時半に終了した。

自分が非常に強く確信していたことが間違っていたり、あるいは少なくとも例外があることに、人は時として気づくことになる。多くの投資家が陥る過ちの一つに、目先のパフォーマンスばかり重視するということがある。投資家のそうした傾向によって、あるファンド・マネジャーのパフォーマンスが天井をつけると彼のファンドに大量の資金が流入し、大きく落ち込むと大量の資金が流出するということが起きる。人は元来、投資のタイミングを誤る傾向を持っており、その対策として、私は投資家に投資先の選択と投資の時機を切り離して考えるよう――つまり、投資先を決めたら、そのパフォーマンスが平均以下となる時期をやり過ごした後でそのファンドに投資すべきであると、勧めている。だが、グァッツォーニのファンドへの投資を考えている投資家がこのアドバイスに従ったとしたら、ひたすら傍観して待ち続ける羽目になるだろう。彼のファンドはいまだ損失を計上した月がない。運用成績も素晴らしく、5年以上前にファンドの運用が開始されて以来、年平均で37%の収益を打ち立ててきているのである。

グァッツォーニは、16歳のとき家族と共にイタリアから移住してきた。両親はともに原子物理学者であり(母親はスキーのオリンピック選手でもあった)、冷戦時の機密計画のためアメリカ国防省に引き抜かれた。グァッツォーニの説明によれば、それはヨーロッパの著名な科学者をソ連の手の及ばないところに隔離することを意図した引き抜きであった。だがグァッツォーニの英語に、イタリア移民特有のアクセントは感じられない。英語だけでなく、彼は五カ国語を流暢に話すことができるのだ。

彼と待ち合わせたエールクラブの読書室に私が到着したのは午前10時、約束の時間きっかりであった。洞窟のような室内にはほとんど人気がなく、二人の男女がグァッツォーニの指定した一角で打ち合わせをしているだけだった。私は座り心地の良さそうな年季の入った革のソファを見つけ、そこに腰掛けてグァッツォーニを待ちながら、前の晩に行ったインタビューの書き出しを考えることにした。その並外れてゆったりした空間は、室内に置かれた調度品と大きな油絵が一体となって、20世紀初頭の雰囲気をかもし出していた。至るところに置かれた灰皿までもが、どことなく落ち着かない時代遅れの印象を強めていた。

私が想像していたクラウディオ・グァッツォーニは、髪をさっぱりと刈り込み、仕立てのよいスーツに身を包んだ50、60代の紳士であった。このイメージは、彼がヨーロッパ人の名を冠した投資会社の代表だということで、私が抱いていた先入観が原因だったのであったろう。だから私は、これ見よがしにあごひげをたくわえたポニーテールの30代の男が近づいてきたとき、度肝を抜かれた。

グァッツォーニが今の髪型にしているのには変わった理由があることを、私は後で知ることになる。グァッツォーニの出身地ミラノでは、結婚にあたって男性は新妻に宝石類を贈る。この習慣に基づいて、グァッツォーニはマンハッタンの最高級宝石店の一つであるハリー・ウィンストンにフィアンセを連れて行き、どれでも欲しいものを選ぶよう言った。一時間かけていろいろな宝石類を試した揚げ句、あまり物欲のない彼女は、ある取引をグァッツォーニに提案した。「ねえ。高価な宝石類を買ったって、あなたにはどうってことないでしょう。それよりもあなたが髪を伸ばすっていうのはどう? 2年間髪を切らないって私に約束するっていうのは」――もちろん彼は断われなかった。

グァッツォーニは、自分が長髪にしたことで社外の人々の反応がどう変化したかを説明してくれた。インターネット関連の起業家には安心感を与えたようだったが、お堅い企業の人間や投資銀行家たちは往々にして、グァッツォーニではなく、彼の部下に向かって話を進めたという。「髪を伸ばしてから、ミーティングの席では以前よりゆったりと人の話を聞くことができるようになりました。オブザーバーでいられることは私にとって非常にありがたいんです」と彼は言った。

われわれは読書室でインタビューを開始し、その後、グランド・セントラル駅を見晴らせる、日光がさんさんと射し込むレストランのテーブルに場所を移し、数時間にわたって話は続いた。

●デビッド・ショー(David Shaw)New

●デビッド・ショー(David Shaw)New|

大手ヘッジファンド「DEショー」が日本進出を計画

「YUCASEE MEDIA」 2010.3.10記事より 大手ヘッジファンド「DEショー」が日本進出を計画 運用額で世界8位の規模を誇るヘッジファンド、「D.E.Shaw & Co」が東京に事務所を開設する計画があることがわかった。 英紙フィナンシャルタイムズが報じたもので、近く中国・上海、そして日本の東京に事務所開設を計画していると、ファンド創立者デビッド・ショー氏に近い関係者が明らかにしたという。昨年末にはドバイにも事務所を新たに開設し、世界規模での顧客の取り込みを狙っているようだ。 アジアでは、シンガポール、香港などと比べて法律面での規制、税制という2つの壁が存在する日本に事務所開設という点で疑問は残る。しかし、現時点においては、アジアで最も富裕層が多いのは日本であり、顧客リレーションの構築の役割を果たす機能を置くのが開設の目的ではないかと見られる。 「D.E.Shaw & Co」は、デビッド・ショー氏がモルガンスタンレーを経て独立し設立。1988年にDEショーというヘッジファンドをスタートさせた。現在の運用総額は230億ドルで、世界で8位にあたる。社員は世界に1500人以上。

ちなみに同社では、Amazonの創業者ジェフ・ベゾス氏が働いていたこともあるという。 |

――定量分析のテクニックを組み合わせ、年複利22%を稼ぎ出すエリート科学者

マンハッタンのミッドタウンに位置する高層ビルの上層階にあるオフィスで、ショーはある一つの目的を胸に、アメリカで最も優れた数学者、物理学者、そしてコンピューター科学者の成果を整理していた。その目的とは、彼らの定量分析のテクニックを組み合わせて、世界の金融市場から一貫して利益を稼ぎ出すことだ。相互に関係のある、複雑な数学モデルを複数組み合わせたものを用いることで、DEショーという名のこの会社は、10以上の国の何千銘柄もの株式や、それらの株式市場に関係のある金融商品(ワラント、オプションおよび転換社債)を取引している。この会社の狙いは、株式市場や他の金融市場(通貨や金利)の変動に伴うリスクを厳重に回避しつつ、異なる証券間の値付けの差からきっちり利益を得ることである。

ショーの会社の売買戦略に関する秘密主義は伝説的である。社員は守秘義務の契約書に署名させられ、社内であっても、売買手法についての知識は知る必要のある者に限って知らされる。このため、インタビューで彼の会社の売買アプローチについて率直な質問を試みても無駄なことは分かっていた。それでも、私は以下に挙げるようないくぶん切り込んだ質問を試みた。

●彼の会社がかつて採用した戦略で、もはや機能しないという理由から使うのをやめた戦略とはどのようなものか?

●彼の会社が採用している売買戦略と同じものを開発するのに、知らなければならない数学はどの分野か?

●かつて売買機会を提供していたマーケットのアノマリーで、すべての競合相手が用いたために存在しなくなったものは何か?

このような用心深い質問でさえ、丁寧にかわされてしまった。以下は一字一句、彼が言った言葉どおりというわけではないが、彼の返答を簡潔に述べると次のようなものになる――「競争相手たちが役に立つと思うかもしれないようなわずかなヒントを与えてしまいかねないという理由から、お答えを差し控えたいと思います」。

ショーの主要売買プログラムは、1989年に運用を開始して以来、一貫して利益を上げてきた。11年の運用期間において、すべての売買にかかわる費用を除いて複利で年平均22%の収益を上げており、一方でリスクはかなり厳格に管理されている。この運用期間全体を通して、月間最大ドローダウンは比較的小さく、11%であった。このドローダウンでさえ、4カ月後には完全に取り戻しているのだ。

DEショーは、強気相場と弱気相場の双方が訪れた過去10年以上にわたり、いかにして一貫して収益を上げ続けることができたのだろうか? もちろん、ショーはそれについて語ろうとしない――いや少なくとも、彼の会社の売買戦略について具体的なことは語らない。それでも、ショーが認めていることや彼の言っていることの行間を読むことによって、彼の会社の売買手法の大まかな概略を描くことは可能であろう。この後に続く説明は多分に当て推量が含まれてしまっているが、読者にショーの売買アプローチのエッセンスを伝えることを意図したものである。

私はインタビューに当たり、まずは古典的な裁定取引から話を切り出した。ショーは古典的な裁定取引を用いていないが、彼の概念を聞き出すには適切な出発点だろう。古典的な裁定取引とは、同じ証券(あるいは商品)を異なる価格で同時に売りと買いを行い、無リスクの利益を確定するという無リスクのトレードを指す。古典的裁定取引の例を挙げれば、金をニューヨークで1オンス290ドルで買うと同時に、ロンドンで1オンス291ドルで売るようなトレードである。コンピューター化が進み、瞬時の通信が可能な現在では、このような古典的な裁定取引の機会は実質的に存在しない。

統計的裁定取引というのは、同じ金融市場の銘柄を同時に売買することによって利益を確定する古典的な裁定取引をさらに発展させ、密接に関連している金融市場の銘柄の売りと買いを同時に行うことによって利益の可能性を追求するものである。統計的裁定取引では、それぞれのトレードはもはや利益を確約するものではないが、利益になる確率の高さがそのトレードの優位性となっている。統計的裁定取引を行うトレーダーは、トレードにおける損失割合が相当なパーセンテージに達するが、トレードの成功率や取引コストを正確に見積もっているので、長期にわたりトレードすると利益になる。分かりやすい例は(カジノ経営者の観点から見た)ルーレットであろう。ルーレット盤を一回転させて、カジノ側が勝つ確率は50%をやや上回る程度にすぎないが、その優位性と確率の法則から、長期的には勝つことが確実である。

統計的裁定取引には多くの異なるタイプがある。ここでは一つの例――ペアトレードと呼ばれるもの――に焦点を合わせよう。説明が簡単であることに加え、ペアトレードは、ショーが自分の会社を設立するために退職したモルガン・スタンレー社のトレーディング・グループが用いていた主たる売買戦略の一つと言われているものである。

ペアトレードには二つのステップがある。一つ目は、過去のデータを用いて、同じ動きをする傾向がある株式のペアを見つけること。二つ目は、これらのペアすべてについて、パフォーマンスの乖離がないかモニターすること。これらペアのうち、統計上意味のあるパフォーマンスの乖離が見られたものがあれば必ず、ペアのうち動きの強い銘柄を売り、弱い方を買う。このトレードが基本として想定しているのは、密接に関連しているこれら株式のパフォーマンスは、一定の水準に収束するものだということである。この理論が正しい限り、個々のトレードで損失を出す確率がかなりあったとしても、長期で見れは、ペアトレードのアプローチには優位性と高い確率が保証される。

ペアトレードの概略および単一の具体的戦略を用いた試験的売買に関して書かれた、エール大学経営管理大学院の教授の研究グループによる1999年の研究論文でなされた説明は見事である。彼らがその特定のペアトレード戦略を1963年から1997年のデータに当てはめたところ、相当な収益を出し、しかも相対的にボラティリティは低かった。事実、35年に及ぶこの期間において、ペアトレード戦略は、S&P500より高い収益をもたらし、しかもリスク(ボラティリティ)もS&P500より低かったのだ。しかしペアトレードは、近年に近づくと収益がかなり悪化した。検証期間の最後の4年間(1994年〜97年)における収益はほぼゼロであった。合理的な仮説を立てれば、(おそらくショーの会社を含む)さまざまな投資会社によってペアトレードのような売買戦略が用いられる機会が増えたたため、この戦略における収益の機会が減り、最終的にほとんどなくなってなくなってしまったということだ。

ショーのトレーディング・アプローチはペアトレードとどんな関係があるのだろうか。ペアトレードと同じように、ショーの売買戦略もまた、おそらく構造的に、他の証券と比べて相対的に割安な証券を見分けるといったことが基本であろう。しかし、類似点はそれだけしかない。ショーの売買戦略がペアトレードのような単純な統計的裁定取引とは異なる、複雑な要素の一部を以下に挙げる。

●売買シグナルは、単一の方式ではなく20以上もの異なる価格予測のテクニックに基づいている。

●これらの方法論のそれぞれが、ペアトレードに比べておそらくはるかに洗練されている。ペアトレードと同様、相関する証券間の値動きの差を利用するというのがこれら売買戦略のうち一つの核だったとしても、その数学的構造は、二つの株式を同時に分析するという単純なものではなく、数多くの銘柄の相関関係を同時に分析するといったものであろう。

●単にアメリカ株だけでなく、世界中の株式市場を対象にしている。

●株式だけでなく、株式に関連する商品、例えば、ワラント、オプション、転換社債が含まれている。

●ポートフォリオのバランスをとって市場全体のトレンドによる影響を相対的に抑えるために、証券ごとに変動率が異なる点や証券やポートフォリオに組み込まれた銘柄間の相関関係などの要素に配慮して、ポジション・サイズをおそらく調整している。

●ポートフォリオのバランスをとるのは、株式市場全体の変動の影響を取り除くためだけでなく、通貨や金利の変動による株価への影響を和らげるためである。

●仕掛けと手仕舞いの戦略は、取引コストを最小限にするために用いる。

●これらの売買戦略およびモデルのすべては、同時にリアルタイムでモニターされる。いかなる単一の要素の変化でも、他の要素のいずれかあるいはすべてに影響を与える可能性がある。一つだけ例を挙げれば、単一の予測テクニックから、ある銘柄群を買って別の銘柄群を売るという売買シグナルが出れば、全体のポートフォリオを再調整しなければならない。

●売買モデルは状況の変化に対応するように設計されている。つまり、変化する市場の状況に応じて時間とともに変化する。それによって、予測テクニックを外したり修正したり、あるいは新しいテクニックを採用したりすることになる。

以上述べた事柄が、現実とどれほど近いのか私には分からないし、今後も分からないだろう。しかし、DEショーにおいてなされている取引のタイプがどのようなものかを感じ取れるという点では有効であると思う。

ショーの起業家精神は、彼がまだ若いころに芽生えた。12才のとき、彼はホラー映画を作るために友達から100ドルを調達した。ロサンゼルス地域で育ったので、彼は特殊効果や編集といった仕事を友だちの親に無償で手伝ってもらうことができた。目的は、50セントの入場料を取って、近所の子どもに映画を見せることだった。しかしその計画は頓挫した。フィルムの一つが現像室でダメになってしまったからである。高校生になると、サイケデリックなネクタイの製造販売会社を作った。3台のミシンを買い、ネクタイを作るために高校生を雇った。その試みが失敗に終わったのは、流通について何も考えていなかったからであり、ネクタイのマーケティングのために店から店へと足を運ぶことは、効率が悪いことだとそのとき悟った。

しかし、彼の初めてのベンチャーは成功した。スタンフォード大学大学院の学生だったころ、二年間休学してコンパイラー(ユーザー言語で書かれたプログラムを機械言語に翻訳するソフトウエア)開発の会社を立ち上げたのである。この事業は非常に儲かったが、大学院のアドバイザーはショーに、会社を経営しながらその合間に博士号を取得しようとするのは現実的ではないと説得した。彼はその会社を売り渡し、スタンフォードで博士課程を修了した。事業の成功にしがみついて目下の目標である博士号取得をあきらめるという選択肢は、まったく考えなかった。「当時の私にとっては大学院を卒業することが極めて重要なことでした。コンピューター・リサーチの世界でちゃんと受け入れてもらうには、一流大学の研究員か、一流研究所の博士クラスの科学者でなければ、ほとんど無理だったのです」と彼は言っている。

「リレーショナル・データベースマシンでの知識ベース検索」と題する彼の博士論文は、大規模な並列コンピューターを構築するための理論上の基礎を取り上げたものだ。ショーの論文における重要な定理の一つによって、諸問題の重要な部分に関して、シングル・プロセッサ・コンピューターに対するマルチ・プロセッサ・コンピューターの理論的優位性が、問題の規模に比例して増すということが証明された。コンピューターの構造に関して、この定理の持つ意味は重要だった。スーパーコンピューター技術の大きな向上を実現するためのアプローチとして、シングル・プロセッサに対するマルチ・プロセッサの必然性を示したからである。

ショーは5つ以上の分野で、大きな成功を遂げたというのに十分な業績を残している。中心となるトレーディング事業に加え、ショーの会社は他の数多くの企業を生み出し、成功させた。その中でおそらく最も知られているのが、ダイアル・アップのインターネットサービスで世界第二位のプロバイダーである、ジュノ・オンライン・サービス社(後のAOL)であろう。ジュノ社は1999年5月に株式公開し、ナスダックで取引されている(銘柄コードはJWEB)。DEショーはまた、金融テクノロジーの会社であるDESoFT社を起こし、メリル・リンチ社に売却した。オンライン取引サービスを拡充しようとする同社にとって、この買収は極めて重要だった。オンライン証券会社であるファーサイト社とマーケット・メーキング(値付け)業務を行うDEショー・ファイナンシャル・プロダクツ社も、DEショーが開発した事業であり、その後、売却された。

このように次々と企業を成功させた上に、DEショーは、計算機化学ソフト開発のリーダーであるシュロディンジャー社(ショーが会長を務めている)やモリキュラー・シミュレーションズ社にも、ベンチャー資本を提供している。これらの投資は、新薬や新素材の開発は実験室からコンピューターへとますます移行していくだろうという、ショーの強い信念を反映したものだ。コンピューターのハードやソフトの発達により、新薬開発のタイムテーブルが劇的に加速されるだろうとショーは予想しており、彼はこのビジョンが実現化する過程に貢献したいと考えているのである。

ここまで読まれた読者は、この男は一体いつ寝ているのだろうと不思議に思うかもしれない。しかし、その謎はさらに深まるはずだ。なぜならこれらの事業に加え、彼はクリントン政権下の科学技術諮問委員会の顧問を務め、さらには教育技術関連のパネルディスカッションの議長まで務めているのだから。

DEショーの受付は、まばらに調度品が飾られた9メートル四方の真四角のスペースだ。壁はさまざまな長方形でくりぬかれ、表からは見えない壁の色を反射した太陽光が差し込んでいる。まるで現代美術館の巨大な展示場を思わせる、この大胆かつシンプルな未来建築学の設計は、紛れもなく、この会社の技術的な性格を反映したものであろう。

インタビューはデビッド・ショーのオフィスで行われた。そこは広くて天井が高い部屋で、二つの窓からはマンハッタンの南から西を広く見渡すことができる。ショーは窓枠に並べてあるサボテンがお気に入りに違いない。部屋の一角には木のように背が高いサボテンも置かれている。不規則な多角形の大きなテーブルが、部屋の中央を占領していた。一方は彼のデスクとして、もう一方は会議用デスクとして使われているテーブルである。われわれは、会議用デスクの側にお互いが向き合う形でそれぞれ腰掛けた。

|

――「直感」で仕掛けて、反射的に損切りをして、年平均90%を達成する伝説的な感覚派トレーダー

「彼が最適だろう」――だれか良いインタビュー候補はいないかと私が尋ねると、ある金融関係者はスティーブ・コーエンの名を口にした。他の知人に当たってもコーエンが話題に上れば、間違いなく何人もが彼に対して同じ評価を述べたことだろう。コーエンの上げた数字を見て、私にも彼らが賞賛する理由が分かった。資金運用歴7年で、その間のコーエンの平均年間複利収益率は45%。全期間を通じて損失を出したのは3カ月だけで、最大の損失はたった2%である。

しかし、これらの数字では、コーエンのトレーディングにおける才能を正しく表すのにはとうてい不十分だ。コーエンはその素晴らしい収益率ゆえに、50%のインセンティブ・フィーの要求を認められている。というのも、彼の現実の収益は年間およそ90%にも上るからである。最高レベルのフィー――ヘッジファンド業界平均の約2・5倍――を設定しているにもかかわらず、コーエンは投資家集めに苦労したことがない。実際、彼の旗艦ファンドは新規顧客を受け入れていない。

彼のイニシアルから名を取った彼の会社SACは、「コネティカット株式会社」と形容するにふさわしく、前面がガラス張りで低層・横長のオフィスビルに入っている。私の想像では、ガラスとスチールでできたデスクが配された、窓に囲まれたオフィスでコーエンが待っているはずだった。しかし、応接係に案内されたのは、机をつなげた6つの長い列に、60人前後のトレーダーが各自6台から一2台のコンピューターを操っている窓のないだだっ広い部屋であった。オフィスは人と機器で埋め尽くされていたので、巨大な部屋であるにもかかわらず、まるで洞穴のような印象を受けた。窓がないことで、まるで隠れ家のような雰囲気を漂わせていた。

トレーダーはおしなべてカジュアルないでたちで、インタビュー時の気候に合ったTシャツとショートパンツ姿の人から、エアコンがきついと感じてジーンズやスラックスにフリース素材の上着を羽織った人までさまざまな服装の人がいた。コーエンは、ある列の中ほどに腰掛けていて、他のトレーダーたちのなかに完全に紛れていた(彼はフリース派であった)。コーエンは自身のトレーディングでの成功を利用して、マーケットの全分野を専門とするトレーダーたちを集めた。彼はすべての意味で周囲をトレーダーで固める道を選んだのである。

私がオフィスに着いたとき、コーエンは長電話の真っ最中であった――皮肉なことに、ウォール・ストリート・ジャーナル紙のインタビューを受けていたのだ(「一日中取材攻勢だ!」と、二件重なったインタビューについて後でだれかに大声で愚痴ることだろう)。彼の電話が終わるのを待つ間に、私はコーエンの横に椅子を割り込ませた。電話をしている間中ずっと、コーエンは自分の目の前にある相場モニターから目を離さなかった。ある瞬間、彼は会話を中断して注文の電話をかけた。「ポケモン20(2万株)売り」。そのとき彼は独り言を漏らした――「子どもがファンなんだが仕方ない」。このとき私は、コメディドラマ『となりのサインフェルド』のジェイソン・アレクサンダー(主人公の親友で、ドジばかりしでかし、オツムの毛が薄くなりかけているのを気にしている男)を思い浮かべていた。外見がほんの少し似ていたのと、話し方やユーモアのセンスに共通点があったからだ。

トレーダーの数の割に、室内は驚くほど静かであった。ほどなく、それは電話のベルが鳴っていないためだと気がついた。取引担当者は取引所へのホットラインを与えられているのだ。時折、突如大きな動きが起こって、人々の話し声のボリュームが増す。トレーダーたちは大声で売買注文や、室内の他のトレーダーへの質問を浴びせていた。例えばこういった具合に――「だれか、マーサ・スチュアートがホットになりそうか知らない?」。コーエンは2、3分おきに売買執行注文を出していた。その平然とした様子を見たら、ツナのライ麦パンサンドでもオーダーしていると思う人もいるだろう。だが実際には、一度に2万5000株から10万株の売買をしているのである。

|

アリ・キエフはマーケットの魔術師ではない。しかもトレーダーですらない。ではなぜ彼の言葉に耳を傾ける必要があるのか? それは、本書にもそのインタビューを収録している、紛れもなく世界で最も偉大なトレーダーの一人であるスティーブ・コーエンが高く評価し、自社(SAC)に無期限で雇用したほどの人物だからである。キエフ博士がSACのトレーダーたちと働き始めたのは1992年で、当初は週1回のセミナーで講師を務めていた。年を追うごとにSACにおける彼の役割は広がりをみせ、現在ではトレーダーたちと個人単位あるいはグループ単位でかかわり、週3日フルタイムで働く。小人数ではあるが、他のファンドに属するプロのトレーダーたちのカウンセリングもしている。

キエフ博士はハーバードを卒業し、コーネルで医学博士号を取得した。ジョン・ホプキンス病院とロンドンのモーズリー病院で専門医学実習生を経験し、コロンビア大学で研究生をした後、コーネル・メディカル・カレッジに舞い戻り、社会精神医学部長に就任して自殺予防のための研究を行った。1970年、彼は社会精神医学研究所を創設し、プロザックやパクシル、ゾロフトといった抗うつ剤を中心とした、さまざまな薬品の実験研究に参加した。

キエフ博士は、アメリカ・オリンピック・スポーツ医療委員会に登用された初の精神科医であり、1977〜82年にかけてオリンピック選手たちのメンタル・ケアをしていた。オリンピック選手のパフォーマンス向上を助ける仕事をしたことが、後にスティーブ・コーエンの目にとまることになった。トップ・アスリートとトップ・トレーダーには大きな共通点があると、コーエンは考えたのである。

キエフ博士には、プロのトレーダーたちと働いた経験を基に著した『トレーディング・トゥー・ウィン(trading to win)』『トレーディング・イン・ザ・ゾーン(trading in the zone)』をはじめ、ベストセラーとなった『ア・ストラテジー・フォー・デイリー・リビング(A Strategy for Daily Living )』など14冊の著書がある。

キエフ博士へのインタビューは、マンハッタンにある彼のオフィスで行われた(もちろん、私は彼にカウチに横になってくださいなどとは言いませんでしたよ)。

最終章でシュワッガーはすべての総括として、極めて重要なアドバイスと投資哲学を抽出し、それを魔術師たちの金言集65か条としてまとめている。これは初心者にもプロにとっても、非常に価値あるものとなろう。

『マーケットの魔術師[株式編]』を読めば、興味あるストーリーを見いだし、トレードのヒントを得ることができる。そして今日の躍動的なマーケットと、強気相場で儲け弱気相場と戦ってなおかつトップに踊り出たトレーダーたちの素顔とを、垣間見ることができる。

・リスク資産に投資し、利益を上げることの難しさと面白さを教えてくれました。個別株に投資する人はもちろん、401Kで「自己責任で運用する」ことを強いられた人にも「運用する」とはどういうことか知るためにおすすめした。

<男性 30代 公務員>

・書店で目にして今までの株関係の本とは全く違うとわかった。本当に個人投資家が知りたい部分が見事につまっていると思う。

<男性 30代 会社員>

・個人投資家に精神的な勉強に大きなきっかけと勇気を与えてくれる最高の教本だと思う

<男性 20代 サービス業>

新マーケットの魔術師 |

マーケットの魔術師 |

マーケットの魔術師 システムトレーダー編 |

マーケットの魔術師 大損失編 |

マーケットの魔術師 オーストラリア編 |

トレーダーの心理学 |

シュワッガーの テクニカル分析 |

フィボナッチ逆張り売買法 |