|

|

|

『アルゴリズムトレーディング入門

『アルゴリズムトレーディング入門

2010年6月12日発売

ISBN 978-4-7759-7134-5 C2033

定価 本体7,800円+税

A5判 ハードカバー 378ページ

著 者 ロバート・パルド

監修者 長尾慎太郎

訳 者 山下恵美子

トレーダーズショップから送料無料でお届け

トレーディング戦略を正しく検証・最適化することは、正しく応用することよりもはるかに重要だ。トレーディングアイデアを使える戦略に変換するには、設計・検証・評価という正しいステップを踏むことが何よりも重要だ。本書では、正しい最適化、アウトオブサンプルデータによるウォークフォワード分析、トレーディング特性の作成、評価特性との比較によるリアルタイムパフォーマンスの評価だけでなく、間違った最適化によって発生し、間違った結論を生み出す元凶とも言えるオーバーフィッティングの見分け方とその防ぎ方についても解説する。

トレーディングゲームがかつてないほど激化し、市場の効率性がかつてないほどに高まった今の時代にあっても、稼ぎ続ける人はいる。それはなぜなのか。それは彼らがエッジを見つけたからである。トレーディングから大きな実りを得るためにはエッジが必要なのである。これからアルゴリズム戦略、つまりメカニカル戦略を開発しようとしている人は、まさにそのエッジに手を伸ばそうとしている人々だ。そのノウハウを本書で身につけてもらいたい。

将来も利益を生み続けるシステム検証とは?

システムトレードの実践前に欠かせないのが「最適化」だ。

検証結果のパフォーマンスを維持したり、トレーダーによって異なる資金量やリスク許容度を反映するなどの効果がある。しかし、優れた検証結果を追い求めるあまり、知らず知らず都合のよいデータを用いてしまうのが過剰最適化(オーバーフィッティング)の罠である。

|

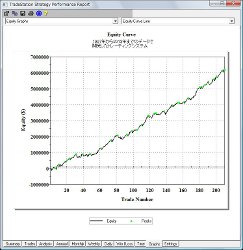

1997年から2013年までの データで開発したシステム |

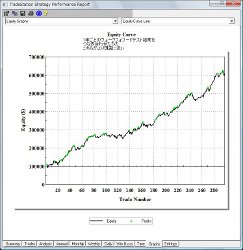

より現実に近いシステム |

ウォークフォワード分析 (エクセルファイル)

■本書への賛辞

「あなたのシステムは将来も利益を生み出すことができるシステムだろうか。システムがリアルタイムで使えるものかどうかをチェックすための方法がウォークフォワード分析だ。勝てるシステムは、正しく構築され、ウォークフォワード分析で実証されたシステムだけである。勝負は始める前にすでについているのである」

――ラリー・ウィリアムズ(『ラリー・ウィリアムズの短期売買法【第2版】』『ラリー・ウィリアムズの「インサイダー情報」で儲ける方法』『ラリー・ウィリアムズの株式必勝法』などの著者)

「システム開発に真剣に取り組んでいる人に、お勧めの書籍を聞いてみるとよい。おそらく彼らが最初に推薦するのがロバート・パルドの本だろう。メカニカルトレーディングを成功に導くためには、実務的なノウハウだけでなく、客観的で批判的な思考法が不可欠だ。本書はそのすべてを教えてくれる。聖杯を見つけたい人はほかを当たってもらいたい。本書はあくまでプロのトレーディングを目指す堅実なトレーダーのための書である」

――アート・コリンズ(『マーケットの魔術師 システムトレーダー編』『マーケットの魔術師 大損失編』『株価指数先物必勝システム』の著者)

「システムの信頼性と堅牢性は、正しい手順に沿って開発されたかどうかによって決まる。すでに古典となった初版の『トレーディングシステムの開発と検証と最適化』をさらにブラッシュアップしたこの第2版は、信頼のおける堅牢なシステムを開発するための簡単で実証された手法を提供するものだ。自分のシステムの将来のパフォーマンスを知り、リアルタイムで継続的に利益を出し続ける。トレーディングにおけるこの究極の目標を達成できるのは本書しかない」

――マレー・ルジェーロ(トレーダーズスチューディオの研究開発部長、DVDブック『システムデイトレード』の著者、『フューチャーズ』誌の寄稿編集者)

「トレーディングシステムの設計・検証・応用について書かれた書で、本書の右に出る本はない」

――コートニー・スミス(コートニー・スミス社社長、『魔術師たちのトレーディングモデル』第12章に登場)

「利益の出るトレーディング手法の鍵を握るのが検証プロセスだ。ロバート・パルドはその検証プロセスに秩序と健全さをもたらした。最適化という難関を突破し、ウォークフォワード分析で静的システムを動的システムに変える。そんなマジックを試してみたくはないだろうか?」

――ペリー・カウフマン(『ニュー・トレーディング・システム・アンド・メソッド』の著者)「トレーディングシステムの将来のパフォーマンスはどう評価すればよいのだろうか。トレーディングにおけるこの重大な問題に取り組み、この分野に金字塔を打ち立てた前著『トレーディングシステムの開発と検証と最適化』(パンローリング)から幾年を経た今、ようやく待望の第2版が刊行される運びとなったのは喜ばしいかぎりである。テクノロジーの変化を反映してさらにパワーアップした本書は、トレーディングに真剣に取り組む人々にとっての頼もしい助っ人になることは間違いない」

――ブルース・デボルト(アルゴリズムトレーディングの各種サービスを提供するクオンテボ社社長)「初版の『トレーディングシステムの開発と検証と最適化』にも増してパワーアップしたこの第2版は、トレーディングシステムのステップバイステップ構築ガイドとしての完成度はきわめて高く、システム構築の高度な概念とツールを提供してくれるものだ。本書でパルドが語る問題点に注意するだけでも、リアルタイムトレーディングでの成功度はぐんと高まるはずだ。システマティックトレーディングに関心のある人の必読書である」

――マイケル・テッパー(アトラス・キャピタル・マネジメント社)

トレーディング戦略の設計・検証のエキスパートして知られ、プロのマネーマネジャーとしても長い経歴を持つ。マネーマネジメント会社であるパルド・キャピタル・リミテッド(PCL)をはじめ、コンサルティング会社のパルド・グループ、独自の市場分析サービスを提供するパルド・アナリティックス・リミテッドの創始者兼社長でもある。

トレーディング戦略の設計・検証のエキスパートして知られ、プロのマネーマネジャーとしても長い経歴を持つ。マネーマネジメント会社であるパルド・キャピタル・リミテッド(PCL)をはじめ、コンサルティング会社のパルド・グループ、独自の市場分析サービスを提供するパルド・アナリティックス・リミテッドの創始者兼社長でもある。

1983年以来、自作ソフトウエアの改良、市販のトレーディングソフトの設計、プログラミング、ドキュメンテーションに精力的に取り組んでいる。トレーディングの世界最大手であるゴールドマンサックス、トランスワールド・オイル、大和証券でコンサルタントを勤めた経験もある。

さらに、パルド・キャピタル社とダン・キャピタル・マネジメント社![]() とのジョイントベンチャーでXT99トレーディングプラットフォームを開発した。PCLは1999年6月以来、300%を超えるリターンを上げ、フューチャーズ誌の年間運用成績ランキングの5位以内に6回入り、2001年にはトップに立った。2008年には142%という驚異的なリターンを記録し、ここ10年間でも年平均26%以上のパフォーマンスを上げて、CTA(商品投資顧問業者)上位30社の常連になっている。ロバート・パルドへのアクセスは、rep@pardocapital.com またはホームページの http://www.pardocapital.com/。

とのジョイントベンチャーでXT99トレーディングプラットフォームを開発した。PCLは1999年6月以来、300%を超えるリターンを上げ、フューチャーズ誌の年間運用成績ランキングの5位以内に6回入り、2001年にはトップに立った。2008年には142%という驚異的なリターンを記録し、ここ10年間でも年平均26%以上のパフォーマンスを上げて、CTA(商品投資顧問業者)上位30社の常連になっている。ロバート・パルドへのアクセスは、rep@pardocapital.com またはホームページの http://www.pardocapital.com/。

著者からアルゴリズムトレードを学ぶ!

本書の著者であるロバート・パルド氏が個人投資家向けに株価指数先物トレーディング戦略の提供を開始しました。

|

|

監修者まえがき 序文 はじめに 謝辞 まえがき

第1章 トレーディング戦略について本書を書いた理由どんな人が読むべきか 本書が目指すもの 本書の構成 第2章 システマティックトレーディングのエッジ自由裁量トレーディングレベルを引き上げる 実証 定量化 リスクとリワード パフォーマンス特性 客観性 一貫性 拡張性 ヒストリカルシミュレーションの利点 正の期待値 将来的に利益を生み出す可能性 パフォーマンス特性 適切な口座サイズ リアルタイムパフォーマンスを測る尺度 最適化がもたらす効果 ウォークフォワード分析がもたらす効果 戦略の完全理解から得られるメリット 信頼性 戦略の改良 第3章 トレーディング戦略の開発プロセストレーディング戦略開発の2つのアプローチ科学的アプローチ 経験的アプローチ トレーディング戦略の設計プロセスの概略 ステップ1――トレーディング戦略の策定 ステップ2――ルールを正確に定義した形に書き換える ステップ3――予備検証 ステップ4――トレーディング戦略の最適化 ステップ5――ウォークフォワード分析 ステップ6――システムによるトレーディング ステップ7――リアルタイムパフォーマンスの評価 ステップ8――システムの改良 第4章 戦略開発プラットフォームスクリプト言語スクリプトの診断 レポート作成機能 最適化 目的関数 処理速度 自動化 ウォークフォワード分析 ポートフォリオ分析 まとめ 第5章 トレーディング戦略を構成する要素戦略を構成する3つの基本的要素仕掛けと手仕舞い リスク管理 ポジションサイジング 典型的なトレーディング戦略の概略 トレードは仕掛けと手仕舞いからなる 仕掛けフィルター リスク管理 トレードリスク 戦略リスク ポートフォリオリスク 利益管理 トレーリングストップ オーバーナイトギャップがトレーリングストップに及ぼす影響 プロフィットターゲット オーバーナイトギャップがターゲットオーダーに及ぼす影響 ポジションサイジング 高度なポジションサイジング戦略 まとめ 第6章 ヒストリカルシミュレーション必要不可欠なレポートパフォーマンスサマリー トレードリスト 資産曲線 期間ごとのパフォーマンス 精度の重要さ ソフトウエアの限界 数値の丸め問題 架空のトレード 指値注文 現実的な仮定 価格スリッページとトレードスリッページ オープニングギャップスリッページ オープニングレンジスリッページとクロージングレンジスリッページ サイズによるスリッページ スリッページの重要性 サーキットブレーカー 重大なイベントと重大な日 ヒストリカルデータ 株価 現物市場 先物市場 つなぎ足 パーペチュアル 修正つなぎ足 テストウィンドウのサイズ 統計学的条件 サンプルサイズと統計的誤差 トレードサンプル数はどれくらい必要か 安定性 自由度 トレーディング頻度 市場のタイプ 上げ相場 下げ相場 周期的相場 保ち合い相場 効率的市場 トレーディング戦略のライフサイクル ウィンドウサイズとモデルの寿命 |

第7章 策定と具体化トレーディング戦略の策定具体化――アイデアを検証可能な形に変換する 漠然としたアイデアは明確に 第8章 予備検証計算とトレードの検証計算 トレーディングルール まとめ 理論による検証 収益性の予備検証 多市場多期間検証 市場バスケットの選択 検証期間の長さの決定 データのセグメント化 検証の実行 検証の結果 第9章 探索と評価さまざまな探索法グリッド探索法 優先的段階探索法 山登り法 多点山登り法 高度な探索法 擬似焼きなまし法 遺伝的アルゴリズム 粒子群最適化 探索法おける問題点 目的関数 いろいろな評価法 複数の評価基準を用いる評価法 第10章 最適化最適化とオーバーフィッティング最適化の簡単な例 最適化の枠組み 変数の選定 スキャンレンジの選定 ヒストリカルサンプルの選定 目的関数の選定 最適化の評価 多市場多期間最適化 最適化の評価 堅牢なトレーディング戦略 堅牢な最適化 統計学的に有意な最適化特性 最適化特性の分布 最適化特性の形状 最適化に対する戦略の反応 その戦略はさらに開発を進める価値のあるものか 第11章 ウォークフォワード分析堅牢なトレーディング戦略か堅牢性とウォークフォワード効率 オーバーフィッティングに対する対策 リスクとリターンを測る信頼性の高い尺度 市場変動による影響 最良の変数の組 データの妥当性 ピークパフォーマンス 統計学的厳密さ 変動する市場 さまざまな市場状態 ウォークフォワード ウォークフォワードの役割 ウォークフォワードテストの設定 ウォークフォワードテストの実例 ウォークフォワード分析 ウォークフォワード分析の目的 ウォークフォワード分析の実例 堅牢な戦略か WFEはどれくらいであればよいのか リスクについて ウォークフォワード分析とポートフォリオ 第12章 パフォーマンスの評価投資としてのトレーディング戦略リスクの大きさ ほかの投資との比較 最大ドローダウンとトレーディングリスク 最大ドローダウン 最大ドローダウンとトレーダー 資産の最大成長とトレーダー トレード資産とリスク リスク調整済みリターン リワード・リスク比率 モデル効率 安定性 損益のパターン 第13章 オーバーフィッティングのさまざまな側面オーバーフィッティングとは何か後知恵の誤用 オーバーフィットした予測モデルのケース オーバーフィットしたトレーディングモデルのケース オーバーフィットしたトレーディングモデルを見分けるためのコツ オーバーフィッティングの要因 自由度 自由度の測定 自由度、サンプルサイズ、スタートアップ・オーバーヘッド トレードサンプルのサイズ 最適化エラー1――過剰変数 最適化エラー2――過剰スキャン 「小さな池のなかの大きな魚」現象 ウォークフォワードテスト 第14章 戦略によるトレーディングトレーディングの心理的側面投資収益率 劣悪な戦略 市場の縮小 未知の市場状態 ライバルの出現 最大損失 リアルタイムパフォーマンスと評価パフォーマンス 評価特性とトレーディング特性の比較 評価特性を理解しよう パフォーマンスのゆがみ 予期せぬ利益 連敗 小康状態 まとめ |

私自身、科学に深くかかわってきたこともあり、システムの設計・開発にはトレーディングモデルのパフォーマンスとその検証結果の統計分析を積極的に応用すべきであると常に考えてきた。わが社がXT99モデルプラットフォームへの支援を決めたのは、このシステムがわが社のシステム設計・開発に対する理念に一致し、さらなる検証や微調整も可能であることが確認できたからである。

本書の初版を読んだとき、私とわが社のスタッフが特に関心を持ったのは、システム開発にウォークフォワード分析を用いることのメリットを書いてある部分だった。

今や初版は古典的存在だが、一般に古典に手を加えるのはタブーとさえ言われる。しかし、本書の場合、それは必然だったと言えよう。ボブが「はじめに」で述べているように、本書初版が出版された1991年以降、コンピューターの世界も、トレーディング、そしてマネーマネジメントの世界も大きく様変わりした。われわれを取り巻く世界の劇的変化に合わせてボブがこの第2版の執筆を決意したのはまさに的を射た行為だったと言えよう。本書が素晴らしいのは、初版の改訂にとどまらず、世界の変化を認識し、内容をより明確かつ深い洞察力をもって解説するとともに、この間に彼が学び得た新たな洞察を加えている点である。本書が初版をしのぐものになっているかどうかは、読者であるあなた自身の目で確かめてもらいたい。

彼と知り合って以来、私は彼のテクニカルツールと斬新なアイデアに常に感心させられてきた。研究者やトレーダーとしての彼の熱心な取り組みとその独創性の高さは本書に明確に現れている。システム開発に真剣に取り組んでいる人々にとって、この第2版が将来のシステム開発に不可欠なものであることは火を見るよりも明らかである。本書の素晴らしさを存分に味わってもらいたい。

2007年5月 フロリダ州スチュアート

ウィリアム・A・ダン博士(ダン・キャピタル・マネジメント会長)

だが、実際に今日におけるシステムトレードの隆盛をもたらしたのは、何と言ってもインターネットの普及とその波及効果である。これには、①システムトレードと親和性の高いオンライントレードが可能になったこと、②磁気データが手に入りやすくなったこと、③ディスカウントブローカーの出現で短い時間枠でのトレードが現実的になったこと――が具体的な理由として挙げられるが、見過ごしてならないのは個人投資家同士のインタラクティブな情報のやり取りによるリテラシーの向上である。

以前は、トレードの研究に限らず特殊な分野の情報というのは非常に入手が難しく、知識や技術を高めようと思えば、個人で大変な努力をして少しずつ積み上げていくか、偶然の幸運に恵まれて先達に教授してもらえる機会を得るしかなかった。しかし、インターネットの出現はそういった不利な状況をすべて変えてしまった。いまではシステムトレードを行うに当たって必要な知識やツールのほとんどはわずかの努力やコストで手に入るようになったのである。現にトレードのキャリアの短い個人投資家であっても、正しい道程をたどりさえすれば最初からシステムトレードで堅実な利益を上げられるケースが多くみられるようになった。その意味ではパルドが前著で予言した状況が今日まさに具現化されているのである。

インターネットの発展はこのようにシステムトレードにおける環境改善に劇的な効果をもたらしたが、しかし一方で大量のノイズや意図的なニセモノ情報も出回るようになった。実際ざっと検索してみると出てくるのは得体の知れない商材を売る宣伝のウエブサイトばかり。結果として、昔と比べ情報へのアクセスは飛躍的に容易になったが、正しい情報にたどり着くための鑑識眼がより重要になったといえるだろう。時代は変わったが、投資家やトレーダーには自律的で賢明な行動が要求されることは同じである。

本書はこの16年間の変化を踏まえて書かれており、システムトレードにおける現在の環境に合わせた最適な教科書のひとつといえる。私が見たところ個人投資家がトレードシステムを構築するにおいて、その評価や最適化の問題で間違いを犯さないためには必ず読むべき書籍であると断言できる。ぜひ手元において繰り返し熟読されたい。

2010年5月

長尾慎太郎

本編に入る前に、初版出版以降の世界の主な変化とそれが市場とトレーディングに与えた影響について見ておきたいと思う。しばしお付き合い願いたい。一言でいえば、これらの変化によってトレーディングの性質とこの業界は大きく様変わりし、それに伴ってトレーディング戦略の設計と評価の方法も根本的に変わった。

「どのように変わったのか」と思う読者がいるかもしれないが、これは当然の疑問である。これは本書の主題に深く関わるため、私の考えを述べておきたい。

アルゴリズムトレーディングのメリットを一般に広く認識させることに長年取り組んできた者としては、アルゴリズムトレーディングを頭から疑うのも、宗教のように信じるのも危険だと思っている。私が提唱するのは科学的手法と経験的アプローチである。こうした批判的手法を、一貫性と厳密さ、そして適度な懐疑主義をもって採用しない限り、トレーディングでの成功はありえないと思っている。

アルゴリズムトレーディングは徹底した調査に基づき正しく使えば大規模トレーディングの最も効果的な手法になると私は信じてきたが、その信念は今ではさらに強まった。その理由は本書を読み進めていけば次第に明らかになるはずだ。

アルゴリズムトレーディングのメリットは多数あるが、最大のメリットは、当てにならない人間の判断が不要であること、リスクとリターンの厳密な定量化とそれをリスクと資産の配分に応用できること、無限数の市場でトレードできること、だろう。加えて、テクノロジーの進歩によってアルゴリズムトレーディングは完全にコンピューター化され、人間の介入を一切排除することが可能になった。つまり、数学的に健全で客観的な発注が光の速さで行えるということである。しかも、人間の介入を一切排除して。このほかのメリットについては後ほど述べる。

現在のCTA(商品取引顧問業者)やマネーマネジメント業界を見てみると、アルゴリズム(システム)トレーディングを採用しているトレーダーと自由裁量トレーダーの比率は3.5対1である(情報源はカレン・ハリスの管理するバークレー・ヘッジ・データベース)。つまり、業界の過半数がアルゴリズムトレーディングを採用しているということになる。プロのマネーマネジャーは知識が豊富で高度なテクニックを持っている。したがってアルゴリズムトレーディングの普及は、アルゴリズムトレーディングがエキスパートに認められていることの何よりの証拠だと言ってよいだろう。

プロのトレーディングを目指す一般トレーダーのトレーディングテクニックは千差万別だが、問題なのは彼らがシステムトレーディングを盲目的に信じていることである。市販のトレーディング戦略を用いる一般投資家の知識やスキルは1990年ころと今とではほとんど変わらない。『トレーディングシステムの開発と検証と最適化』以前はトレーディングシステムの効力を無視し、まるで敵視するかのように頭から信じようともしなかった彼らが、『トレーディングシステムの開発と検証と最適化』以降は一転して、まるで何らかの教義の信者のようにトレーディングシステムを盲目的に信じるようになった。最悪なのは、どういったトレーディングシステムに対しても疑うことを知らず、一様に良いものだと考えるようになったことである。

なぜこういった話をするのかというと、この現状は2つの大きな問題点を表しているからである。ひとつは、1990年ころよりも今のほうが書籍、ソフトウエア、学ぶ機会が増えたにもかかわらず、この20年間で一般トレーダーに対する教育がほとんど向上していない点である。つまり彼らは原因と原理を深く掘り下げるというよりも、ただ上っ面だけをなで回すような浅く広い知識しか身につけてこなかったということである。

もうひとつは、最初の問題点に関連するものだが、トレーディング戦略の設計・評価の原理に関する知識が共有されていない点である。トレード関連の書籍において決定的に欠けていると感じていたものを改善するために『トレーディングシステムの開発と検証と最適化』を執筆した私にとって、これは特に懸念する点である。『トレーディングシステムの開発と検証と最適化』出版以前、私はスタッフとともに顧客にこれらの原理を教育するために多大な時間と金を費やした。本第2版を通じて、より多くの人に前述の原理を理解する機会が与えられることを願ってやまない。

メモリーはIntel 80386が100万バイト(1メガバイト)であったのに対して、現在のコンピューターが装備するメモリーは平均で10億バイト(1ギガバイト)で、1000倍に増えた。メモリーの大幅な増大によって、現在のトレーディング用コンピューターでは、大量のデータ保存、複数の時間帯、複数の時間枠、複数市場でのトレーディングが事実上可能なはずである。確かに、コンピューターそのもののデータ保存能力は大幅に向上した。しかし問題は、今のほとんどのコンピューターで採用されているWindows XP OSが非常に非効率で、トレーディング戦略開発用アプリケーションが時代遅れ(業者は否定するだろうが)であるという点だ。そのため、大量の価格データの処理や、複数市場、複数時間枠でのトレーディングは、不可能とは言えないまでも、実用的なニーズを満たすまでには至っていない。Windows VISTAにいたっては状況はさらに悪化している。こういった商用アプリケーションは膨大な処理時間を必要とするため、十分満足のいく使用感は得られないのが現実である。

わが社パルド・キャピタル社はプロのトレーディング会社であり、トレーディングプラットフォームの開発に伴う膨大な演算には独自開発のアプリケーションを使っている。

次にハードディスク容量を見てみると、Intel 80386のハードディスク容量は40メガバイトだったが、今のコンピューターのハードディスク容量は250ギガバイトで、5000%も増加した。しかも、1990年代はハードディスクもメモリーも高価だったが、今は手ごろな値段で手に入る。トレーディングストラテジストにとって理想的な環境が整ってきたと言えよう。記憶容量の大幅な増加によって、いまやリサーチ内容は、包括的かつ検索可能で、したがって統計分析可能なデータベースとして保存することも可能なはずだ。しかし残念ながら、ストラテジストのリサーチを高度データベース化できるトレーディングソフトがないのである。また、アプリケーションソフトを独自開発できる人でもない限り、そういったリサーチデータベースの高度な分析は不可能である。

処理能力が1万4800%向上し、メモリーが1000%増え、記憶容量が5000%増えれば、ストラテジストとしては、検証やシミュレーションを行い、市場分析をリアルタイムで行うためのトレーディングソフトのパフォーマンスも少なくとも同程度に向上することを期待したくなるところだが、そうなってはいない。同程度どころか、それに近い水準にさえなっていないのである。

1990年代、私はソフトウエア開発者やトレーディング戦略開発者として、コンピューターの性能が今のようなレベルに向上すれば、トレーディングシステムの設計や最適化にも大きな期待が持てると思ったものである。

しかし現実は、メモリー、記憶容量、処理速度は向上しても、OSが非効率で、優れたデータベース管理ツールやトレーディングソフトが不在という状況の下、一般トレーダーはパソコンの持てる力を十分に活用することができないでいる。今、これができるのは、そういった複雑なアプリケーションを設計・作成できるだけの知識と技術を持ち、ハードウエアを十分に活用できるアプリケーションデザイナーと開発者のチームを結成できる潤沢な資金を持つ者たちだけである。

1990年代初期、一般トレーダーに対してようやく開かれようとしていたトレーディング戦略開発に対する均等機会は消え失せ、今再び、巨大なトレーディング会社の独壇場と化している。そして彼らはその優位性を最大限に利用しているのである。

戦略面や技術面において優位性を持つことがいかに有利かは、2006年のゴールドマンサックスの利益が95億4000万ドルで、D・E・ショーの巨額の運用資産(263億ドル)と傑出したリターン(20%を超える年次リターン)を見ただけで分かるはずだ。

投資信託の数も増加した。1990年にはおよそ3100だったが、今では8600を超える。運用資産額は1990年は1兆ドルをやや上回る程度だったが、今では10兆4000億ドルを超える。

この間、プロのマネーマネジメントは前述のように驚異的な増加を見せた一方、個人トレーダーと投資家の数はほとんど変わらない。

もうひとつ成長したものがある。それは自己勘定トレーディングである。ソロモンブラザーズ(現シティーグループ)、ゴールドマンサックス、モルガンスタンレーといった証券大手は大部分のトレーディングを常に自己勘定で行ってきた。今ではトレーディングの大部分は俗に「プロップトレーディング」と呼ばれる自己勘定トレーディングが主流である。比較的小規模の証券仲介業者もプロップデスクを設けているほどだ。規模の大小とは無関係に、プロップトレーディング専門のトレーディング会社もかなりの数にのぼる。フロアトレードが過去のものとなり、それに代わって電子取引が台頭した今、プロップトレーディングは新しい意味を持つようになった。特に注目すべきことは、トレード資金の大部分がプロトレーダーの手中にあり、市場の効率性がかつてないほどに高まり、これからも高まっていくだろうという点である。

トレーディング業界におけるもうひとつの新たな注目点は、トレーディングが巨額の富を築く最も手っ取り早い方法としてかつてないほどに認識されるようになった点である。この2年を振り返ると、トップのCTAやヘッジファンドマネジャーは1年で5億ドルを超える利益を上げている。

つまり、トレーディングはかつてないほどに最良で最も賢明な人材をひきつけているということである。その世代の頭脳エリートたちのかなりの割合がこういった本質的に非生産的な活動に従事することで、社会的影響はないのだろうか。世界全体が直面している危機が規模も数も拡大していることを考えると、これは深刻な問題である。

トレーディングにおける優位性と利益を追求するために費やされる資源はこれからもいままで以上に増加するだろう。これには若干の不安を覚える。最も賢明な人々がトレード利益の追求に莫大な資源を費やしているということは、トレーディングはますます難しいものになることを意味するからだ。今後、市場はますます効率的になり、その結果、おそらく新たな振る舞いを見せるようになる。その結果として、新たなトレーディング機会が生まれる。こうしてゲームは永遠に続いていくのである。

トレーディングストラテジストが選べるツールはこのほかにもたくさんある。しかし、こうしたツールの増加は、ストラテジストにとっては機会であると同時に障害にもなる。これについては、第4章の「戦略開発プラットフォーム」で詳しく説明する。

アドインやそのほかの専門分野に特化したツールは今では多数存在するが、1990年にはなかったというわけではない。メタストック、トレードステーション、トレーダーズスチューディオ用のアドインは昔から多数存在する。これらのアドインにはトレーディング戦略やインディケーターの作成用アドインから本体の機能拡張用アドイン(例えば、初歩的なポートフォリオ分析機能を持つアドイン)までさまざまな機能のものが存在する。

また、ニューラルネットトレーディング・アプリケーションを作成したり、トレーディング戦略用の遺伝的アルゴリズムを作成したり、市場のフラクタル分析を行ったり、高度なデータマイニング技術をトレーディング戦略問題に適用したりといったことが可能な、専門分野に特化したツールもたくさん存在する。

ツールが増加すること自体に問題はないが、私が言いたいのは、トレーディング戦略開発用アプリケーション、アドイン、高度な技術を使ったトレーディングアプリケーションの増加は幻想に過ぎないということである。その気になれば、これらの製品をすべて購入して使うことも可能だ。しかし、これらの技術をひとつの機能的トレーディングアプリケーションに統合しようとすると、問題が発生する。そんなことはできないのである。

ボラティリティの自己回帰和分移動平均(ARIMA)予測モデルと明日の終値がどの向きにどれくらい動くのかを予測するニューラルネットを採用したアクティブ市場をトレードするトレーディング戦略で、市場状態に自動的に適応し、ポートフォリオのリバンランスを自動的に行う遺伝的アルゴリズムを使って、昨年損失を出した戦略で停滞市場をトレードするモデルは破棄し、驚異的な利益を出しているモデルには資金を注ぎ込むことができるようなトレーディング戦略のウォークフォワード分析に適用できるようなカスタム遺伝的アルゴリズムを設計、作成することができるようなアプリケーションが一体どこにあるというのか。

これがなぜ重要なのだろうか。まぁ、こんなトレーディングプラットフォームがもし存在すれば、相当に高度なものには違いないが……。それぞれの技術は今は存在するが、実は1990年代にも存在していた。ただ、ハードウエアの性能がこれらの技術を統合できるまでに発展していなかっただけである。現在、こういったアプリケーション、あるいはもっと高度なアプリケーションを設計・作成することのできるストラテジストはいるが、それができるトレーディング戦略開発用アプリケーションは存在しない(少なくとも私が知る限り。私は常にこういったアプリケーションを探している)。それがどうしたというのだ、と言う人がいるかもしれないが、それは事の重大さが分かっていない証拠である。トレーディング戦略開発用アプリケーションの開発が、この20年におけるコンピューターハードウエアの性能向上と少なくとも同程度のピッチで進んでいれば、今ごろは前述のような技術を実用的なスピードで統合・適用する能力を持つトレーディング戦略開発用アプリケーションが存在するはずなのである。

大手のプロップ専門トレーディング会社がこれまで述べてきたようなものと同程度の、あるいはそれ以上に複雑なトレーディング手法を使いたいと思った場合、すべてを一体化したトレーディングモデルを作成し、トレーディングするだけの金も技術もある。こういったことは、一般トレーダーや投資家にとっても可能でなければならないはずだ。しかし、トレーディング戦略開発用アプリケーションソフトの大手ベンダーはこういったことには無頓着だ。おそらく想像力が欠如しているのだろう。しかも極端に。これはひとつには、トレーディング戦略開発用アプリケーションの開発者のほとんどがトレーディング経験がないことに原因がある。トレーダーはできるだけ多くのトレーディング利益を得るために、優位性を与えてくれるような先端技術を常に探し求めているが、ソフトウエア開発者にとってトレーディング利益などどうでもよいことである。そして、主として個人トレーダーや投資家たちからなるトレーディングコミュニティーは総じてこの嘆かわしい状況に甘んじてきた。おそらく彼らの側も想像力が欠けているのかもしれない。

プレディクション・カンパニー

プレディクション・カンパニー

1992年、プレディクション・カンパニーはオコナー・アンド・アソシエーツ(シカゴを拠点とする一流のデリバティブ・トレーディング会社)と5年の独占取引契約を結び、予測シグナルと自動化トレーディングシステムの提供を始めた。1994年、オコナーは世界最大手銀行のひとつであるスイス銀行に買収されたが、スイス銀行はプレディクション・カンパニーとの契約を2年延長した。そして1998年、スイス銀行とUBSが合併して世界第3位の金融機関が誕生した」(プレディクション・カンパニーのウエブサイトを参照。http://www.predict.com/html/company.htm)。プレディクション・カンパニーは今でもUBS AGと契約を続行中である。

これがなぜ重要なのか。理由は多数ある。おそらく第1の理由は、プレディクション・カンパニーと銀行との結びつきは、高度な数学概念はトレーディングに正しく応用すれば巨額の利益と巨額のリスク調整済みリターンを生み出すことの証明になるというものだろう。第2の理由は、第1の理由に負けず劣らず重要だと思うが、高度な知識とテクノロジーはそのテクノロジーをトレーディングに利用できるだけの十分な資源があれば、すさまじいまでの効果を発揮することの証明になるというものである。

このダンスはまだ続いている。

変化のうねりは、遺伝的アルゴリズム、カオス数学、ファジー理論、複雑性理論、別の天才数学者、ステファン・ウォルフラム(マセマティカの開発者)によって発見された人工生命(複雑な構造体はシンプルなプロセスによって形成される)などの概念の発見によってますます勢いを増す。

そして演算能力の飛躍的な向上によってニューラルネット、データマイニング、機械知能が誕生した。

これまでの話は驚くべき情報技術のほんの一部にすぎない。スーパークオンツの成功はわれわれ一般人に希望の光を与えてくれるものである。

テクノロジーのトレーディングへの応用は、とてつもなく大きく、魅力的で成果を期待できる探究分野であることは確かである。また、奥行きの深い分野でもある。

1990年以降発展を続けてきたトレーディングだが、まだ試されていない別のそして非常に重要な発展の仕方があるのではないだろうか。これまでの話はこのことについて考えるためのヒントとして簡単に紹介させていただいた。これはいわば、トレーディング戦略開発用アプリケーションのベンダーに対する挑戦でもある。トレーディングの世界はすさまじい勢いで変化し続けている。その現実を目を見開いて直視することが重要だ。

ゲームの勝者になるためには、昔のフロアトレーダーの言うエッジというものを見つける必要がある。トレーディングの成功者はエッジを発見できたから成功したのだと私は信じている。そして、エッジの数はトレーダーの数と同じくらい存在するとも思っている。

トレーディングゲームは今ほど競争の激化した時代はない。また、市場も今より効率的な時代はない。それでも利益を上げ続ける人がいる。それはなぜなのか。それは彼らがエッジを見つけたからである。それは非常に大きなエッジで、彼らはそのエッジのルールに従ってトレードする。つまり、よく検証されたトレーディング戦略に忠実に従っているということである。

こういったエッジはどうすれば見つけられるのか。そしてそれを洗練し、最適化し、巨額の富を築くにはどうすればいいのか。それをこれから一緒に模索していきたいと思う。

システムトレード 検証と実践 |

システムトレード 基本と原則 |

強気でも弱気でも横ばいでも機能する高リターン・低ドローダウン戦略 |

世界一簡単なアルゴリズムトレードの構築方法 |

高勝率システムの考え方と作り方と検証 |

トレードシステムの法則 |

トレーディングエッジ入門 |

フルタイムトレーダー完全マニュアル |

FXトレーディング |

.jpg) 新マーケットの魔術師 |

マーケットの魔術師 |