|

|

|

『投資価値理論

『投資価値理論

2010年11月発売/A5判 上製本 622頁

ISBN 978-4-7759-7139-0 C2033

定価本体3,800円+税

著者●ジョン・バー・ウィリアムズ

監修者●長尾慎太郎

訳者●岡村桂

ジョン・バー・ ウィリアムズ |

本書は主に、賢明な投資家やプロの投資アナリストを対象としているが、経済理論家にも興味を持ってもうらうように、ジョン・バー・ウィリアムズは執筆した。というのも、長期金利や短期金利、流動性選好、不確実性やリスク、将来の利率、インフレの可能性、それに対する株式と債券の反応、市場の動向、株価の形成、投機的商品の価格と株価の連携、さまざまな税の負担など、さまざまな問題についても提案しているからだ。

「これまでの投資分析が投資家の要求にまったく見合ったものでなかったことは、近年見られた株価の大変動で明らかになった」――大恐慌を経験したジョン・バー・ウィリアムズだからこそ、価格変動を知る信頼できる評価基準を学問まで昇華させることができたのだ!

|

今から50年以上も前に書かれた『投資価値理論』のなかで、著者のジョン・ウィリアムズが価値の方程式を表しました。その内容をここに要約します「今日では株式や債券、企業等の価値はすべて、その資産価値が存在する限りにおいて起こりうる現金の流入量または流出量――それは適当な利率で割り引かれる――がどれほどであるかによって決定されている」。 『バフェットからの手紙』154ページより一部抜粋

|

|

バフェットは、企業の本質的価値とはその企業が将来に生み出すすべての利益を国債利回りで割り引いた現在価値であると定義してる。これはジョン・ウィリアムズの『投資価値理論』に基づく考え方であり、ウィリアムズの定義もロバートワイエスのバロンズ誌に発表した「将来価値に基づく投資」と題する論文に寄っている。〜略〜 おもしろいことに、ウィリアムズとワイエスは、その企業の将来の利益ではなく、支払われた配当の合計を割引現在価値のベースとしている。これに対し、バフェットは配当または内部留保のいずれかを問わず、将来のすべての利益を計算の基礎としている。 『麗しのバフェット銘柄』245ページより一部抜粋

|

|

どのビジネスにも本質価値があり、ひとつのシンプルな公式によって決定される。1938年に、ジョン・ウィリアムズが『投資価値理論』のなかで始めてその定義づけを行なっている。ウィリアムズによると、どんなビジネスの本質価値も、そのビジネスの残存期間に予想されるキャッシュインフロー(資金流入)とキャッシュアウトフロー(資金流出)を、適切な利子率によって、割り引いて決定される。定義は驚くほどシンプルなのである。 『ダンドー』63ページより一部抜粋

|

|

|

|

監修者まえがき 序文 謝辞 記号と略語

第1巻 投資価値と市場価格第1部 株式市場における投機とは第1章 「投機」と「投資」の違い第2章 株式市場は将来を予言しているのか? 第3章 投資家の見解と市場価格 第2部 純粋投資価値理論第4章 貨幣量の理論を株価に適用できるか?第5章 現在価値の原則による評価 第6章 成熟企業の株式 第7章 成長企業の株式 第8章 債券と物価水準 第9章 株式と物価水準 第10章 変動利率の債券 第11章 代数予算法――その1 第12章 代数予算法――その2 第13章 合併または急な拡張による成長 第14章 オプション・ワラントや転換社債型新株予約権付社債(転換証券) 第15章 懐疑的な意見に対する回答

|

第3部 利息と配当の経済学第16章 利息と配当の要因第17章 税と社会主義 第18章 金利はどのように決定されるのか? 第4部 利率と価格水準の展望第19章 政治、インフレ、国債第20章 利率の将来 第2巻 投資価値に関するケーススタディ第1部 最新の調査第21章 ゼネラルモーターズ第22章 ユナイテッド・ステーツ・スチール 第23章 フェニックス保険 第2部 事後評価第24章 1930年のアメリカン・テレフォン第25章 1930年のコンソリデーティット・ガスとユナイテッド 第26章 1930年のアメリカン・アンド・フォーリン・パワー 第27章 結論 付録1 USスチールの帳簿記載と市場価格 付録2 USスチールの配当支払い能力

|

さて改めて言うもでもなく、バリュー投資とは証券の本質的な価値に基づいて行われる投資であり、どうすればより安全に理論的な投資を行えるかを追求するものである。したがって、このアプローチは間違いなく投資行動の王道といえ、本来ならば多くの資金がこのスタイルによって運用され、多くの人に理解されているはずである。しかし実際には真の意味でのバリュー投資をまともに行っているところは非常に少ないのが現実である。私が見たところ、世にある「バリュー投資」と称するもののほとんどは、よくて「バリューファクターにベットした投資」か、さもなくば本来のバリュー投資とは似ても似つかないニセモノである。

こうした残念な事実の背景には、ひとつにはバリュー投資に関する正しい情報が世に少ないということがある。現にバリュー投資の教科書として日本語で読めるものは、ベンジャミン・グレアムが本書と同時期に書いた『賢明なる投資家』(パンローリング)や“Security Analysis”、あるいはウォーレン・バフェットの関連書籍の邦訳くらいしか存在しない。しかも名著といわれる“Security Analysis”などは、何がどう間違ったのか今となっては不明であるが、はるか以前から『証券分析』(パンローリング)などという奇妙なタイトルで紹介されている。こんな誤訳をするのは読み手がこの書籍の内容をまったく理解していない証拠である。グレアムは安全に投資を行う方法を繰り返し説いているのであるから、正しい邦題はもちろん「安全分析」である(ちなみにもし“Securities Analysis”ならば『証券分析』が正しい)。ことほどさように、バリュー投資の概念自体は長い歴史があり、その卓越性については疑う余地はないものの、一般には正しく理解されているにはほど遠い状況なのである。

だが幸いなことに、少ないとは言え、長期間にわたって堅実にバリュー投資を行っているファンドもあれば、上に挙げたように個人投資家が読める教科書もある。これらの文献で勉強したり、まともなバリュー投資ファンドの運用手法を研究したりすることで、私たちにも堅牢で安全な投資を行うことが可能である。本書は初稿が書かれてから70年以上の時間がたつものの、内容はまったく色あせておらず、正しいバリュー投資の数少ない教科書のひとつである。今回の翻訳は非常に価値のある仕事であると私は認識している。

最後に、翻訳・出版にあたっては以下の方々に心から感謝したい。翻訳者の岡村桂氏には大部な内容を丁寧に翻訳していただいた。阿部達郎氏にはいつもながら丁寧な編集・校正を行っていただいた。また本書が発行される機会を得たのはパンローリング社社長の後藤康徳氏のおかげである。

2010年10月長尾慎太郎

実質価値と市場価格は異なるものであり、混同してはならない。これは賢明な投資家であれば誰でも知っていることだ。あらゆる証券の現在の市場価格を見て、どの証券にも同じように魅力を感じる買い手などいない。投資家は、「その代価で最高の取引」を目指しているのだ。最も割安の銘柄を見つけるまで、あらゆる株式や債券を調べる。どれも高すぎて価値を見いだせず、何も買わないこともあるだろう。投資家として買った場合には、それを所得のために保有する。一方、投機家として買った場合には利益のために保有する。しかし投機家は投資家と取引をすることでしか利益を得ることができず(注1)、また投資家は所得を求めて売ることしかできない。結局、価格というのは将来の所得をどのように予測するかによって違うのである(注2)。投資価値はこのような意味を持つため、人によってさまざまな価値判断を下すが、実際の価格に一致するのはひとつだけであり、真の価値を持つのもひとつだけである。

そこで、次のような2つの問題が生じる。ひとつは価格そのものを説明すること、もうひとつは正しい価格を示すことである。最初の問題については第1部で、2つ目の問題については第2部で説明する。

2.投資家の定義

あとで説明するが、株式や債券を保有する期間が長いほど、その保有期間の配当や表面利率の重要性は高くなり、それを売却するときの価格の重要性は低くなる。極端な例を挙げると、何世代にもわたってある証券を保有している一族の場合(けっして珍しいことではない)、最終的な売却額は大して重要ではない。このような理由から、「投資家」とは配当や元利に興味を持つ買い手、「投機家」とは転売価格に興味を持つ買い手、と定義できる(注3)。一口に買い手と言っても、あるときは投資家として、またあるときは投機家として行動する。ただし、純粋な投資家であれば長期にわたって証券を保有しなければならず、純粋な投機家であればすぐに売却しなければならない。

投資家が保有証券を賢く選択できれば、投機家にも見劣りしないほどの利益を上げることができる。実際、投資家は投機家よりも利益を上げられるし、過去にもそのような富豪はいただろう。しかし証券が真の価値を下回ったときに買い、上回ったときに売るだけでは、賢い投資とは言えない。というのも、そのような方針は買いのポイントと売りのポイントが非常に近く、最終的には、投資した資金の純利子率にしかならないからである。賢く投資するには、真の価値よりずっと低い価格で売られているものを買う必要があるのだ。そして、人々の期待よりもその証券の価値が高かったことが分かると、数年後には多額の所得を手にし、元本に対して相当の金額を享受することができる(注4)。

最近では、所得税法のせいで、富裕層は投機家ではなく投資家にならざるを得ない。株式売却益に対する付加税が非常に高いため、富裕層は短期的な利得を求める投機に伴うリスクを冒そうとはしない。利益の大部分は政府に搾取され、なおかつ損失はすべて自分の身に降りかかるのだ。このような不平等を避けるため、課税対象となる利得が総利得の30〜40%程度ですむように、富裕層は5〜10年にわたって株式を保有せざるを得ない(注5)。短期的な利益に対して不利な税が課せられ、投機は負けゲームとなるため、富裕層は投資に頼るようになる。投資家として、長い目で見て配当を期待するのだ。このような種類の利益は何回にも分けて得られるため、高い税率が課せられることはないからだ。所得税法が施行された結果、富裕層は、経済理論の問題として研究するためにまさに本書で取り組んでいる問題に遭遇する。つまり「株式の投資価値とは何か?」ということだ。

学問の世界では、利便性の点から言葉を定義する。投資価値とは、株式については将来得られる配当の現在価値、債券については将来の利回りや元本の現在価値、と定義するのが適切だと考える。この理由についてはあとで明らかにする。

このように定義された投資価値は、経済理論の伝統的手法と融合したものであり、常に次のような質問を投げかけることから始まる。それは「完全に合理的で利己的な人はどのような行動をとるのか?」という質問だ。すべてのトレーダーに等しく情報が通知され、完全なかたちで競争が存在するものと仮定し、合理的な人が株式や債券を買う場合、予測される将来の配当の現在価値、あるいは予測される将来の利回りや元本の現在価値を上回る金額を支払うこともなければ、下回る金額を支払うこともない(注6)。価格とは、証券の投資価値としてすでに定義している。典型的な経済理論と融合させて定義することで、我々は国際貿易理論、価値理論、分配理論など、古い経済分野で証明してきたのと同じように、新しい経済分野の演繹的推理の方法を明らかにした。

しかし本書の主題について論じる前に、誤った考えの根拠を明確にして、株式市場での投機に関する問題について考えてみようと思う。つまり、「ある証券の価格がいくらであるべきか」と考える前に、「どのようにしてその価格になるのか」と考えるのだ。そうすることで読者の皆さんは、投資価値と市場価格の違いを明確に理解し、第2部(「投資価値の純粋理論」)の内容も問題なく受け入れられるだろう。

バフェットからの手紙 |

麗しのバフェット銘柄 |

証券分析【1934年版】 |

新賢明なる投資家 |

富者の集中投資 貧者の分散投資 |

テンプルトン卿の流儀 |

千年投資の公理 |

成長株投資の公理 |

資産価値測定総論1 |

資産価値測定総論2 |

資産価値測定総論3 |

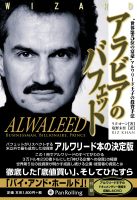

アラビアのバフェット |