|

|

|

発行書籍一覧 > ウィザードブック一覧 > ← 201 →

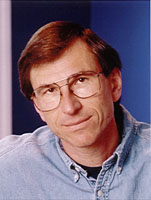

著 者 ジャック・D・シュワッガー

監修者 長尾慎太郎

訳 者 山口雅裕

.jpg)

本書が耳で聴く本オーディオブックになりました。(2020年9月)

マイケル・プラット氏が率いるブルークレスト・キャピタル・マネジメントが2021年に約30%のリターン。Bloombergによると、ヘッジファンドの平均リターンの3倍だといいます。

マイケル・プラット氏が率いるブルークレスト・キャピタル・マネジメントが2021年に約30%のリターン。Bloombergによると、ヘッジファンドの平均リターンの3倍だといいます。

ここ数十年の間で、ヘッジファンドはますます人気のある運用先になってきている。しかし、ヘッジファンドの爆発的な増加によって、トレードはかつてないほど厳しい競争にさらされている。本書では、シュワッガーが取り上げた15人のトレーダーから得られた貴重な教訓を読者に伝えている。彼らのなかには業界の伝説的な人物もいる。また、全員がリスクに比べてリターンが高く、模範的な成績を残している。

世界最大のヘッジファンドの設立者から独立系のマネジャーまで、本書でインタビューを受けているトレーダーは各分野でまったく異なる手法を用いている。にもかかわらず、彼らの一人一人が新しく独自の洞察によって、明確な戦略を作り、着実で優れた運用成績を上げている。

以前のベストセラーである『マーケットの魔術師』 『新マーケットの魔術師』 『マーケットの魔術師【株式編】』(いずれもパンローリング)と同様、シュワッガーは成功したトレーダーの核心を突く質問をしている。マーケットの先達から学ぶべき重要な教訓を40にまとめ上げた本書は、最高のトレーダーたちから学んでトレード能力を向上させようとしている投資のプロにも、マーケットに熱中している人にも、貴重な指針や時を超えた洞察を提供している。

先物とヘッジファンド業界でよく知られた専門家であり、『マーケットの魔術師』シリーズや『シュワッガーのテクニカル分析』(いずれもパンローリング)などのトレード関係書籍の著者。現在は、先物とFXのポートフォリオを一任勘定で運用するADMインベスター・サービシズ・ダイバーシファイド・ストラテジーズ・ファンドの共同ポートフォリオマネジャーであり、インドに拠点を置く定量分析で運用を行うマーケトッパー・セキュリティーズの顧問。以前は、フォーチュン・グループのパートナー、大手企業向けに先物のリサーチを行う会社の責任者、CTA(商品投資顧問業者)の共同経営者でもあった。ブルックリン・カレッジで経済学学士、ブラウン大学で経済学修士を修得。

先物とヘッジファンド業界でよく知られた専門家であり、『マーケットの魔術師』シリーズや『シュワッガーのテクニカル分析』(いずれもパンローリング)などのトレード関係書籍の著者。現在は、先物とFXのポートフォリオを一任勘定で運用するADMインベスター・サービシズ・ダイバーシファイド・ストラテジーズ・ファンドの共同ポートフォリオマネジャーであり、インドに拠点を置く定量分析で運用を行うマーケトッパー・セキュリティーズの顧問。以前は、フォーチュン・グループのパートナー、大手企業向けに先物のリサーチを行う会社の責任者、CTA(商品投資顧問業者)の共同経営者でもあった。ブルックリン・カレッジで経済学学士、ブラウン大学で経済学修士を修得。

第2章 マーティン・テイラー Martin Taylor

高ベータ銘柄の買いで年平均二二%のリターンを上げ、“ロシア皇帝は裸の王様”と見破った「ロングオンリーのマネジャー」

第3章 トム・クローガス Tom Claugus

価格は平均回帰するという信念からエクスポージャーを自在に操り、年平均複利一七%をたたき出す「生まれながらのコントラリアン」

第4章 ジョー・ヴィディッチ Joe Vidich

ヘッジファンド業界で上位一%のリターン・リスク比と、年複利平均一八%を達成した「損失を刈り取る名人」

第5章 ケビン・デーリー Kevin Daly

バフェットをマネながら自宅で一人で運用し、一二年間で資産を九倍、年複利平均二〇・八%を樹立した「ほぼロングオンリーのバリュー投資家」

第6章 ジミー・バロディマス Jimmy Balodimas

トレードの常識を無視して、垂直に近い上昇での空売りを好む「シュワッガーお墨付きの絶対にマネをしてはならない直感トレーダー」

第7章 ジョエル・グリーンブラット Joel Greenblatt

グレアムとバフェットの徹底研究から「魔法の公式」を編み出し、年複利平均五〇・〇%という驚異のリターンを誇る「バリュー投資のカリスマ」

グレアムとバフェットの徹底研究から「魔法の公式」を編み出し、年複利平均五〇・〇%という驚異のリターンを誇る「バリュー投資のカリスマ」

第8章 コルム・オシア Colm O'Shea

第8章 コルム・オシア Colm O'Shea

第9章 レイ・ダリオ Ray Dalio

第9章 レイ・ダリオ Ray Dalio

ファンダメンタルズに基づいたシステムトレードで、年複利平均一四・八%を成し遂げた「間違いが大好きな天才」

第10章 ラリー・ベネディクト Larry Benedict

三振を何回しても、最大ドローダウン五%で年複利平均一一・五%を達成した「リスクマネジャーの鑑」

第11章 スコット・ラムジー Scott Ramsey

第11章 スコット・ラムジー Scott Ramsey

〇・一%のリスクで年次損失ゼロ、年間複利一七・二%のリターンを上げた「小心な理系の裁量トレーダー」

村居 孝美【著】

村居 孝美【著】

『トレードの成功哲学』にインタビューが掲載されています!

ジェイソン・ウィリアムズ【著】

ジェイソン・ウィリアムズ【著】

『トレーダーのメンタルエッジ』第28章にケーススタディとしてスコット・ラムジーの例が掲載されています!

第12章 ジャフリー・ウッドリフ Jaffray Woodriff

第12章 ジャフリー・ウッドリフ Jaffray Woodriff

ボラティリティの高低に合わせてポジションサイズを調節し、システマティックなアプローチで年平均一一八%を誇る「大衆が嫌いなトレーダー」

第13章 エドワード・ソープ Edward Thorp

第13章 エドワード・ソープ Edward Thorp

第14章 ジェイミー・マイ Jamie Mai

第14章 ジェイミー・マイ Jamie Mai

市場の隠れた非効率性に目を向けてサブプライムローン危機で大儲けし、年平均四〇%を樹立した「柔軟性に富む巨人」

第15章 マイケル・プラット Michael Platt

第15章 マイケル・プラット Michael Platt

裁量戦略でもドローダウンは五%以下、年平均複利リターン一四%を実現した「お金を失うのが嫌いなリスク管理の達人」

結論――マーケットの魔術師による四〇の教訓

エピローグ

付録A――GPR(ゲイン・トゥ・ペイン・レシオ)

付録B――オプションの基本を理解する

さて、本書がこれまでの前の三作品と際立って違う点は、インタビューの対象者をヘッジファンドマネジャーとしていることだけではない。紹介されている運用手法の質が根本的に異なっているのである。従来の運用手法は、近傍における市場の定常性を暗黙の了解事項としたうえで、観察や経験に基づいてアノマリーやバイアスを統計的に確認し、それを構造化された概念モデルに組み込むことで成り立ってきた。しかしそれらはだれにでも理解しやすい性質を持つ一方で、それが機能する背景や、モデルが不安定になった場合はその理由も解決法も分からないままに置かれる欠点があった。

だが、本書で取り上げられている運用手法の多くはマーケットの線形性を初めから前提としていない。それらは確からしさの根拠を論理性に置いてマーケット全体を包括的に理解・分析し、環境変化に対応するための最小有効多様性原理を満たすだけの冗長性を備えた有機的な論理モデルである。ここで本書は、まさに資産運用業界における近年のイノベーションの実例を示しているのである。現に最初の『マーケットの魔術師』ではこうした柔軟なアプローチを明示的に使っているトレーダーは、ブルース・コフナーなど数えるほどしかいなかったのに対し、本書では過半のトレーダーがこうした考え方を当たり前のように採用している。

本シリーズ四部作は、古いものになるほどアネクドータルな内容や教訓が多く、逆に新しいものになるほど方法論の解説が増えてくるのは、このように運用の現場で使われている戦略のシステム論的枠組みが、初期に見られた決め打ちの静的な最適戦略から、階層構造を持ったレジームスイッチなどの適応戦略へ、そしてさらに進化した学習戦略やオートポイエティックな戦略へと変化してきたことを反映している。こう書くと、一般の投資家の方にとっては、なんだかどんどん自分とは関係のない難解な方向へと進んでいってしまっているように感じられるかもしれないが、事実はまったく逆である。読んでいただければすぐに分かるとおり、本書はシリーズのなかで一番読みやすく、身近に感じられるはずだ。その理由の一つには、ここで述べられているマーケットの動きが、皆が最近体験したばかりで臨場感を持つということもあるが、何よりもヘッジファンドのゴールが一般投資家の目的とベクトルの方向が実はかなり近いからである。

ところで、前述した運用戦略の変遷は、このところの科学の急速な進歩と独立ではない。一般にデカルト以降の近代科学は要素還元主義と決定論という枠組みを有し、そのパラダイムは三〇〇年以上にわたって私たちの世界を支配してきた。だが二〇世紀の半ばに、「個々の諸要素を統括する規則によって、より高位層の組織原理を表すことはできない」(マイケル・ポランニー)ことが発見されて「創発」と名づけられると、それは主としてテクノロジーの分野に大きな発展をもたらした。そして二一世紀に入り、その成果が徐々に金融の世界にも入ってきたのである。この十数年のヘッジファンドの運用戦略の進化は、既存の科学の知見を用いれば、資産運用の分野でも目に見える形でイノベーションが起こせることを証明している。

さらに、そうであるならば、その方法は工学や知識科学の分野の基礎的なナレッジやフレームワークを知ることでだれでも体系的に学ぶことができることになる。技術立国を自任する日本の国民である私たちにそれが習得できないはずがない。現代は二極化の時代と言われるが、そのぶん自らに投資する人や企業が正しく報われる時代でもある。次に金融の世界で起こるイノベーションは、伝統的な組織に所属する人によってではなく、本書を読んでおられる読者のだれかによってもたらされるとしても何ら不思議ではない。

翻訳にあたっては以下の方々に心から感謝の意を表したい。山口雅裕氏は大部な原書を丁寧に翻訳していただいた。そして阿部達郎氏にはいつもながら手際の良い編集・校正を行っていただいた。また、本書が発行される機会を得たのは、後藤康徳氏をはじめパンローリング社のスタッフ一同と著者のジャック・シュワッガーの良好な関係に負うところが大きい。

二〇一二年一一月

長尾慎太郎

王様は思惑買いのせいで小麦の値段が上がっている、ということをすべて知りました。それで、どの町にもすぐに兵士たちを送り、投機は国家に対する犯罪であり、今後投機を行う者は厳罰に処すというお触れを出しました。

ですが、自由な市場を押さえ込む多くの法と同じように、その新しい法も問題を悪化させるだけでした。すぐに、小麦が底をついた町が現れます。一方、うわさによれば、蓄えが十分どころか、余っている町もあるそうです。

王様は投機に対する罰金を引き上げ続けます。しかし、小麦の値段はますます高くなっていくばかりです。それも買える小麦が見つかれば、の話です。

ある日、宮廷道化師が王様に近づいて、面白おかしく話します。それは飢饉を終わらせて、賢く慈悲深い統治者として立ち上がる計画でした。

その翌日、兵士たちは町から町へ馬で出かけ、投機を罰するすべての法を廃止するというお触れを出しました。さらに、各々の町がその中央市場で、地元の小麦の値段を大々的に知らせてはどうかと提案します。

町はこの提案を受けて、値段を市場に張り出します。初めのうちは、町によって驚くほど高かったり安かったりしました。しかしその後、数日のうちに、投機家たちが値段の差を大急ぎで縮めていったので、町をつなぐ道々は小麦の川さながらに、小麦が行き交います。そして週末には、小麦の値段はどこでもほぼ同じになり、だれもが食べるのに十分な量を手に入れられるようになりました。

鋭いカンで生き延びてきた宮廷道化師は、すべて王様の功績となるようにしましたとさ。

私はこの物語が好きだ。

もちろん、疑問も残っている。市場がそんなにうまく機能するということを、宮廷道化師はどうやって知ったのか、そしてそれを効果的に伝える方法をどうやって知ったのかだ。

この疑問はけっして解けないかもしれない。だが、私の直感によれば、彼は王立図書館へたびたび通い、エドウィン・ルフェーブルの『欲望と幻想の市場』(東洋経済新報社)、ギュスターヴ・ル・ボンの『群衆心理』(講談社)、チャールズ・マッケイの『狂気とバブル』(パンローリング)、それにジャック・シュワッガーの『マーケットの魔術師』シリーズ(パンローリング)を読んだのだと思う。

結局、大部分の経済問題を解決する方法はトレードである。自由市場、トレードの尊さ、健全な経済は、すべて同じことを別の言葉で表現しているにすぎない。この意味でトレーダーは闘士であり、ジャック・シュワッガーの本に登場する人々は英雄である。

彼は本書でトレーダーちを鮮やかに描き、それによってトレードというものを明らかにしている。彼は最も優れたトレーダーたちの実例を見つけだし、彼らを人間的で近づきやすくした。そして、彼らが何をどのように行っているかを好きなように表現させた。私たちは、彼らのだれもが仕事のなかで直面する苦闘や難題、喜びや悲しみを直感的に理解できる。最終的に、私たちは彼が取り上げたトレーダーたちを詳しく知るだけでなく、繰り返される主題――謙虚であろう、流れに乗ろう、リスクを管理しよう、自分に合った方法でやろう――を独自かつ完璧に表現した存在としても、彼らを知ることになる。

シュワッガーの本はトレードをしている人や、トレードをしたい人、職業としてトレーダーになりたい人すべてにとっての必読書だ。

ここで、ジャックと歩んだ道のりを振り返りたい。私たち二人が出会ったのは、意気込みは大いにあるが、経験は足りないトレーダーとして歩み始めたころだった。時を経るなかで、私は彼が成長して円熟味を増し、才能を開花させて、当代切っての年代記編者へと進化するのを見てきた。

シュワッガーの投資業界に対する貢献は計り知れない。彼の最初の著書、『マーケットの魔術師』は新世代のトレーダーたちを奮起させた。彼らの多くはその後、『新マーケットの魔術師』に、そして、次には『マーケットの魔術師【株式編】』に登場した。彼の『マーケットの魔術師』シリーズは、トレーダーが一世代から次世代へと渡すたいまつになった。本書はその伝統をさらに伸ばし、強め、仕上げるものだ。トレーダーはよく彼の本の一節や章を彼ら自身の手法の参考にしたり、トレードの指針にしたりする。彼の著書はトレード自体やその意識を表す言葉として不可欠だ。

約三〇年前に、彼は『欲望と幻想の市場――伝説の投機王リバモア』を読んだ。そして、出版から六〇年もたつのに、その本が意義深く妥当性を失っていないことに気づいた。彼は自分の著書も、その本と同じ基準で執筆している。

実際にこの基準を満たしている本は、トレーダーや宮廷道化師の蔵書のなかで、『欲望と幻想の市場』『群衆心理』『狂気とバブル』と同じ棚に並べられやすい。

そして、私の蔵書のなかで彼の著書が見つかる場所も、まさにそこなのだ。

二〇一二年二月二五日 テキサス州バストロップ

エド・スィコータ

彼らすべてに共通する特徴の一つは、リターン・リスク比率に優れたパフォーマンスを生み出してきたという点だ。高いリターンとみなされてきた指標の多くはトレーダーの手腕を示すものではなく、リスクを多くとりたがる気持ちの反映にすぎない。そのため、私はリターン単独ではなく、リターン・リスク比率のほうがはるかに有用な尺度だと考えている。実際、投資家がリスクを適切に考慮に入れないでリターンに固執するのは、投資における大きな過ちの一つだ。だが、これは別の本で書くべき話だろう。リターン・リスク比率の尺度で、私が特に役立つと思うものは、GPR(ゲイン・トゥ・ペイン・レシオ)だ。この尺度については、付録Aで説明している。

どのインタビューを本書で取り上げるかを決めるに当たり、私は主として次の三つの基準に従った。

一.長期にわたって――常にではないが、通常は一〇年以上、それよりもはるかに長いことも多い――、リターン・リスク比率が優れている運用実績を持つ。

二.トレードに関する貴重なアドバイスを率直に提供している。

三.インタビューに精彩があり、面白く読める。

本書のために行ったインタビューのうち、六人分は使わなかったが、それはこれらの基準のいくつかを満たしていなかったからだ。

一〇年や一五年といった長期で見ると、ヘッジファンドは一貫して株価指数と投資信託よりもパフォーマンスが良い(一投資区分としてヘッジファンドのパフォーマンスに言及するときは、明示しなくてもヘッジファンド・オブ・ファンズのデータである。ファンド・オブ・ファンズのリターンに基づく指数を用いれば、個々のマネジャーのリターンに基づくヘッジファンド指数では避けがたい統計上の大きな偏りを避けることができるためである)。典型的なパターンでは、ヘッジファンド業界のリターンのほうがある程度良く、資産のボラティリティ(変動率)とドローダウン(最大下落率)ははるかに小さい。皮肉な話だが、一般に極めて投機的と見られているヘッジファンドのほうが、実はいろんなリスク尺度で見ても、投資信託などの伝統的な投資よりもはるかに慎重である。そういう結果になる主な理由は、リターン・リスク比率で見た場合、投資信託や株価指数よりもヘッジファンドのほうがはるかに優れていることが多いためだ。さらに、まれな例外はあるが、最高のマネジャーは常にヘッジファンド業界にいるからでもある。これは驚くべきことではない。だれもが考えるように、最高の人材はおそらくヘッジファンドの成功報酬体系に引き付けられるからだ。

私が書いた最初の二冊である『マーケットの魔術師』と『新マーケットの魔術師』(パンローリング)のためにインタビューを行った当時(一九八八〜一九九一)、世界の投資の現場でヘッジファンドはまだ目立たない存在だった。バン・ヘッジ・ファンド・アドバイザーの推計によれば、そのころに運用されていたヘッジファンド業界の総資産は、約五〇〇億〜一〇〇〇億ドルの範囲だった。しかし、そのとき以降、ヘッジファンドは二〇倍以上に急拡大し、現在二兆ドル以上を運用している。ヘッジファンドの行為はその名目的な大きさをはるかに超える影響を及ぼす。ヘッジファンドのマネジャーは伝統的なファンドマネジャーよりも極めて頻繁にトレードを行うからだ。ヘッジファンドの果たす役割が増すにつれて、彼ら自身の行為がマーケットの動きに影響を及ぼし始めた。

彼らがトレードの非常に大きな割合を占めるにつれて、トレードは難しくなってきた。戦略によっては、その影響は明らかだ。例えば、システム運用を行うトレンドフォロワーは、先物取引で少数派だった一九七〇年代と一九八〇年代には非常に好調だった。しかし、その後、彼らが先物のマーケットで大きな存在となるに従って、リターン・リスク比率で見た彼らのパフォーマンスはみるみる悪化していった。大きな魚があまりに多くなると、ほかの大きな魚は育ちにくくなるのだ。

ヘッジファンドの果たす役割が大きくなったせいで、ゲームがやりにくくなったという主張にたとえ賛成できない人でも、ヘッジファンドによって少なくともゲームが変わったことは認めるだろう。マーケットは変わるが、良いトレーダーはそれに適応する。ヘッジファンドのマネジャー、コルム・オシアがインタビューで述べたように、「長期にわたって成功し続けているトレーダーは、変化に適応するものです。彼らがあるルールを使っていて、一〇年後に彼らに会ったとしましょう。彼らはかつて使っていたルールにはもはや従っていないはずです。どうしてでしょうか? それは世界が変化したからです」。その変化は、ヘッジファンド自体がますます目立つ存在になったことにも原因がある。

当たり前のことだが、本書でインタビューをしたトレーダーのほぼ全員がヘッジファンドのマネジャーか、元マネジャーである。唯一の例外はジミー・バロディマスだ。彼はファースト・ニューヨーク証券で大成功を収めたディーラーで、ヘッジファンドの台頭に適応しなければならなかったと言う。インタビューで、彼はヘッジファンドの行為によって株の値動きが質的にどう変化したか、その変化に応じて彼自身の手法をどう調節しなければならなかったかを述べている。 私が『マーケットの魔術師』シリーズの一冊目を書いたときから、マーケットは世代交代をしている。しかし、別の意味では、マーケットは変化していない。ほんの少し、見方を変えることも役に立つ。『マーケットの魔術師』のなかで、私はエド・スィコータに尋ねた。プロの投資家の果たす役割が大きくなっていることで、マーケットは変化したのではないかと(その後の変化によって、当時は変化のほんの初期だったことが分かっている)。彼は答えた。「いや、変わっていない。マーケットは現在も五〜一〇年前も、同じように絶えず変化し続けている。その意味では、当時も今も変わりはないのだ」

インタビューの多くで、トレーダーたちは私が以前に書いた本の一節を引用した。私はそうした引用をすべて本書に載せたわけではない。しかし、私が十二分に満足するほどには載せている。これがいかに利己的と取られるかは、よく分かっている。それらの引用を本書に含めるかどうかの指針として、私は自分にこう問いかけた。それが私の本ではなく、他人の本からの引用でも、そのコメントを載せただろうかと。答えがイエスのときに、私はそれを載せることにしたのだ。

あなたが何らかの秘法を見いだして、簡単にマーケットに打ち勝とうと考えているのなら、見る場所が違う。しかし、自分自身のトレードの能力を向上させようと考えている読者は、本書のインタビューから多くの有用な情報を得られるはずだ。私は、トレードについてトレーダーたちが等しく持つ教訓や洞察は時代を超えると思っている。マーケットは絶えず変わるが、人間の本性は変わらない。そのため、ある意味でマーケットは常に不変だとも思っている。私は三〇年近く前に、エドウィン・ルフェーブルによる『欲望と幻想の市場――伝説の投機王リバモア』(東洋経済新報社)を初めて読んだ。その本が書かれて六〇年以上もたっているのに、いかに今日でも当てはまるかと驚いたことを覚えている。私は彼の本とこの本を比べるつもりはない。ただ単に、この本を書くに当たって念頭に置いていた目標を明らかにしておきたいだけだ。それは、今から六〇年後にトレードを行っている読者にも意味があり、有用である本を書くことだ。

(『ピット・ブル』著者

(『ピット・ブル』著者 )

)のアドバイスを思い出した。「特に週末に一晩中、ポジションのことを非常に心配していたのに、マーケットが開いたときに、思っていたよりもずっと良い価格で手仕舞える場合、普通はそのポジションを維持しておいたほうがよい」というものだ。私はそうした。そして、シュワルツのその洞察のおかげで、多くのお金を損しないで済んだ。その後の数週間にわたる急落が始まったからだ。

トレーダーは本書のインタビューから、自分に合った洞察を各自で引き出さなければならない。何が大切かは、自分自身のトレードスタイルによって大きく変わるからだ。しかし、すべてのトレーダーはその手法に関係なく、インタビューを受けたトレーダーたちのアドバイスや意見から重要な教訓を引き出せる、と私は信じている。ただし、適切なインタビューやアドバイスは読者によって異なるだろう。個人的な一例を挙げよう。基本的な手法が正反対のジミー・バロディマスとのインタビューに影響を受けて、私はポジションを調整するトレードを増やした。つまり、トレードを一定の決まった過程ではなく、絶えず変えていくものととらえるのだ。それは、彼の手法で、私の性格とも合っている部分だった。「相場が思惑どおりに動けば、私は必ず利食いをする」というバロディマスの発言が私の頭に残り、有益な効果をもたらした。どうにもならなかった私のトレードで、結局は利益となったものが出てきたのだ。

長年にわたって、『マーケットの魔術師』の最初の本を読んで仕事や人生が変わった、と多くの人々から言われてきた。それはプロのマネジャーからも、私の講演に出席した多くの人からも言われてきた。この人生を変えるような影響が良かったかどうか、私には永遠に分からないだろう。あるとき、一人のお医者さんが私の本を読んで、トレーダーになるために仕事を辞めたと私に話した。私はもう一人のトレーダーを作るのと引き替えに、この世から一人の医者を奪ったことについて、本当に気がとがめた。皮肉なことに、『マーケットの魔術師』シリーズによって人生が変わった一人が、私自身の息子のザカリーだった。彼はまた、この本の内容に直接に影響を及ぼした。ここでも、彼の意見に従って変えたことが良かったのか悪かったのか分からないし、今後も分からないだろう。ことわざにもあるように、選ばなかった道は永遠に見えないままだからだ。本書とこれまでの著書から彼が受けた教訓や影響について、彼の個人的な感想で締めくくるのが適切だろう。トレードの世界を発見して、そこに入ってきた人間の見方を示してくれるからだ。

ジャック・シュワッガー

『マーケットの魔術師』シリーズは予想を超えて、私の人生の非常に多くを形作るようになった。

私が八歳のときだった。それは「子供を職場に連れてくる」日だった。私は父のオフィスが大好きだった。そこは触ってはいけないことになっている物であふれていた。さらに良いことに、彼には大きな皿一杯にキャンディを入れている秘書がいて、私が糖尿病を早くから発症する可能性には気にも留めていないようだった。部屋の隅で父のコーヒーマシンを分解していると、父は私を呼んで、ゲームをしようと言った。ゲームのルールは単純だった。彼がチャートを先に送っていく。私の仕事は、チャートを見てこれから上がりそうか下がりそうかを推測することだった。それがまったくゲームではなかったと分かったのは、ずっと大きくなってからのことだ。それは実験だったのだ。父は昔から、生まれつきの才能を持つトレーダーがいるという説の持ち主で、そういう人は見ただけで、価格パターンを認めて予測できるだけの直感に恵まれていると思っていた。ゲームでは五種類のチャートが使われた。彼が下した結論は、私はそういう一人ではないということだった。私がほかのチャートを見たのは、それから何年もあとになってのことだ。

高校の三年生のときに、私は初めてマーケットの魔術師の一人であるジョン・ベンダーに会った。私は大学に入る前に、父と旅行をしようと提案していた。父はいつでも冒険好きだ。その数年前に、彼はカナディアン・ロッキーズのテンプル山にハイキングに行くと言って、姿を消したことがある。彼は私たちに話していたように、単純な一日のハイキングではなく山頂まで登ることに決めて、一二時間後に帰って来たときには凍傷を負っていた。それで、今回はどこか暖かいところに出かけるのが一番だと考えた。ジョン・ベンダーはちょうど、トレードの世界から身を引いたばかりで、蓄えていた利益でコスタリカの熱帯雨林を数千エーカー買い取っていた。彼は特別保留地にあるゲストハウスに滞在するように、と私たちを誘った。

私たちはSUV(スポーツ用多目的車)を手配して、熱帯雨林にある彼の特別保留地まで、サンノゼから四時間かけて連れて行ってもらった。車は一車線の曲がりくねった砂利道を進んだ。一番高いところまで行くと、空き地に二人の重武装をした男がいた。その特別保留地では、密猟を妨ぐために警備員がパトロールをしていたのだった。草深い広大な台地にある所有地には三つの邸宅が建てられていて、そのうちの一つは建設中だった。一つは初めからあった母屋で、ベンダーと奥さんのアンがそこに住んでいた。また、台地の端には三六〇度の景色を満喫できる、何階建てかの壮観な理想の家が建てられていた。私たちは三番目の住居であるゲストハウスに落ち着いた。私たちが荷物を片づけたら、彼に会って酒を飲もうということになった。

ベンダーは軽く植栽を施したポーチに座り、ビールを片手に眼下の熱帯雨林を見渡していた。夕日が雨林の端に沈むまで、私たちは何時間も話した。ほとんどの会話を導いたのはベンダーだった。まるで、言いたいことが山ほどあって、ぴったりの話し相手を待っていたかのように、彼は大変な勢いでしゃべった。会話は量子物理学の実験で明らかになったパラドックスから、彼が詐欺師と主張するファンドマネジャーへの異常なまでの嫌悪感にわたった。再びそのマネジャーの名前を聞いたのは九年後のことで、そのときの財政危機のなかで、彼が前から知っていたこと――バーニー・マドフが詐欺師であること――が暴露された。

あっという間に、大学に行く時期が近づいていた。私は父のオフィスに行って、アドバイスを求めた。これを言うのはすうごく恥ずかしいのだが、そのときでも、私はまだ『マーケットの魔術師』シリーズを読んだことは一度もなかった。私にはマーケットとのいかなる関係もなかった。また、父もけっして自分の願望を人に押しつけるタイプではなかった。私は医者になりたい、と話した。そのときの彼の反応は、今でも鮮やかに覚えている。「あまり向いてないと思う」。父はいつでも真実を伝えてくれる。相手が聞きたがらない意見を伝える必要があるときに率直に話そうとすると、ぎこちなく含み笑いをしながら初めの一言を口にして、落ち着きのなさを隠す。私は彼のアドバイスにすぐには従わなかった。だが、大学一年目がそれほど進まないうちに、彼の言うことが正しかったと気づいた。私はどちらかというと創造的なタイプであり、医者はおそらく私に向いていなかっただろう。私はニューヨークにある映画学校に移った。

父は私に投資への関心を持たせようとして、大手オンライン証券のアメリトレードに五〇〇ドルの口座を開いてくれた。私はオンラインで推奨銘柄をいくつか見つけて、三銘柄を買った。私の持ち株のうち二銘柄は上げ続けた。三つ目のCSXは三〇ドルから四〇ドルのレンジで行き来していた。私は父に電話をかけた。私の洞察で、彼に感心してもらおうと思ったのだ。値動きパターンに気づいていたので、私は四〇ドル近くで売って、三〇ドル近くで買い戻すつもりだと話した。彼は感心しなかった。面白がりながら、「ああ、そうする人が多いね」と言った。二年後に、私の口座は二〇〇〇ドルを超えていた。私は株式市場について驚くほど何も知らないことに気づき、おそらく運が良かっただけだと思った。それで、ポートフォリオを手仕舞って、映画用のカメラを買った。

父がトレードエキスポで講演をするために、ニューヨークに来ていた。彼が私を招待すると言ったので、警戒しながらも受け入れた。私はクロゼットの一番下から襟のある唯一のシャツを引っ張り出して、ヒルトン・タイムズスクエアに向かった。皆はスーツを着ていた。私はすぐに居心地が悪くなった。父が彼の行ったうちで最高の長期トレードと称する母は、すでに着席していた。私はそちらに歩いていって、彼女の隣に座った。彼女はお気に入りの意見で私を迎えた。「お前は本当にハンサムだけど、そんな格好じゃだれも気づかないわね」。部屋が満席になり、父が演壇に上がった。だれもが、彼の話を聞けることに、ひどく興奮しているようだった。私は席に身を沈めながら、話が終わったときに、父に何か気の利いたことが言えるほど理解できていればよいのだが、と思った。この瞬間が私の人生を変えることになるとは、思いもよらなかった。

父が話を始めた。私は自分の理解を超えた話に父が踏み込むのではないかと待っていた。しかし、そういう瞬間はけっして現れなかった。アインシュタインはかつて、「どんな知的な愚か者でも、大げさで、複雑で、過激な話はできる。しかし、それと逆方向にいくには、わずかな才能と多くの勇気が必要である」と言った。父は複雑な考えを取り上げて、最も単純な形にまとめたいという欲求が常にあり、それを実行する能力もあった。話は世界のトップトレーダーたちとのインタビューで得られた重要な教訓に基づいていた。私は三つのカギとなる洞察に共鳴して、トレードについてそれまで持っていた考えを変えた。

一.トレードは世界で最も選ばれた者のためにあるわけではない インタビューをしたトレーダーたちの経歴はさまざまだった。トレードでの成功と学校や仕事の成績とは何の関係もなかった。成功したトレーダーたちの共通点を探すと、懸命に働くことと固い決意、それにマーケットの謎を解きたいという欲求に行き着いた。ほとんどの人がマーケットで勝てないのは心理が障害となっているからだが、彼らは皆、それを避けることを目指していた。

二.トレードは科学であるだけでなく、芸術でもある システム運用の手法しか使わずにマーケットに立ち向かうトレーダーでさえ、創造的思考に没頭している。父が話し合ったどのトレーダーも、すでに機能していた公式を楽に手にしたわけではない。青写真を手渡された人はだれもいなかった。彼らの成功は、ほかの人が見落していたことを発見する能力を支えにして、達成されたのだ。

三.利益を出すための正しい唯一の方法などない それができた人は、自分にとってうまくいく方法を見つけたからだ。他人の方法を模倣しようとしても、ほとんどが失敗に終わる。成功したトレーダー全員が彼ら独自のトレード法を持っている。それは自分にとって納得ができ、落ち着ける手法である。

講演の締めくくりは質疑応答だった。驚いたことに、業界のプロたちも、私自身が持っていた疑問と極めて似通った疑問を持っていた。そのときに、私と彼らを隔てるものは、私が初めに思っていたほど大きくないのだと気づいた。私たちのだれもがもっと知りたかったし、もっと理解したかった。それは父も同じだった。その欲求があったからこそ、父は二〇年以上も前に、マーケットの魔術師たちをインタビューしようという探求を始めたのだった。

私はこの本で、父と仕事をする栄誉を与えられた。それは私が大きな貢献をしたという意味ではない。彼が一章を書き終えるたびに、私がそれを読んで印象や提案を伝える特権を与えられたというだけのことだ。父がこれらの本に費やした労力は、ただただ信じ難いほどだ。一章を作り上げるために、いかに多くの時間をかけてテープを聞き取る必要があるかを知って驚いた。人はよく彼が偉大なインタビュアーだと言う。それに対して彼は、「インタビューはひどく下手だけど、編集はすごく上手なんだ」と、よく答えている。もちろん、その発言の後半だけが本当だ。父はどんな人からも、最も優れた部分を引き出す生来の能力がある。彼は相手が思いつくかぎりの質問をどうにかしたあと、自分の思いつくかぎりの質問をする。この本で父に協力したことは、私の人生で最も素晴らしい学習経験の一つとなった。

この本を離れてからも、私はマーケットの知識を得るために父の頭を使えるだろう。私はそれがとてもうれしい。彼がトレードエキスポで話すのを聞いたあと、私は映画学校を中退して、金融論で学士号を取った。現在は、ファースト・ニューヨーク証券のトレーダー見習いとして働いている。私の将来に何が待ち受けているのか、結局のところトレードで成功するのか、私にはまったく分からない。しかし、今回の経験から得た知識は、人生で必要なときに必ず役に立つに違いない。

二カ月前に、私は数人の同僚と外出して、楽しく過ごしていた。そのときに、彼らの一人から、「君は有名な父親を持っているから、トレーダーとして彼の期待に応えないといけないと感じるかい?」と尋ねられた。私はそれに対してこう答えた。「人間性の水準でよりも、トレードでのほうが、父に負けないほど成功するのはずっと簡単だろうね。私の父はこれまでに出会ったなかでも、飛び抜けて親切で、控え目で、寛大な人だ。私は父に負けないほど成功するよりも、むしろ父に負けないほどの立派な人間になりたいね」

ザカリー・シュワッガー