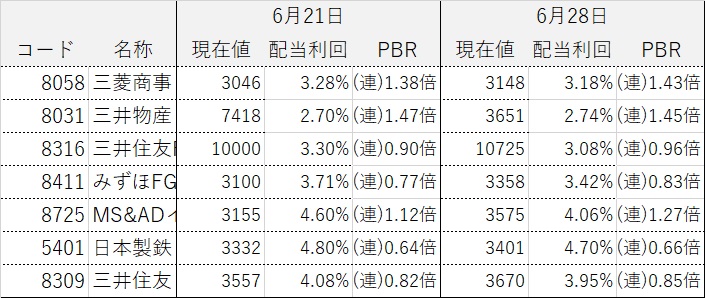

浜口です。さて、まずは今回も定点観測を。前回の当ブログのアップ日(2024年6月24日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が6月21日時点、右は6月28日時点のデータです。

特に銀行株ですが、大きく上昇しています。今後の長期金利上昇見通しにともなう利ザヤ拡大期待が背景にあると思います。また、MS&AD(8725)も大きく上昇しています。この点は後述します。

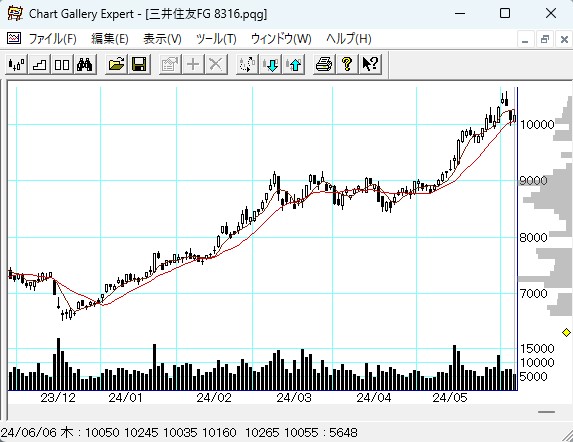

以下は三井住友FG(8316)の日足。新高値更新中です。主観ですが、20,000円になってもおかしくないと考えます。

三井住友フィナンシャルグループ(8316)

デイトレは行いませんでした。ここもと、特に銀行株について、いわゆる「寄り付き天井」のケースが多くなってきたように考えたからです。

日本株の相場観については、長期的には今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。「浜口の相場観は、いつも同じだよな」と受け止められている向きも多いことでしょう。しかしながらこのことは、現在の日本株市場が私が想定した通りに推移している証左と受け止めていただきたいと思います。

MS&AD(8725)に対する投資魅力

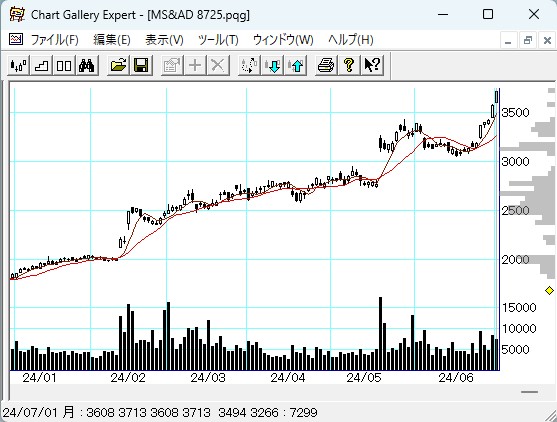

さて、ここからは今回のテーマ「8725MS&ADに対する投資魅力」について。私はこれまで、こんな説明をしてきました。

損保は、「法人」と「海外」で収益を拡大。「法人」は旧財閥系グループ企業からの収益、「海外」は旧財閥系に加え、海外銀行に資本参加し経済成長率の高い国で稼ぐ。もこれに準じる。「法人」は旧財閥系グループ企業からの収益が大きく、保険料の値上げが容易。

⇒東京海上HD・MS&AD(三井住友海上&あいおいニッセイ同和)とも史上最高益。

ただし、損保株の魅力は、これにとどまらなったのです。以下のブログをご覧ください。

お客さんの意向に関係なく、保険料を上げることができる。金融庁が認めさえすれば。これが損保業界というものです……

つまり旧財閥系に限らず、個人に対してさえも、金融庁が認めれば、値上げが可能なのです。保険料金の値上げについては、金融庁が認めることを前提に、顧客でなく会社側が決定できるということです。私はMS&AD(8725)をおススメしていますが、損保株に対しては、株価が下落するシナリオが見当たらない。そう考えます。ちなみに以下は、MS&AD(8725)の日足。三井住友FG(8316)と同様です。事実上累進配当である同株について、私は長期保有を行う方針です。

MS&AD(8725)

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

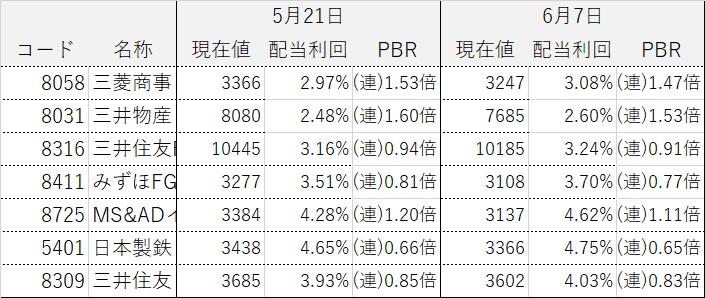

浜口です。今回は重要な情報があるので、一週間でブログを更新します。さて、まずは今回も定点観測を。前回の当ブログのアップ日(2024年6月3日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が5月21日時点、右は6月7日時点のデータです。

総じていえば、銀行株はまちまち、商社は調整局面だったといったとこでしようか?

以下は8316三井住友FGの日足。新高値更新後、ほぼ横ばいの動きと考えます。いずれかの段階で、株価は上昇に転じると考えます。

三井住友フィナンシャルグループ(8316)

デイトレは行いませんでした。ここもと、相場のボラティリティが大きくなっているので、デイトレはリスクが高いと考えたからです。

日本株の相場観については、長期的には今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。「浜口の相場観は、いつも同じだよな」と受け止められている向きも多いことでしょう。しかしながらこのことは、現在の日本株市場が私が想定した通りに推移している証左と受け止めていただきたいと思います。

エヌビディアだけだったのか……

さて、ここからは今回のテーマ、「エヌビディアだけだったのか……」について。

世界の主な半導体銘柄

このグラフは、世界の主な半導体関連銘柄を比較したものです。私は正直、このジャンルの銘柄に詳しいわけではないのですが、このグラフを見ていただく範囲においては、大きく上昇を続けている銘柄はエヌビディアだけであることがわかります。これなら、前述した8316三井住友FGに投資をした方が良いなということと、エヌビディアがもしも株価が大きく調整した場合、他の半導体関連銘柄の株価の対するネガティブインパクトは相当なものだろうなと推定されることですね。

以上です。皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。