まずは2週間ごとの定点観測を。前回の当ブログのアップ日(2022年3月7日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が3月4日時点、下はその2週間後、株価が今年3月18日時点のデータです。

2週間前は、「今回は一転多くの銘柄が下落、一方で海運株の独歩高が目立ちますね」と書きましたが。ここ2週間は、トヨタ自動車以外のすべての銘柄が上昇していることがわかります。趨勢的にバリュー株相場が到来していると考えます。

ここ2週間でこの表の中の銘柄に関し私が行った売買は、三井住友FG・三菱商事・日本製鉄の買い増し・めぶきフィナンシアルGへの新規投資です。めぶきは旧常陽銀行と足利銀行の合併会社。一年以上保有すれば株主優待がある点も魅力。いずれの投資行動も、3月期末の配当取りを視野に入れているわけです。これら銘柄群の中では、トヨタ・日本航空・川崎汽船以外は保有していることになります。

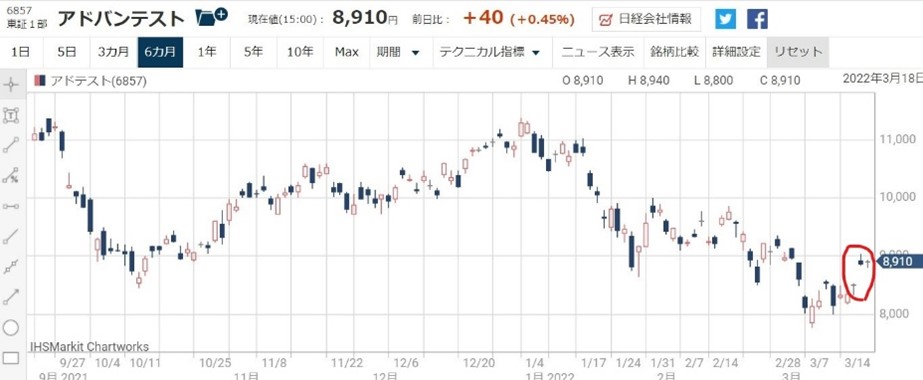

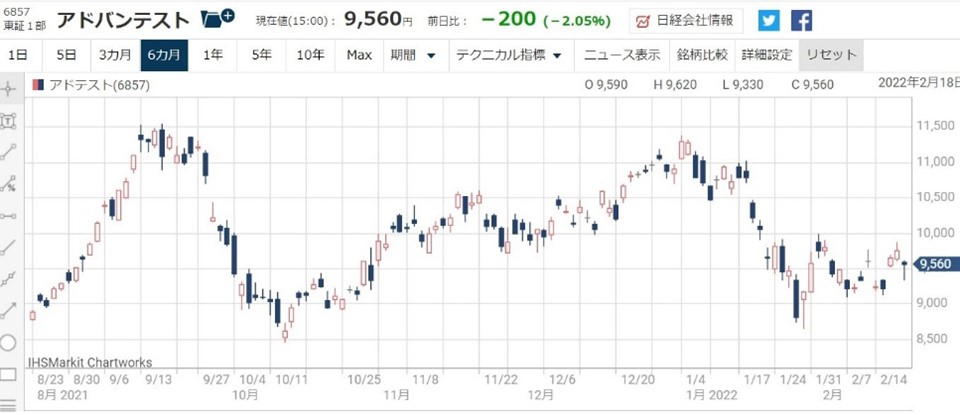

一方、 前回の当ブログで「一旦は利食い買いしたものの、戻りがあれば再度売り建てる可能性あり」とした6857アドバンテストは、実際に戻りがあったため、再度空売りの建玉を開始しました。まだ試し玉程度ですが、今後も株価を見ながら、ゆっくりかつ段階的かつ腹五分目前提で売り玉を増やしていきます。目先「コツン」と来たと思われたら、損切り手仕舞いすることもあり得ます。しかしながら、アドバンテストは。

多くのグロース株が既に天井を打っていると認識される中、まだ高値圏にある、空売りし甲斐がある銘柄と現状、認識します。以下、上が直近株価3月4日時点、下がその2週間後、直近株価が3月18日時点の日足チャートです。

日本株の相場観については、結論から言えばこれまでと変化なしです。これまで、当ブログで一貫して書いている投資環境見通し。「景気敏感バリュー株は、徐々に上昇に転じる銘柄が多くなろう」との動きが鮮明化しつつある状況と考えます。 グロース株が売られる一方で、景気敏感バリュー株が買われる。それは米国の金利上昇懸念が背景、この状況は時間の問題で訪れる。当ブログで書いてきた通りこのことは、かねてより想定していましたが、ようやくその時が訪れたと感じています。

この中で、ここもとの株式市場を大きく揺さぶっている、ロシアーウクライナ問題は引き続き要注視ですが、原油の価格上昇等、想定される株価に対する悪材料は相当程度織り込み、むしろここからは当面、グロース株も含め全体としても、株価上昇を期待していいのではないかと考えます。従い、3月期末の配当を受け取るため、権利最終日の3月29日にかけ、高配当利回り銘柄の組み入れを増やす方針です。ただし海運株については、配当取りは現状、考えていません。あくまで現状ですが…これは後ほど解説します。

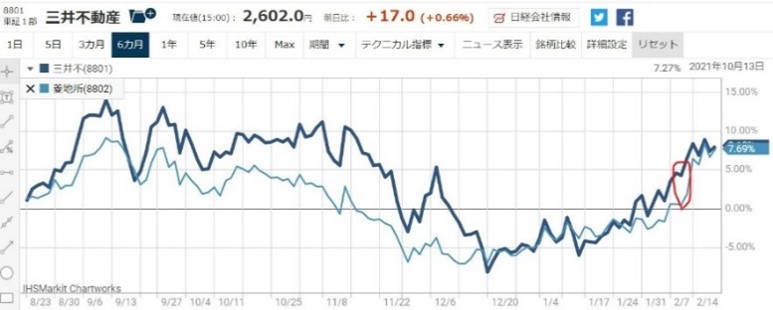

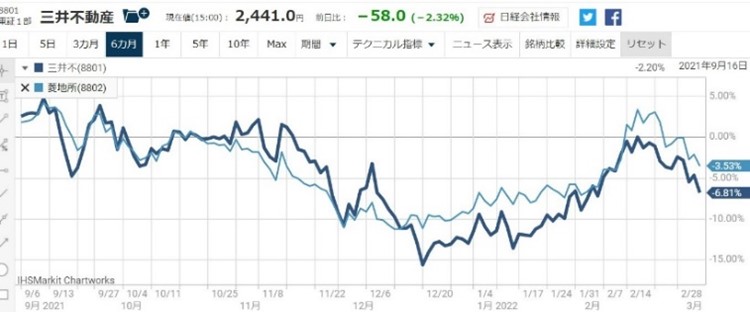

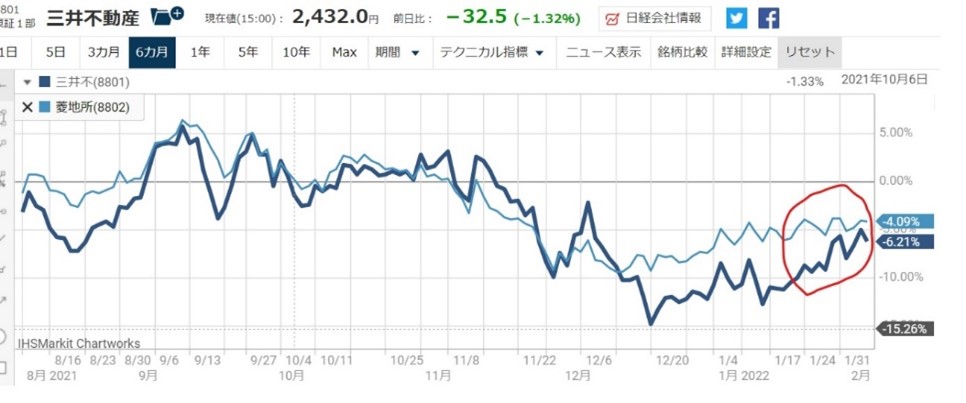

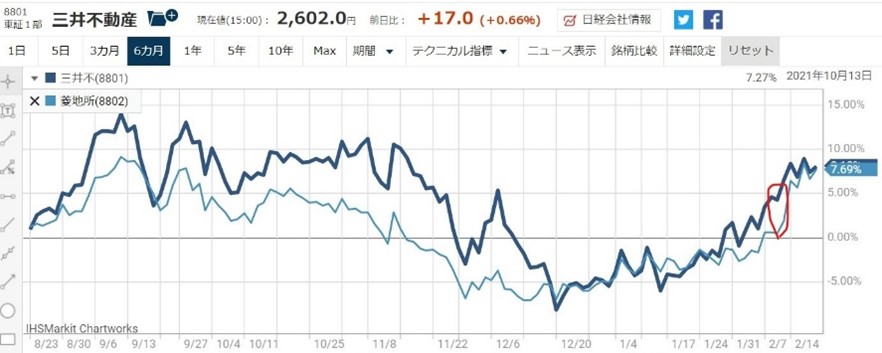

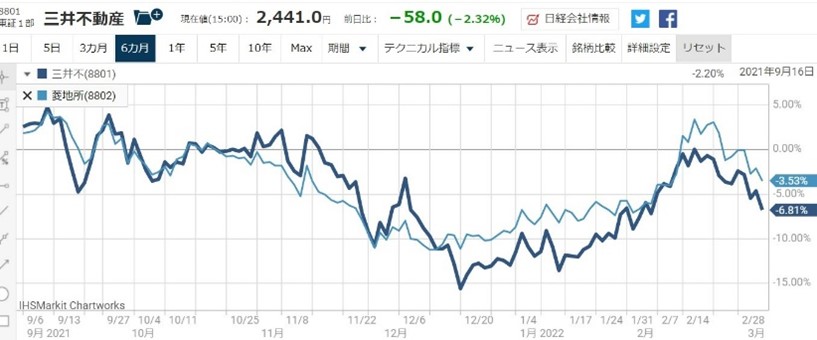

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

上のグラフは2月14日時点の8801三井不動産と8802三菱地所の比較チャート。中はその2週間後、株価が2月28日時点、その下は株価が3月18日時点の両銘柄の過去六ヶ月の比較チャート・相対株価を示したものです。

相対株価としては、 三井不が高く地所が安い。ここ 六ヶ月で見て、最もさやが開いている状況。ここは三井不2,000株売り-地所3,000株買いのさやとりを仕掛けて良いタイミングと考えます。私もこのポジションを取りに行きます。

さて、今回のテーマ、「『927事件』が頭をよぎる…海運株の配当を受け取るべきか」について説明します。今回取り上げる銘柄は、9104商船三井です。

『927事件』とは、昨年の9月27日から、それは急騰していた海運株が一転、暴落したことを指します。 9月中間期末の配当権利最終日は9月28日でしたが、その前日の27日寄り付きが高値となり、それ以降、グラフ内赤線で囲まれた暴落が始まりました。10,000円近かった株価の商船三井は3週間で約6,000円、4割近くの下げ。私もこれに巻き込まれました。ではなぜ、この暴落が起こったのか?

背景には、それまで株価が大きく上昇し過熱感していたことがあります。加えて、おそらくはどこかのヘッジファンドの売り仕掛けがあったと思われます。現在の海運株・商船三井の株価はデジャブ感がある。9月中間期末の時と酷似、3月期末の配当権利落ちに向け上昇しているように思われます。となると同様の暴落が起こっても、全く不思議ではないと感じます。

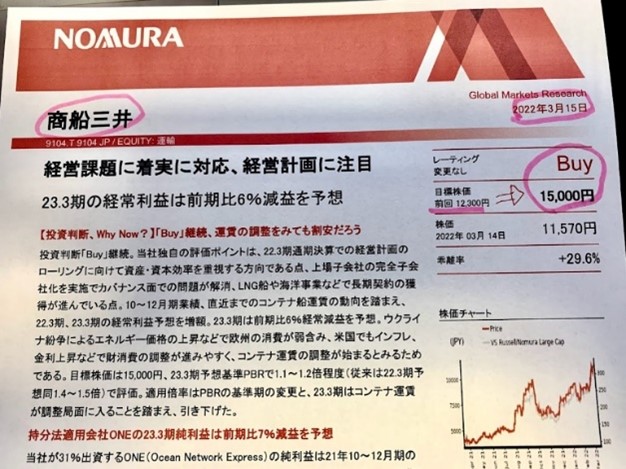

一方でセルサイドアナリストは、海運株について総じて強気の見方をしています。9104商船三井については、直近で3月15日にレポートを発行している野村證券のアナリスト廣兼さんの目標株価は12,300円から15,000円へと上方修正。あと当ブログで継続的に意見を披露しているモルガンスタンレーMUFGの尾坂さんの商船三井目標株価は18,000円といったあたり。アナリストの見解は強気、一方で『927事件』の再来懸念。好悪材料が対峙する中、どう行動すべきか。

それがわかれば苦労しないが……私は今回は、高水準の配当は放棄、株価暴落を避ける方を優先します。今回の配当権利落ちについては海運株の保有はゼロにし、海運株の配当は受け取らない方針です。

一方で悩ましいのは、これに加えて。商船三井は3月末日をもって普通株式1株につき3株の割合で株式分割を行う予定であること。この分割は一般論で言えば、株価に対してポジティブ要因。 しかしそれでも、今回はやはり、『927事件』の再来を避けることにします。私からはここまで。結果、どうなるか。それは次回以降のブログで説明できると思います。

あれほど海運株のことはもう書かないと言ったのに、またもコメントしてしまいました。現在でも私は、海運株に対するコメントを求められるのです。従い、ここでまとめて私のスタンスを説明しておきたいと思いました。皆さんの参考になればと思います。火中の栗は拾わない方針。「外したらゴメンね」と、あらかじめ誤っておきます。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。

まずは定点観測を。前回の当ブログのアップ日(2022年2月21日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が2月18日時点、下はその2週間後、株価が今年3月4日時点のデータです。

2週間前は、「トヨタ自動車以外のすべての銘柄が上昇していることがわかります。まさにバリュー株相場到来と考えます」と書きましたが、今回は一転、多くの銘柄が下落、一方で海運株の独歩高が目立ちますね。

ここ2週間でこの表の中の銘柄に関し私が行った売買は、トヨタを売ってその分、三井住友FGを追加購入したこと。 3月期末の高配当取りを視野に入れているわけです。従い、これら銘柄群の中では、トヨタ・日本航空・川崎汽船以外は保有しています。

一方で、 前回の当ブログで空売りを開始したと書いた6857アドバンテストについては、かなりの下落があったため、売り玉を利食いました。戻りがあれば、再度売り建てる可能性があります。以下、上が直近株価2月18日時点、下がその2週間後、直近株価が3月4日時点の日足チャートです。

日本株の相場観については、前回ブログで書いた内容と変化なしです。これまで、当ブログで一貫して書いている投資環境見通し。「景気敏感バリュー株は、徐々に上昇に転じる銘柄が多くなろう」との動きが鮮明化しつつある状況と考えます。 グロース株が売られる一方で、景気敏感バリュー株が買われる。それは米国の金利上昇懸念が背景、この状況は時間の問題で訪れる。当ブログで書いてきた通りこのことは、かねてより想定していましたが、ようやくその時が訪れたと感じています。

この中で、ここもとの株式市場を大きく揺さぶっているのは、ロシアーウクライナ問題です。これについては今後の展開を注視するほかはありませんが、保有株式のポジションを低くする考えはありません。 3月期末の配当を受け取りたいと思いますので、権利最終日の3月29日にかけ、安いとことはさらに組み入れを増やす方針です。ただし海運株については、配当取りは現状、考えていません。あくまで現状ですが…

ロシア・ウクライナ問題はどこかで峠を越す。 その場合には、やはり現在の景気敏感バリュー株中心の相場に戻ると考えます。

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

上のグラフは2月4日時点の8801三井不動産と8802三菱地所の比較チャート。中はその2週間後、株価が2月18日時点、その下は株価が3月4日時点の両銘柄の過去六ヶ月の比較チャート・相対株価を示したものです。

相対株価としては、地所が上昇・三井不が下落している状況が見て取れます。どこかのタイミングで、「地所売り・三井不買い」を仕掛けたいと考えていますが、今はそのタイミングにはないように思えます。今後、さやがどう変化していくか。 成り行きを見て行きたいと思います。

さて、今回のテーマ、「三井住友FG株が下落した背景と今後の展開」について説明します。

チャートギャラリー

TradingView

チャートは、上が三井住友FGの過去2年間の週足、下はやはり過去2年間の米国10年国債の利回り推移を示したものです。 ほぼ、パラレルに動いていることがわかります。 ここから言えること。

米国10年債の利回りは2月10日前後に最も高くなり、その後低下、その傾向を三井住友FGの株価が後追いしている状況と考えます。より正確には、2月10日以降の米国10年国債の金利低下に伴い米国銀行株価が下落、それを受けての三井住友FGの下落と解釈しても良さそうです。 長期金利の上昇は一般論として、銀行貸出のスプレッド拡大につながり銀行にはポジティブですが、現在はその逆の状況、つまり長期金利の低下が発生していますので、その分、銀行株の株価にはネガティブと解釈されているわけです。

なぜ米国10年債利回りが低下しているのか? これまでアメリカの好景気とインフレ懸念から、3月の米FOMCでは利上げは0.5%ではないかと言われていました。そんな中、 ロシア・ウクライナ問題が発生。これに関連して、金融政策をやや緩和的にする必要があるのではないか。あるいは各国がロシアに輸出を控える中、米景気がややスローダウンする可能性があるのではないか。そんな状況を10年国債は先取りして金利低下、それにつられて三井住友FGが一時的に下落している状況と考えます。今後どうなるか?

前段でも述べたとおり、ロシア・ウクライナ問題はどこかで峠を越す。そうなると、今度は米国は利上げを加速させる。それにつれ長期金利は上昇し、三井住友FG株も上昇する。そう考えます。ここもとの5%を超えている三井住友FGの配当利回りは、とても美味しい。 余裕資金がある方はここを買って、期末配当をもらう戦略がいいんだろうなと考えます。

なおご参考まで、三井住友FGのロシアに対する貸出額は約4,000億円。 一方でこれは国内ですが、 三井住友銀行の貸出額は約104兆円です。これを割り戻すと0.38%になる。微々たるもんですよね。ロシアのデフォルトに対する同銘柄の影響は、仮にあったとしても限定的と考えます。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。