浜口です。今回もまた、投資銘柄フォロー・定点観測から始めましょう。

まずは前回の当ブログのアップ日(2021年7月9日)以降の「浜口流コア・サテライト戦略」下記2つの図、上は株価が7月9日時点、下はその2週間後、株価が7月21日時点のデータです。東京オリンピックに関連し、下の図の期間、東京株式市場が開いていたのは3日だけでしたね。

この2週間については、株価は概ね横ばい、一部がやや軟調であったことがわかります。背景には米国長期金利の低下の影響、一方で国内特に東京において、新型コロナ感染者数が再度増加に転じたことなどがあるのかもしれません。しかし私はこの点については、大きな問題とは思っていません。なぜか。

当ブログで披露している投資環境見通し、相場観に大きな変化がないからです。さすがに前回のアップで披露した相場観「日本の景気敏感バリュー株が先々週の金曜日11時ごろにコツンと来て、上昇に転じたかも?」は楽観的過ぎました。ハズしてますが、今後の見通しについては、景気敏感バリュー株は時間の問題で底打ち、上昇に転じるという見方に変化はありません。従い、ここに掲載している銘柄群については、基本、継続保有で問題ないと考えます。後で追加説明します。

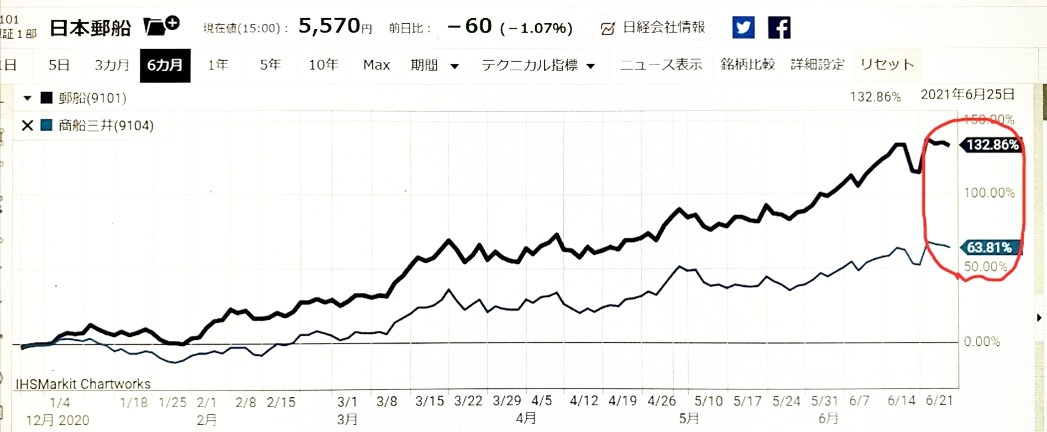

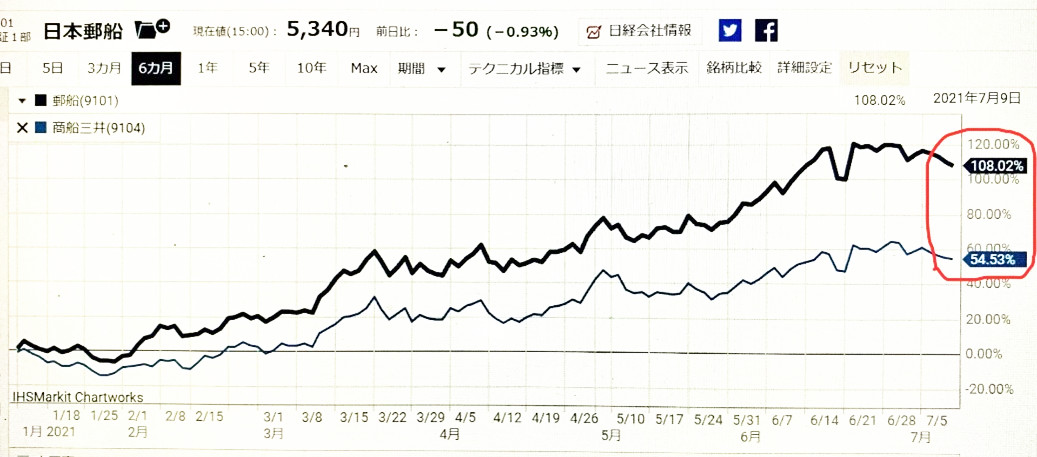

一方でもう一つの投資戦略、「商船三井ロング・日本郵船ショート」について。以下、説明していきます。

上のグラフは7月9日時点、下はその2週間後、株価が7月21日時点のデータです。

7月21日時点では商船三井の株価は4,920円、一方で日本郵船は5,350円と、株価の単純比較では430円ほど日本郵船が高い状況です。前回レポート発行日(7月9日)の両銘柄終値比較では、さやが120円拡大していることがわかります。一方で前々回レポート発行日(7月9日)の両銘柄終値比較では、さやは100円縮小していたことから、ここ4週間程度を見た場合には。両銘柄のさやは拡大したまま、7月21日時点では、結果的にさやはあまり大きく動いてないことがわかります。でもまあ・・・日々、両銘柄のさやをご覧になっていた向きはご存知でしょうが、さやは日々、ヒヤヒヤするほど大きく動きますよね。う〜む。なんだか凄いよな。

前回私は、現在、このさや通りポジションを「結果的に」持っていると書きました。これは今も変わりません。今後、どうするのか。

それは今後のさやの方向次第としか言えません。後述しますが、両銘柄の2021年4-6月期の決算発表が近いため、その発表内容により、さやが変化する可能性があります。今後どうなるのか。

現在、海運株をカバーしているアナリストの多くは、日本郵船と商船三井とでは、株価上昇では日本郵船が先行した結果、商船三井の株価が相対的に割安に位置していると評価しています。彼らアナリストの見方が正しいとすれば、両銘柄のさやは縮小方向になる可能性が高いと考えますが、さてさて、どうなりますか。ちょっと楽しみではあります。

なおグラフは過去3カ月の商船三井と日本郵船の株価を示したものです。グラフは日経SmartChartPLUSを用いて、概ね、重なるように作っています。

(日経SmartChartPLUS)

さて、ここからは今回のメインテーマ、「商船三井・日本郵船は再度、今期業績を上方修正するのか」について考えてみたいと思います。

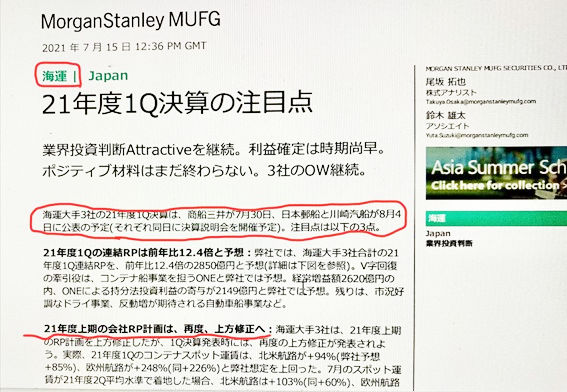

これはモルガン・スタンレーMUFG証券の海運株アナリスト尾坂さんの7月15日付レポート。

タイトルに「利益確定は時期尚早」とありますが、レポートの中にもう少し踏み込んだ、興味深い記載があります。赤線を引いた部分ですね。

海運大手3社の決算発表時期は、商船三井が7月30日、日本郵船と川崎汽船が8月4日。商船三井は今週金曜日ということですね。そして尾坂さんは、「海運3社の21年度上期RP(Recurring Profit=経常利益)計画は、この決算発表時に再度上方修正されよう」としています。

海運株の株価はここ一月ぐらい、高値圏で持ち合いとなっている。これがきっかけで上に抜けて来るかどうか。楽しみではありますね。

さて、話は一旦変わります。私が某投信運用会社で、セミナー講師をしているなかでの話です。

ある地銀で月に一度、投資環境の話をしていました。まあこれは当然のことですが、相場見通しなんて、そんなにしょっちゅう変わるものではない。逆に言えば相場見通しが頻繁に変わるようだと、その人の運用は曲がっているというか、地に足がついてないことになりますよね。

私はこの地銀で月一投資環境セミナーをするたび、冒頭で参加者に、こうお伝えすることが多かった。

「最初に申し上げますが、今日の結論は、前回と変わったところは基本、ないです。みなさん、株式市場は概ね、これまで私がお話ししていたシナリオに沿って動いてますよね……でもまあ、みなさんを退屈させないように、最近のトピックを織り交ぜた話は、させていただきたいとは考えていますが」

そんなふうにセミナーを始め、Q&Aを終えた後は、決まって常連さんが何人か、私の近くにやってきて話をする。そんなことが多かった。で、常連さん曰く。

「浜口さんは冒頭で、『今日も前回と同じような話で申し訳ない』と言われていたが、そんなことはないんですよ。浜口さんのお考えが、今回も前回と同じと確認できたことが大きな収穫ですし、そもそも私たちは素人みたいなもんですから。例えば経済成長率の話なんかも、一度聞いても???という部分も多いんですよ。それをセミナーに継続して参加し、繰り返し経済成長率の話を聞く。3度目で、ようやくその考え方が理解できる。そんなこともあるんですよ。だからこれからも、月に一度継続して、今のスタイルで講演をお願いしたいですね」との声が聞こえてきた。

なるほどな……こんなことを言われると、嬉しくなるもんです。ということで今回の相場見通しも基本的に前回と同じなんですが、以下、現状考えるところを書かせていただきますね。

日本株、特にここで紹介している景気敏感バリュー株の相場見通しについては、基本、強気です。

前回も書いた通り、7月5日の東京都議会選は公明党が大勝利。彼らが主張している Go to travel 再開は菅首相が望むところ。異議を唱える理由がない。再開されるでしょう。そうなると、re-opening銘柄ともいわれますが、経済再開銘柄の上昇が時間の問題で始まる。ではその時期はいつか。

メインシナリオは8月から9月にかけて。まず日本株固有の上昇期待要因として、9月上旬に想定されている衆議院解散総選挙がある。これは前回のレポートでも書いてますが、日本国内もこの頃には希望者に対するワクチン接種がほぼ終わり、新コロ騒動も終焉を迎える。そうなると世の中のムードは一転、明るくなると思う。なぜそうなるのか。現在のアメリカがそうだから。日本はアメリカより3ヶ月から半年遅れて、現在のアメリカの状態を取り戻すことでしょう。

みなさんはワクチン、もう打ちましたか?私は一回目を終了、2回目は8月中旬の予定です。言えることはたった今、この瞬間にも日本国民はワクチン接種を受けており、着実に接種率が高まっているということです。繰り返しますが、ワクチン接種は粛々と進んでいます。

そして希望者に対するワクチン接種が概ね終わったタイミングの9月、菅総理が解散総選挙に打って出る。自民党は圧勝する。次の首相も菅さんでしょう。となると彼は勝利宣言、その象徴として Go to 再開を掲げることになる。公明党がそれに歩調を合わせる。そのことは日本の観光業の景気回復を加速させる。このシナリオに乗っかる銘柄としては、既出の 9201 JAL、9202 ANA に加え、旅行代理店の 9603 HIS あたり。そう考えます。

さて、アメリカでは感染者が再拡大、このことから航空株などが軟調な展開になっています。この背景には、主に共和党支持者の一部がワクチン接種に消極的であることから、接種率が7割直前で頭打ちになっていることがあります。翻って日本はどうかというと、ワクチン接種については遅延気味ながら、接種意欲はアメリカ比較で高いのではないでしょうか?従い、ここもとのアメリカと同じ足取りを取る可能性は低いと考えています。

足下でアメリカにつれ安している銘柄も、どこかで国内のワクチン接種加速を好感し、上昇に転じると考えます。またいわゆる新コロの「インド株」の流行から、経済の正常化を懸念する向きもありますが、ワクチンはインド株にも有効(特に死亡率低下効果において)とのことなので、この点は特段、ネガティブ視しなくて良いように思われます。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。

浜口です。今回もまた、投資銘柄フォロー・定点観測から始めましょう。

まずは前回の当ブログのアップ日(2021年6月28日)以降の「浜口流コア・サテライト戦略」下記2つの図、上は株価が6月25日時点、下はその2週間後、株価が7月9日時点のデータです。

この2週間については、すべての銘柄が下落していることがわかります。背景には米国長期金利の低下の影響、一方で国内、特に東京において、新型コロナ感染者数が再度増加に転じたことなどがあるのかもしれません。しかし私はこの点について、先週末にかけ、相場の潮目が変わったと考えます。なぜか。

米国長期金利については、先週末にかけそれまで金利低下していたものが一転、金利上昇に転じたのではないか。それを受け日本の景気敏感バリュー株も、金曜日11時ごろにコツンと来て、上昇に転じたのではないか。そう考えます。

加えて、先週末のNY株式市場も景気敏感バリュー株中心に大幅高、米長期金利も底打ちしている。以上からここに掲載している銘柄群については、基本、継続保有で問題ないと思います。後で追加説明します。

一方でもう一つの投資戦略、「商船三井ロング・日本郵船ショート」について、以下説明していきます。

上のグラフは6月25日時点、下はその2週間後、株価が7月9日時点のデータです。

7月9日時点では商船三井の株価は5,030円、一方で日本郵船は5,340円と、株価の単純比較では310円ほど日本郵船が高い状況です。前回レポート発行日(6月14日)の両銘柄終値比較では、さやが100円ほど縮小していることがわかります。

私は現在、このさや通りポジションを「結果的に」持っています。「結果的に」が意味するところとは。

私は日本郵船でデイトレもしているんです。寄り付きで売り買い両建てを行い、株価のボラティリティーが高い日本郵船の特性を活かして、売り玉買い玉両方で利食いを目指す。この日は買い玉は利食いできたが、売玉はできなかった。一方で私は、そこそこ大きな額の商船三井の現物買いポジションを持っているので、今回売却できなかった日本郵船の売り玉はそれに対するさや取りポジションとして扱おう。暫定的ながらそう決めました。今後どうなるか。ちょっと楽しみではあります。

なおグラフは過去3カ月の商船三井と日本郵船の株価を示したものです。グラフは日経SmartChartPLUSを用いて、概ね、重なるように作っています。(日経SmartChartPLUS)

さて、ここからは今回のメインテーマ、「今年の8月は、いつもの『冴えない8月』とは違うのか」について考えてみたいと思います。

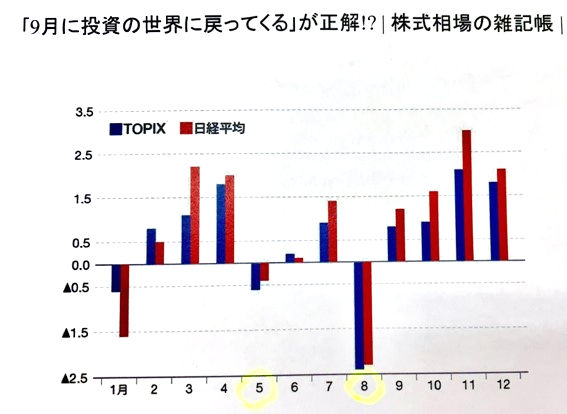

出所:会社四季報ON LINE株式相場の雑記帳 2019年8月6日付岡村友哉氏著「9月に投資の世界に戻ってくる」が正解!?

このグラフは、2008年〜2018年にかけて、10年間のTOPIXと日経平均の月別パフォーマンス推移を表したものです。データのエンドが2018年と少し前の分析ですが、ここでは新コロ禍でかく乱される前の市場分析を行いたいわけで、このデータで妥当と考えます。

株式運用の世界で。今後の相場を見通すうえで、禁句と言われる言葉がある。それは This time、It's different(今回だけは違う)ですね。これを知った上で私は、あえて申し上げるんだけれども、今年の8月は、いつもの『冴えない8月』とは違うのではないか。その理由はこれまで当レポートで書いてきた通りですが、あらためてここで整理・加筆し、説明していきます。

まず、7月5日ですね。東京都議会選。公明党が大勝利した。そして代表の山口氏は、go to travelの再開を主張している。菅首相が作ったこのスキームに、菅さんが異議を唱えるわけがない。時間の問題で、まず再開されるでしょう。そうなると、re-opening銘柄ともいわれますが、経済再開銘柄の上昇が、こちらも時間の問題で始まる。ではその時期はいつか。

メインシナリオは8月から9月にかけて。まず日本株固有の上昇期待要因として、9月上旬に想定されている衆議院解散総選挙がある。これは前回のレポートでも書いてますが、日本国内もこの頃には希望者に対するワクチン接種がほぼ終わり、新コロ騒動も終焉を迎える。そうなると世の中のムードは一転、明るくなると思う。なぜそうなるのか。現在のアメリカがそうだから。日本はアメリカより3ヶ月から半年遅れて、現在のアメリカの状態を取り戻すことでしょう。ワクチンが行き渡った後で菅総理が解散総選挙をする。自民党が圧勝だ。

次の首相も菅さんでしょう。となると彼は勝利宣言、その象徴としてGo to再開を掲げることになる。公明党がそれに歩調を合わせる。そのことは日本の観光業の景気回復を加速させる。このシナリオに乗っかる銘柄としては、既出の9201JAL 9202 ANAに加え、旅行代理店の9603HISあたり。そう考えます。以上、今後の相場見通しについては、2週間前とほぼほぼ変化なしです。

以上に加えて、今回はらしくなく、今週の相場見通しを書いてみたい。以下の2021年7月11日付日経ヴェリタスの記事を、特にピンクのマーカーで強調している部分を中心にご覧ください。

タイトルにありますとおり、先週の東京株式市場では上場ETFの配当支払いのため、ETFが保有している株を一部現金化する動きがあった。これが一巡した現在、今度はその分配金の一部が再投資される展開となる。つまり株式の需給関係が、先週末と今週とでは、見事に逆転するということ。そんな見方がこの記事の主旨と考えますが、まあ、違和感ないところですね。

繰り返します。日本の景気敏感バリュー株は、先週金曜日11時ごろコツンと来て、上昇に転じているが。これは前段で書いた米国株式市場や債券市場の動きも背景にあろうが、ここで説明したことも当然、それに加わるかたちでポジティブに影響します。そう考えると、今週の株式市場は堅調な展開が期待されますし、場合によっては。これまで私は株式市場が上昇するは8月から9月にかけてではないかと書いてきましたけれども。株価上昇はすでに、先週金曜日の午前11時ごろから始まっている可能性もある。

まぁこれは終わってみないとわからないところではあるし、なによりポジショントークですので、話半分で聞いていただきたいが……期待したいところではありますね。どうなるか。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。